Tesla - eine Bewertung unter neuen Gesichtspunkten (Michael Gredenberg)

Tesla – der innovative Elektroautohersteller aus dem Silicon Valley – hat letzte Woche sein neuestes Fahrzeug vorgestellt und damit die Karten in der Automobilindustrie neu gemischt: Das Model 3 soll Elektromobilität für jedermann erschwinglich machen ohne dass man dabei auf die Vorzüge der Luxusversion (Model S) verzichten muss. Bereits nach wenigen Tagen gab es an die 300.000 Vorbestellungen für das Model 3 welches wahrscheinlich erst ab Ende 2017 ausgeliefert werden kann und bisher nur als Prototyp bzw. Vorserienmodell existiert.

Ich untersuche heute wie die Zukunft des Unternehmens Tesla aussehen könnte und was das für den Aktienkurs bedeutet.

Tesla – Die Suche nach einer fairen Bewertung

Die Tesla-Aktie ist bereits seit geraumer Zeit sehr teuer. Die Erwartungen des Marktes an Elon Musks Unternehmen sind sehr hoch. Ich habe hier im Financeblog bereits einmal darüber berichtet.

Die erfolgreiche Präsentation des neuen Model 3 – dem Elektroauto für jedermann ab USD 35.000,- und der große Erfolg bei den Vorbestellungen hat mich dazu veranlasst die Situation und die mögliche Zukunft von Tesla erneut zu analysieren.

Immerhin haben fast 300.000 Kunden das Model 3 innerhalb weniger Tage vorbestellt und eine Anzahlung von jeweils USD 1000,- dafür geleistet.

Durch das Model 3 wird Tesla also in völlig neue Sphären vordringen. Statt bisher etwa 50.000 Autos pro Jahr könnten in Zukunft etwa eine Million oder mehr verkauft werden. Das Unternehmen muss unter diesen Gesichtspunkten quasi wie ein Startup bewertet werden – die bisherigen Zahlen sagen nichts über die Zukunft aus. Also versuchen wir ein Bild der Zukunft zu zeichnen.

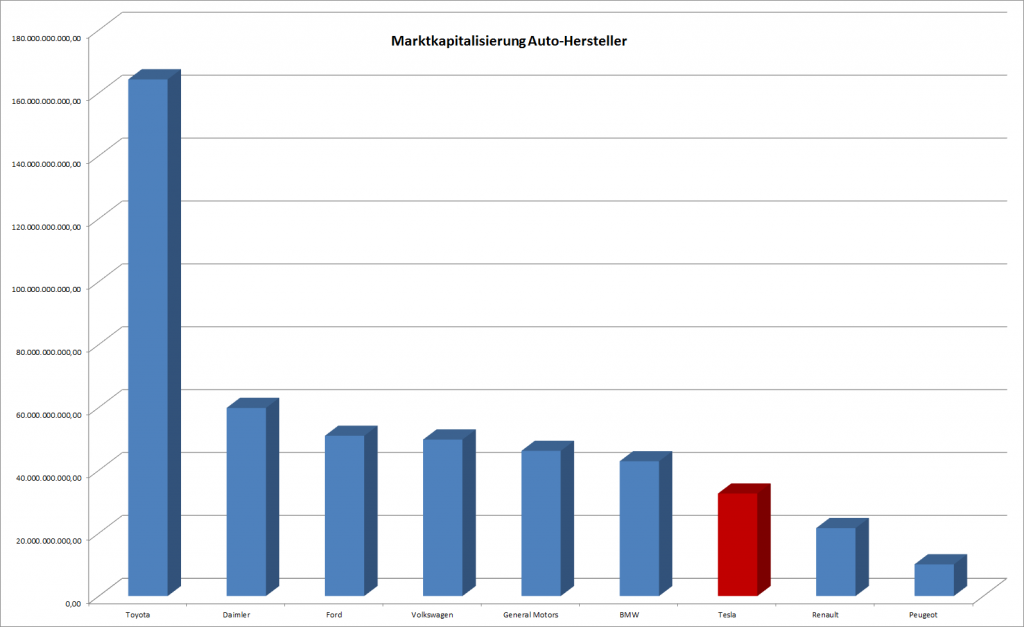

Um vorab zu zeigen, wie hoch die Erwartungen des Marktes bereits jetzt sind habe ich einmal die Marktkapitalisierung (den Börsewert) einiger wichtiger Autohersteller mit Tesla verglichen (sowohl tabellarisch als auch grafisch):

| Marktkapitalisierung Autohersteller | ||

| Hersteller | Börsewert in USD | in Vergleich zu Tesla |

| Toyota | 164.316.846.402,28 | 503,78% |

| Daimler | 59.831.824.136,67 | 183,44% |

| Ford | 50.970.473.856,00 | 156,27% |

| Volkswagen | 49.775.734.072,24 | 152,61% |

| General Motors | 46.180.328.979,20 | 141,59% |

| BMW | 42.871.011.727,20 | 131,44% |

| Tesla | 32.616.594.922,62 | 100,00% |

| Renault | 21.628.188.513,93 | 66,31% |

| Peugeot | 10.086.270.740,89 | 30,92% |

Tesla ist also bereits größer als die beiden französischen Unternehmen Renault und Peugeot und es fehlen nur noch etwa 30% auf die Größe von BMW.

Der mit Abstand größte Autohersteller der Welt ist Toyota. Geht es nach der Anzahl der verkauften Autos so war im Jahr 2015 Volkswagen der größte Hersteller der Welt – wie wir gleich sehen werden.

Ein paar Kennzahlen…

In der Tabelle habe ich die Anzahl der verkauften Autos im Jahr 2015 zusammengefasst – es geht hier also nicht um die ausgelieferten Autos sondern tatsächlich um die verkauften.

Volkswagen steht hier an der Spitze. Wobei man natürlich sagen muss, dass der große Skandal erst im letzten Quartal des letzten Jahres aufgeflogen ist, was dazu geführt hat dass VW einiges an Börsewert einbussen musste.

In der nächsten Spalte sieht man wie viel Börsewert (Marktkapitalisierung) auf ein verkauftes Auto kommt – quasi das Kurs/Auto Verhältnis der einzelnen Unternehmen

Die vierte Spalte zeigt den Umsatz der pro verkauften Auto im Jahr 2015 bzw. in den letzten 12 berichteten Monaten erzielt wurde.

Hier sieht man z.B. dass die deutschen Autohersteller der beiden Luxusmarken BMW und Daimler (Mercedes) ziemlich vorne liegen. Nur Tesla liegt derzeit noch besser da Tesla bisher ausschließlich Autos der Oberklasse (Model S und Model X) verkauft hat. Das wird sich mit dem Model 3 ändern.

Die letzte Spalte zeigt schließlich den erzielten Gewinn pro Auto. Auch hier liegen die beiden deutschen BMW und Daimler vorne.

| einige Kennzahlen von 2015 (in USD) | ||||

| Hersteller | verkaufte Autos | MarketCap/Auto | Umsatz/Auto | Gewinn/Auto |

| Tesla | 50.658,00 | 643.858,72 | 79.869,42 | -17.542,40 |

| Ford | 6.635.000,00 | 7.682,06 | 22.540,77 | 1.111,23 |

| General Motors | 9.958.000,00 | 4.637,51 | 15.299,86 | 972,79 |

| Volkswagen | 10.137.387,00 | 4.910,11 | 17.572,74 | 953,46 |

| BMW | 2.247.485,00 | 19.075,10 | 36.086,68 | 2.493,47 |

| Daimler | 2.853.014,00 | 20.971,44 | 46.096,93 | 2.598,04 |

| Renault | 2.801.592,00 | 7.719,96 | 14.235,83 | 886,62 |

| Peugeot | 2.972.791,00 | 3.392,86 | 16.183,14 | 266,09 |

| Toyota | 8.972.000,00 | 18.314,41 | 27.473,09 | 2.192,38 |

Die Aufstellung zeigt natürlich die IST-Situation des letzten Jahres. Tesla wird seine Aufstellung aufgrund des Model 3 grundlegend ändern. Wie das aussehen könnte, schauen wir uns jetzt an:

Tesla – ein Szenario für 2017

Versuchen wir uns einmal vorzustellen wie die Verkaufszahlen von Tesla im Jahr 2017 aussehen könnten:

| Szenario 2017 | Model 3 | Model S | Model X | Gesamt/Durchschnitt |

| Preis (USD) | 35.000,00 | 79.000,00 | 110.000,00 | 40.409,09 |

| Umsatz | 35.000.000.000,00 | 3.950.000.000,00 | 5.500.000.000,00 | 44.450.000.000,00 |

| verkaufte Einheiten | 1.000.000,00 | 50.000,00 | 50.000,00 | 1.100.000,00 |

Ich vermute, dass die Verkaufszahlen für das Model S nicht weiter steigen werden, da das Model 3 einen Teil der potentiellen Kunden “abziehen” wird. Aus diesem Grund bin ich von 50.000 verkauften Einheiten für das Model S und das Model X ausgegangen. Die Schätzung für das Model X – der SUV-Variante – halte ich sogar für recht optimistisch da der Preis dafür bei über USD 100.000,- liegt.

Beim Model 3 bin ich von 1 Million verkaufter Exemplare ausgegangen. Wobei Tesla erst beweisen muss, dass sie so hohe Stückzahlen überhaupt zuverlässig produzieren können. Im ersten Quartal 2016 wurden beispielsweise nicht einmal 15.000 Fahrzeuge produziert. Die Produktionskapazitäten müssen also in den nächsten 2 Jahren mehr als verzehnfacht werden um derart viele Fahrzeuge ausliefern zu können.

Bei diesem Produktmix hätte Tesla einen Umsatz pro Auto von USD 40.409,09 was in der Mitte zwischen Daimler und BMW wäre und damit eindeutig im für das Premium-Segment typischen Bereich.

Nehmen wir nun an, dass Tesla es schafft eine ähnliche Gewinnspanne wie BMW und Daimler zu erreichen – also etwa USD 2500,- pro Auto, so würde der Gewinn im Jahr 2017 bei USD 2,750 Milliarden liegen.

Diese Annahmen habe ich ebenfalls in einer Tabelle zusammengefasst:

| Annahmen für 2017 | |

| Umsatz | 44.450.000.000,00 |

| Gewinn | 2.750.000.000,00 |

| MarketCap | 32.616.594.922,62 |

| KUV 2017 | 0,73 |

| KGV 2017 | 11,86 |

Aufgrund der angenommenen Verkaufszahlen sowie Gewinnspannen ergibt sich also ein KUV 2017 von 0,73 und ein KGV 2017 von 11,86 was auf den ersten Blick günstig wirkt, aber für ein Unternehmen aus Peergroup der Automobilbranche doch recht teuer ist.

Anbei die Bewertungskennzahlen anderer Unternehmen aus der Automobilbranche:

| Bewertungskennzahlen aktuell | Div.Rendite | Div. Wachstum 3 J | KBV | KUV | KGV |

| Tesla | 0,00% | 0,00% | 29,73 | 7,81 | -36,61 |

| General Motors | 5,08% | 0,00% | 1,57 | 0,31 | 4,72 |

| Daimler | 5,39% | 3,65% | 1,27 | 0,45 | 8,07 |

| BMW | 4,47% | 8,03% | 1,16 | 0,54 | 7,68 |

| Renault | 3,46% | 17,88% | 0,87 | 0,50 | 8,64 |

| Peugeot | 1,58% | 0,00% | 1,05 | 0,20 | 7,34 |

| Toyota | 4,07% | 3,57% | 0,97 | 0,60 | 7,78 |

Das durchschnittliche KUV liegt derzeit eher bei 0,5 und das durchschnittliche KGV deutlich unter 10. Natürlich preist der Markt bei den anderen Unternehmen bereits ein, dass Tesla in Zukunft Marktanteile stehlen wird, d.h. die “klassischen” Automobil-Konzerne werden – wenn Tesla stark wächst – Federn lassen müssen und mit rückläufigen Verkaufszahlen konfrontiert werden. Schliesslich wächst der Automobilmarkt insgesamt ja nicht nur weil es eine innovative Alternative zum Verbrennumgsmotor gibt. Der Markt wird nur anders aufgeteilt. Jedes Auto das Tesla verkauft ist ein Auto weniger, dass der Mitbewerb verkauft.

Aus diesem Grund ist eine höhere Bewertung bei Tesla durchaus gerechtfertigt. Wären da nicht noch zahlreiche Risiken.

Die Chancen und Risiken bei einer Investition in Tesla:

Wir haben gesehen das unter neuen Gesichtspunkten die derzeitige Bewertung der Tesla-Aktie durchaus gerechtfertigt sein kann, wenn das Unternehmen auch in der gewohnten Qualität weiterarbeiten kann und das gigantische Wachstum durch das neue Model 3 verkraften kann.

Zuletzt habe ich noch einmal die Chancen und Risiken für das Unternehmen zusammengefasst.

Chancen:

- Tesla hat gegenüber der klassischen Autoindustrie einige Jahre Vorsprung. Experten meinen dass es sich dabei um 5-10 Jahre technischen Vorsprung handelt. Das beweisen auch Features die bisher noch kein anderes Auto hat wie z.B. der Autopilot der eigenständiges Fahren auf Landstrassen und Autobahnen ermöglicht. Aus eigener Erfahrung kann ich sagen, dass das gut, sicher und zuverlässig funktioniert.

- Tesla baut ausschließlich Elektroautos und kann deshalb seine Organisation auf dieses zukunftsweisende Produkt konzentrieren ohne sich um andere Dinge kümmern zu müssen.

- Ähnlich wie Apple hat auch Telsa ein “Ökosystem” um seine Produkte errichtet, so gibt es z.B. ein Netzwerk von Superchargern wo Tesla-Fahrer ihr Fahrzeug kostenlos in kurzer Zeit (etwa 30 Minuten für 70% Ladung) aufladen können.

- Man dringt als “kleines” Unternehmen mit einem Substitutionsprodukt in einen gesättigten Markt ein, der allerdings recht groß ist. Das Potential diesen Markt aufzumischen ist also recht groß. Jeder der sich für einen Mittelklassewagen interessiert kann ab nun auch den Tesla Model 3 in Betracht ziehen. Das Potential ist also sicher noch großer als die von mir angenommenen 1 Million Fahrzeuge pro Jahr, allerdings muss Tesla vorher beweisen dass sie die große Stückzahl auch in guter Qualität liefern können.

Risiken:

- Auch wenn es nicht unrealistisch ist, dass Tesla tatsächlich über 1 Million Fahrzeuge pro Jahr verkaufen kann so ist es doch fraglich, ob sie die Produktionskapazitäten rasch genug ausbauen können.

- Die Bestellungen für die “großen” Modelle könnten durch das Model 3 kannibalisiert werden, sodass viele potentielle Kunden gleich auf das Model 3 warten bevor sie das Model S oder X bestellen. Dieses Problem ist als “Osborne-Effekt” bekannt, da die Firma Osborne Computer – ein Vorreiter am Notebook-Markt in den 1980er Jahren – pleite ging weil sie zu früh ein neues Produkt angekündigt hatte. Die Kunden bestellten darauf hin das bestehende Produkt nicht mehr sondern warteten auf den Nachfolger. Die Konsequenz für Tesla könnte sein, dass in den nächsten beiden Jahren bis zur Auslieferung der ersten Model 3 Fahrzeuge auch deutlich weniger Model S und Model X bestellt werden.

- Tesla könnte das Geld ausgehen. Bisher ist Tesla eine reine Geldverbrennungsmaschine und Cash-Reserven werden meistens durch Kapitalerhöhungen aufgestockt. In den nächsten beiden Jahren wird wohl für den Ausbau der Produktionskapazitäten noch mehr Cash benötigt. Sollte aus irgendeinem Grund Probleme mit der Geldbeschaffung geben (z.B. schlechte Laune an den Börsen) so könnte das dem Unternehmen den Todesstoß geben.

Fazit:

Ich halte ein Investment in Tesla nach wie vor für hoch riskant, obwohl mittlerweile die Chancen eines Investments deutlicher zu sehen sind als vor der Vorstellung des Model 3. Die große Nachfrage nach diesem Auto hat bewiesen dass Tesla auf das richtige Pferd setzt und dass der Massenmarkt reif dafür ist umzudenken – vom Verbrennungsmotor auf das zukunftsweisende Elektroauto.

Der Markt hat die Aktie deshalb in den letzten Tagen auch um fast 10% in die Höhe gehandelt.

Gleichzeitig muss Tesla jetzt beweisen, dass es die große Nachfrage auch ohne Qualitätsverlust bedienen kann. Eine – meiner Ansicht nach – schwierige Aufgabe. Es bleibt also spannend.

Der Beitrag Tesla – eine Bewertung unter neuen Gesichtspunkten erschien zuerst auf Financeblog.

Latest Blogs

» Bloom Energy Aktie: Prominente Schützenhil...

» Commerzbank Aktie: Millionen-Rückkauf been...

» BYD Aktie: Globale Expansion ( Finanztrends)

» First Solar Aktie: Insider verkaufen ( Fin...

» Porsche Aktie: Richtungswechsel ( Finanztr...

» Datagroup Aktie: Strategie gekrönt ( Finan...

» Dow Jones: Warten auf Inflationsdaten ( Fi...

» Agnico Eagle Mines Aktie: Analysten überze...

» RTL Aktie: Radikaler Sparkurs ( Finanztrends)

» Apple Fitness+ startet in den Niederlanden...

Michael Gredenberg

Inode-Gründer. Heute u.a. passionierter Radfahrer und Finanzautor via financeblog.at.

Weitere Blogs von Michael Gredenberg

» Apple - Wird der Apfel faul? (Michael Gred...

Apple hat letzte Woche mit der Veröffentlichung der Ergebnisse des letzten Quartals (Fisk...

» Unternehmensgründer vs Manager - welche Ak...

Einige der größten Konzerneder Welt werden heute noch von ihren Gründern geleite...

» Tesla - eine Bewertung unter neuen Gesicht...

Tesla – der innovative Elektroautohersteller aus dem Silicon Valley – hat letzte W...

» Negative Zinsen - an Aktien führt kein Weg...

Letzten Donnerstag hat die EZB mit der Senkung des Leitzinssatzes im EUR-Raum auf Null sowie der...

» Korrelation und Kausalität (Michael Greden...

Korrelation misst den Zusammenhang zwischen mehreren Ereignissen wie z.B. auch der Entwicklung v...