Korrelation und Kausalität (Michael Gredenberg)

Korrelation misst den Zusammenhang zwischen mehreren Ereignissen wie z.B. auch der Entwicklung von Börsekursen zweier Wertpapiere oder Assetklassen. Oft wird so ein Zusammenhang zwischen der Wertentwicklung unterschiedlicher Wertpapiere mit einer Ursache-Wirkung-Beziehung (Kausalität) zwischen diesen Wertpapieren erklärt.

Welche Denkfehler dadurch entstehen können werde ich heute zeigen.

Außerdem werde ich erklären wie man Korrelation zur Absicherung seines Portfolios nutzen kann.

Weiters werde ich zeigen, dass eine Korrelation keinesfalls eine Bestandsgröße ist – sie ändert sich oft sehr schnell und schlägt sogar oft in das Gegenteil über.

Wie berechnet man Korrelation?

An der Börse werden durch den stetigen Handel mit diversen Wertpapieren und Assetklassen ständig neue Preise für diese festgesetzt. Es entsteht dadurch eine unglaubliche Datenreihe mit Kursen die gerade dazu einladet diese statistisch zu untersuchen und zu versuchen sich Zusammenhänge zu erklären.

Ein statistisches Werkzeug zur Ermittlung solcher Zusammenhänge zwischen der Wertentwicklung zweier Wertpapiere oder Assetklassen ist die Ermittlung des Korrelationskoeffizienten.

Der Korrelationskoeffizient

Dieser sagt aus wie stark sich der Preis eines Wertpapieres in Abhängigkeit eines anderen verändert.

Er kann dabei Werte zwischen -1 und 1 annehmen, wobei plus 1 für eine exakt gleiche Wertentwicklung der beiden Wertpapiere steht (beide steigen und fallen exakt im Gleichschritt). und minus 1 für eine exakt entgegengesetzte (steigt das eine Wertpapier, so fällt das andere um exakt den gleichen Prozentsatz)

Ein Wert von Null steht für keinerlei (linearen) Zusammenhang der Wertentwicklung beider untersuchter Wertpapiere. Die Wertentwicklung der beiden steht in keinerlei Zusammenhang und erscheint rein zufällig.

Werte zwischen 0 und 1 bzw. zwischen -1 und 0 stehen für einen mehr oder weniger starken Zusammenhang.

Bildlich darstellen lässt sich das am besten in einer Korrelationsmatrix: Dabei werden in einem Koordinatensystem Punkte gesetzt, deren X-Koordinate der Wertentwicklung des ersten Wertpapieres in Prozent entspricht und deren Y-Koordinate der Entwicklung des anderen Wertpapieres entspricht.

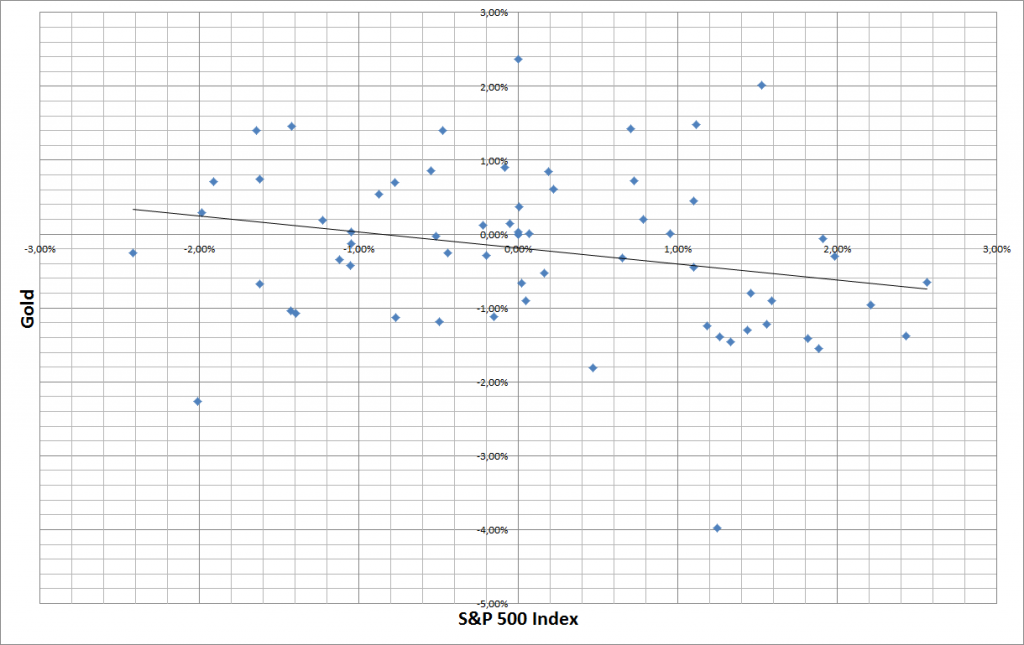

Anbei ein Beispiel für eine Korrelationsmatrix für den S&P 500-Index und den Goldpreis im Zeitraum von 1.12.2015 bis 26.2.2016 (64 Wertepaare):

Am 26.2. ist zum Beispiel der S&P 500 Index um 0,19% gestiegen, während der Goldpreis um 0,85% gestiegen ist. In diesem Fall wird also ein Punkt auf der Matrix gesetzt mit der X-Koordinate 0,19 (für den S&P 500) und der Y-Koordinate von 0,85 (für den Goldpreis).

In diesem Fall landet der Punkt also im rechten oberen Quadranten.

So wird für alle 64 Tage vorgegangen die untersucht werden.

Am Ende ergibt sich eine Punktewolke. Je nachdem wie nahe die Punkte auf einer Gerade beieinander liegen umso höher ist die Korrelation.

Um das zu verdeutlichen zieht man eine Gerade durch die Mitte der Punktewolke, sodass die Hälfte der Punkte oberhalb und die andere Hälfte unterhalb der Gerade liegen.

Steigt die Gerade an so deutet das auf eine positive Korrelation hin (Korrelationskoeffizient zwischen 0 und 1) – sinkt die Gerade so wie in unserem Beispiel so ist der Korrelationskoeffizient negativ (zwischen -1 und 0).

Der Unterschied zwischen Korrelation und Kausalität

Während die Korrelation eine Aussage über die statistische Gemeinsamkeit der Auftrittshäufigkeit zweier unabhängiger Ereignisse trifft, so sagt bringt die Kausalität eindeutig diese beiden Ereignisse in Beziehung. Sie trifft also die Aussage: Ereignis B ist Folge von Ereignis A.

Kausalität trifft eine eindeutige Aussage über Ursache und Wirkung.

Die Korrelation sagt nur: Ereignis B ist in der Vergangenheit oft gemeinsam mit Ereignis A aufgetreten.

Das muss nicht bedeuten, dass Ereignis B aufgrund von Ereignis A aufgetreten ist.

Ein verbreiteter Denkfehler ist die Verwechslung von Korrelation und Kausalität.

Ein absurdes und oft gebrachtes Beispiel dafür ist die Korrelation zwischen der Storchenpopulation eines bestimmten Gebietes und der dortigen Geburtenrate.

Tatsächlich werden in Gebieten wo es mehr Störche gibt auch mehr Babys zur Welt gebracht. Die Schlussfolgerung, dass der Storch die Babys bringt liegt also nahe. Siehe dazu z.B. diese wissenschaftliche Abhandlung.

Nachdem wir (hoffentlich) alle wissen, dass nicht der Storch die Kinder bringt gibt es doch eine mögliche Erklärung für die Korrelation zwischen Geburtenrate und Storchenpopulation. Die beiden Ereignisse könnten eine gemeinsame Ursache haben, z.B. dass in ländlichen Regionen so wohl mehr Störche leben als auch mehr Kinder zur Welt kommen.

Es besteht also oft kein kausaler Zusammenhang zwischen zwei korrelierenden Ereignissen, es kann aber sein, dass beide Ereignisse eine gemeinsame dritte Ursache haben.

Es kann aber auch eine Verkettung von verschiedenen unbekannten Ereignissen der Grund dieser Korrelation sein – quasi eine komplexe Kausalitätskette die nicht durchschaubar ist.

Und natürlich kann auch der Zufall eine Rolle spielen – es kann auch eine rein zufällige Korrelation entstehen.

Gerade die Medien nutzen derartige statistische Erkenntnisse aber oft schamlos aus um Schlagzeilen zu machen. Sobald irgendwo eine Korrelation gefunden wird, wird sofort auf Kausalität geschlossen. Auch hier habe ich ein Beispiel im Internet gefunden inkl. Erklärung: “Wurst macht Krebs“.

Werden Korrelationen z.B. von der Medizin falsch gedeutet kann das sogar gefährliche Folgen haben da daraus falsche Rückschlüsse gezogen werden können.

Ich habe allerdings auch noch ein Beispiel besonders lustiger Korrelationen im Netz gefunden, die tatsächlich nachweisbar sind, so könnte man zum Beispiel nachweisen, dass eine Rückgang von Piraten die Ursache der globalen Erwärmung sind, da die Anazhl der Piraten mit der globalen Durschnittstemperatur negativ korreliert.

Außerdem korreliert die durchschnittliche Penisgröße der Männer mit deren Durchschnittseinkommen – und zwar negativ. Je ärmer, desto länger das beste Stück

Weitere Beispiele siehe hier.

Und natürlich auch an der Börse werden Korrelationen gerne fehlinterpretiert und müssen oft für fadenscheinige Erklärungen herhalten.

Sobald es zwischen 2 Märkten eine erkennbare Korrelation gibt wird oft nach Erklärungen dafür gesucht – und diese zu finden ist schwer bis unmöglich.

Korrelation an der Börse

Anhand von 2 Beispielen zeige ich wie schwierig es ist Aussagen über die Zusammenhänge zwischen Märkten zu treffen.

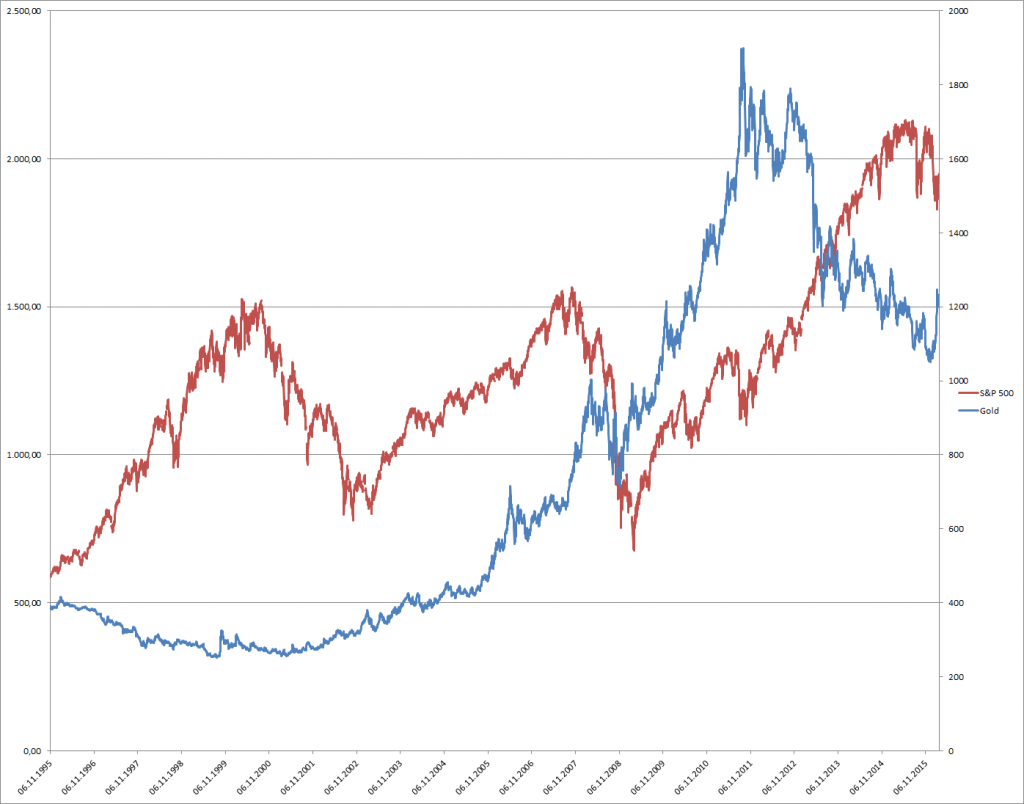

Zuerst zeige ich den Goldpreis und die Entwicklung des Aktienindex S&P 500 inkl. der Entwicklung des dazugehörigen Korrelationskoeffizienten

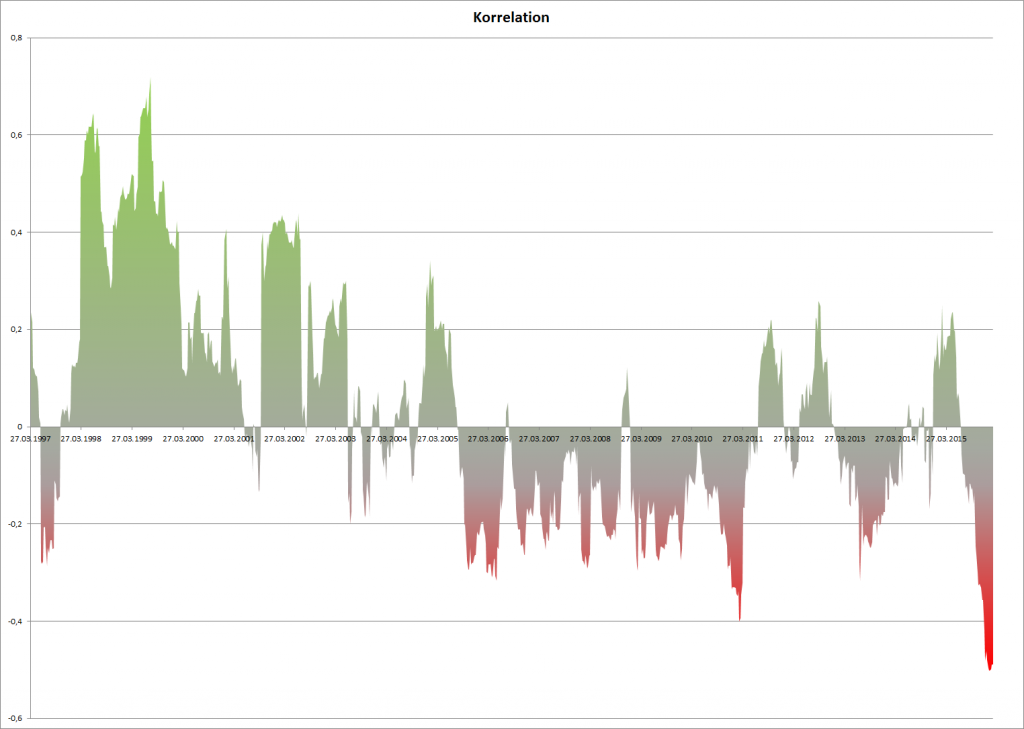

In den beiden Diagrammen sieht man die Preisentwicklung sowie die Korrelation vom S&P 500 und Goldpreis innerhalb der letzten 20 Jahren. Die Korrelation wurde rollierend jeweils über den letzten Monat berechnet.

Man sieht, dass die Korrelation keineswegs immer gleich ist – sie schwankt von recht stark positiv (fast 0,7) bis ins mäßig negative (derzeit ist sie am Tiefpunkt mit etwa -0,5).

Da der Korrelationskoeffizient aber häufig in der Nähe von 0 bzw. negativ ist, ist Gold eine beliebte Anlage um sein Portfolio zu diversifizieren.

Risikoreduktion durch Wertpapiere mit geringer Korrelation

Hier sind wir schon beim nächsten Thema. Für ein ausgeglichenes Portfolio ist Diversifikation sehr wichtig. Das habe ich hier schon öfter behandelt. Man soll nie alle Eier in einen Korb legen, d.h. nie auf einzelne Aktien oder andere Wertpapiere setzen. Streuung ist sehr wichtig für die Risikoreduktion.

Hat man aber Wertpapiere mit einer hohen Korrelation in seinem Portfolio so könnten im Falle eines Crashes alle gleichzeitig abstürzen. Aus diesem Grund sollte man versuchen auch Wertpapiere mit geringer Korrelation beizumischen.

Je geringer die Korrelation der einzelnen Wertpapiere im Portfolio ist, umso geringer ist die Gefahr plötzlicher großer Wertverluste.

Leider haben wir gesehen, dass man die Korrelation nur in der Vergangenheit analysieren kann und sich diese in der Zukunft auch ändern kann – so kann es passieren, dass zwei Wertpapiere die in Vergangenheit immer negativ korrelierten im Falle eines Crashes plötzlich eine positive Korrelation zeigen. Beim Goldpreis war das z.B. Ende 2008 so und er machte einen Teil der Talfahrt der Aktienkurse mit.

Derzeit ist die Korrelation zwischen Gold und Aktien so stark negativ wie seit 20 Jahren nicht mehr. Eine mögliche Erklärung könnte sein, dass einerseits die Zinsen sehr niedrig bis negativ sind, so dass eine Investition in Gold interessanter wird (das ja ebenfalls keine Zinsen bringt) und andererseits das Geld aufgrund von Angst aus dem Aktienmarkt geht sich in Gold flüchtet.

Man sieht also, dass viele Faktoren in die Korrelation von Märkten hineinspielen und sich diese deshalb ständig ändern kann.

Ein weiteres Beispiel dafür ist die Entwicklung des Ölpreises in Vergleich zu den Aktienmärkten.

Die Korrelation vom Ölpreis mit dem S&P 500 Index

Generell sieht man hier häufiger eine positive Korrelation als beim Gold, allerdings machte der Ölpreis beispielsweise die Talfahrt der Aktien Ende 2008 nicht mit und stieg sogar noch einige Zeit weiter – was eine negative Korrelation zur Folge hatte – bevor er kurz darauf ebenfalls einbrach.

Derzeit steigt die Korrelation gerade wieder an – immer wenn der Ölpreis sinkt, sinken auch die Aktienkurse und vice versa.

Die derzeit recht hohe positive Korrelation kann ich mir damit erklären, dass ein niedriger Ölpreis als Zeichen für eine schwache Nachfrage gesehen wird. Ich sehe das anders wie schon öfters berichtet.

Fazit:

Die Korrelation gibt eine Aussage darüber, wie stark sich zwei unabhängige wiederkehrende Ereignisse in der Vergangenheit in Abhängigkeit voneinander entwickelten. Kausalität hingegen gibt eine klare Aussage über Ursache und Wirkung.

Menschen suchen immer überall Muster und Erklärungen. Sobald sich ein statistischer Zusammenhang zwischen 2 Ereignissen nachweisen lässt wird nach einer möglichen Erklärung gesucht.

Hierbei wird oft der Fehler gemacht, Korrelation und Kausalität gleichzusetzen – auch an der Börse.

Es kann sinnvoll sein, sein Portfolio derart zu diversifizieren, dass man möglichst viele Wertpapiere mit geringer Korrelation darin hält. Allerdings kann sich die Korrelation in Zukunft auch ändern – es ist – wie immer in der Statistik – nur ein Blick in die Vergangenheit möglich.

Der Beitrag Korrelation und Kausalität erschien zuerst auf Financeblog.

Latest Blogs

» Cybersecurity: Einheitliche Plattformen ve...

» EU-Datenschutzreform: Experten warnen vor ...

» Cyberkriminelle umgehen Verschlüsselung mi...

» Stadtwerke Bochum: Finanzieller Drahtseila...

» Studie: Deutsche essen mehr Gemüse und wen...

» Betriebsräte im Lernrausch: KI-Gesetz und ...

» Cyber Resilience Act zwingt Tech-Riesen zu...

» Cyber Essentials: Britische IT-Sicherheit ...

» Neurowissenschaftler revidieren das Bild v...

» Frühjahrsmüdigkeit ist ein kultureller Myt...

Michael Gredenberg

Inode-Gründer. Heute u.a. passionierter Radfahrer und Finanzautor via financeblog.at.

Weitere Blogs von Michael Gredenberg

» Apple - Wird der Apfel faul? (Michael Gred...

Apple hat letzte Woche mit der Veröffentlichung der Ergebnisse des letzten Quartals (Fisk...

» Unternehmensgründer vs Manager - welche Ak...

Einige der größten Konzerneder Welt werden heute noch von ihren Gründern geleite...

» Tesla - eine Bewertung unter neuen Gesicht...

Tesla – der innovative Elektroautohersteller aus dem Silicon Valley – hat letzte W...

» Negative Zinsen - an Aktien führt kein Weg...

Letzten Donnerstag hat die EZB mit der Senkung des Leitzinssatzes im EUR-Raum auf Null sowie der...

» Korrelation und Kausalität (Michael Greden...

Korrelation misst den Zusammenhang zwischen mehreren Ereignissen wie z.B. auch der Entwicklung v...