Rohstoffe - nach dem großen Preisverfall jetzt interessant? (Michael Gredenberg)

Nachdem sich die Märkte noch nicht ganz sicher sind in welche Richtung es bei Aktien gehen soll kennen, ist die Richtung bei Rohstoffen seit über einem Jahr eindeutig: Es herrscht Bärenmarkt: Die Preise für diverse Rohstoffe befinden sich seit über einem Jahr auf Talfahrt.

Das Barrel Rohöl zum Beispiel ist seit Mitte 2014 fast 70% billiger geworden. Seit dem letzten Hoch von etwa USD 107 pro Barrel im Juni 2014 fiel der Ölpreis binnen weniger als 18 Monate auf USD 35,60 pro Fass. Aber nicht nur die Preise für Rohöl sind in den letzten Jahren gefallen – fast alle Rohstoffe sind von diesem Preisverfall mehr oder weniger betroffen.

Gibt es Gründe für den Preisverfall?

Deutet der Preisverfall bei Rohstoffen auf eine weltweit rückläufige Nachfrage und damit auf eine Abkühlung der Weltwirtschaft hin?

Ist es jetzt sinnvoll in Rohstoffe zu investieren?

Rohstoffe und ihre Preisentwicklung in den letzten Jahren

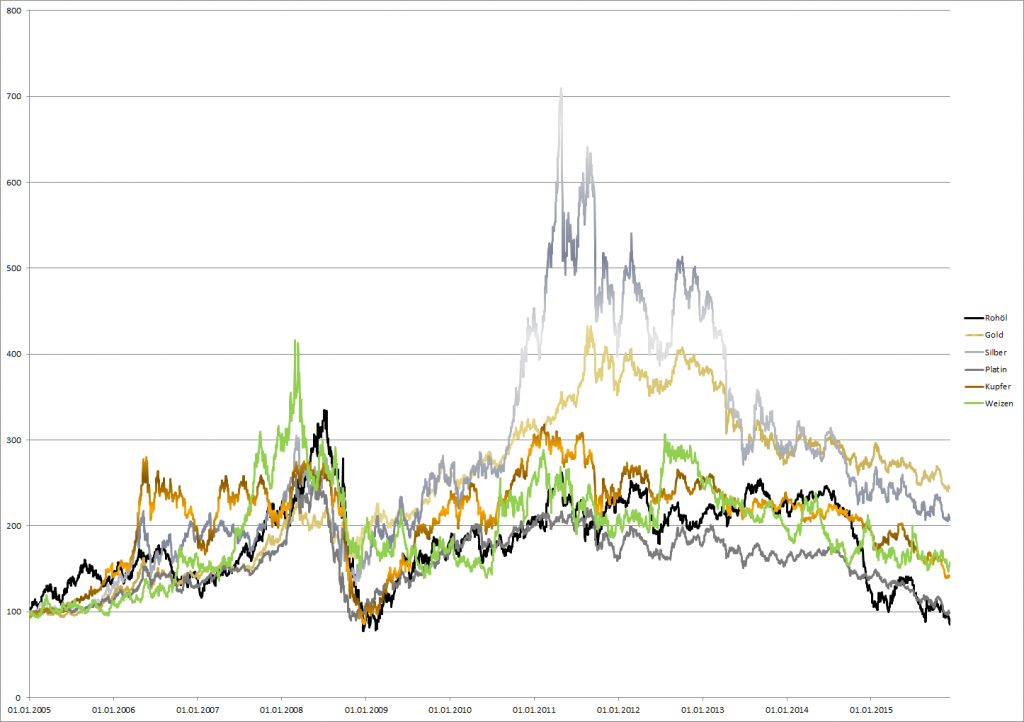

Im ersten Chart habe ich die Entwicklung einiger wichtiger Rohstoffpreise der letzten 10 Jahre dargestellt: Die wichtigen Edelmetalle: Gold, Silber und Platin sowie ein Industriemetall (Kupfer), den Ölpreis und als Vertreter der Agrar-Rohstoffe den Preis von Weizen.

Besonders der Ölpreis hat in letzer Zeit stark gelitten – ich habe im Financeblog schon öfter darüber geschrieben, doch auch das Edelmetall Platin ist derzeit – genauso wie Rohöl – nicht teurer als es vor 10 Jahren war.

Die “klassischen” Edelmetalle Gold und Silber konnten die übrigen Rohstoffe in den letzten 10 Jahren outperformen. Auch über meine Meinung zur Veranlagung in Edelmetalle habe ich ebenfalls schon berichtet.

Auffällig ist auch eine gewisse Korrelation zwischen den einzelnen Rohstoff-Preisen wobei die beiden Edelmetalle Gold und Silber zu stärkeren Ausschlägen (=Volatilität) neigen.

Wie ich später im Artikel noch zeigen werde ist die Korrelation zwischen den einzelnen Rohstoffen ziemlich deutlich – die Korrelation zwischen Rohstoffen und Aktien hingegen ist nicht so stark.

Es gab bei der Entwicklung der Rohstoffpreise in den letzten 10 Jahren zwei “Peaks” an denen die Kurse gipfelten: Einmal kurz vor Ausbruch der Finanzkrise 2008 und einmal im Jahr 2011. Hier konnte vor allem Gold und Silber eine neue Rekordjagd hinlegen.

Seither tendieren die Kurse für alle Rohstoffe eher nach unten. Am stärksten betroffen ist der Preis für Rohöl.

Der Silberpreis im Jahr 2011:

Vielen wird aufgefallen sein, dass besonders der Preis für Silber im Jahr 2011 regelrecht explodiert ist. Zwischen 2009 und 2011 hat sich der Preis für eine Unze Silber fast versechsfacht.

Als Erklärung dafür wurde damals die Euro-Krise herangezogen und die Angst der Kleinanleger bei einer Anlage in Tagesgeld, Anleihen oder Aktien große Verluste befürchten zu müssen. Silber gilt als das “Gold der Armen” und wurde deshalb damals angeblich besonders von Kleinanlegern vermehrt nachgefragt.

Ob das die tatsächliche Ursache für den raketenhaften Anstieg des Preises war ist natürlich nicht verifizierbar.

Dafür konnte sich damals wieder eine der wichtigsten Börseweisheiten bewahrheiten: Schon der berühmte Spekulant Andre Kostolany erkannte: “Wenn alle auf eine angeblich todsichere Sache spekulieren, geht es fast immer schief”.

So brachte z.B. CNN Money am 25. April 2011 diesen Artikel. Alleine der Titel: “Silver expected to reach $50 an ounce soon” zeigt schon die damalige Euphorie. Im Artikel ist ausserdem noch die Rede davon, dass die Investition in Gold und Silber absolut sicher sei und dass Die Unze Silber bald USD 100 und die Unze Gold bald USD 3000 kosten könnte.

Das Timing des Artikels hätte nicht viel besser sein können um aufzuzeigen wohin eine derartige Euphorie führt: Exakt an dem Tag an dem der Artikel erschien, am 25. April 2011, erreichte der Silberpreis das absolute All-Time-High von USD 49,80 pro Unze.

Nachher setzte die rasante Talfahrt ein und wenige Tage später kostete eine Unze Silber nur noch USD 34,5 (am 5. Mai 2011)

Platin:

Ebenfalls interessant ist die Entwicklung des Platin-Preises welche fundamental eigentlich nicht erklärbar ist und aufzeigt wie spekulativ Rohstoff-Investments für einen fundamental denkenden Investor sein können:

Platin kommt in der Erdkruste etwa ähnlich oft vor wie Gold, ist aber schwieriger zu fördern, deshalb wurde bis heute insgesamt wesentlich weniger Platin abgebaut als Gold.

Außerdem wird Platin – im Gegensatz zu Gold – vermehrt in der Industrie benötigt (z.B. für Katalysatoren bei KFZ).

Aus diesem Grund war der Platin-Preis auch bis etwa 2011 immer höher als der Goldpreis.

Mittlerweile allerdings kostet eine Unze Platin USD 840,30 während eine Unze Gold mit USD 1074,77 deutlich teurer ist.

Das ist wohl durch die höhere Popularität von Gold als “absolut sichere Anlage” zu begründen. Gold gilt für viele Menschen noch immer als Geld-Ersatz in der Krise, während diese Leute wahrscheinlich Platin nicht einmal kennen.

Bereits im 17. Jahrhundert wurde Platin von spanischen Goldsuchern als “unreifes Gold” bezeichnet, da sie dieses Edelmetall noch nicht kannten und oft gemeinsam mit Gold an den Tag förderten. Siehe wikipedia.

Rohstoffe in Vergleich zu Aktien:

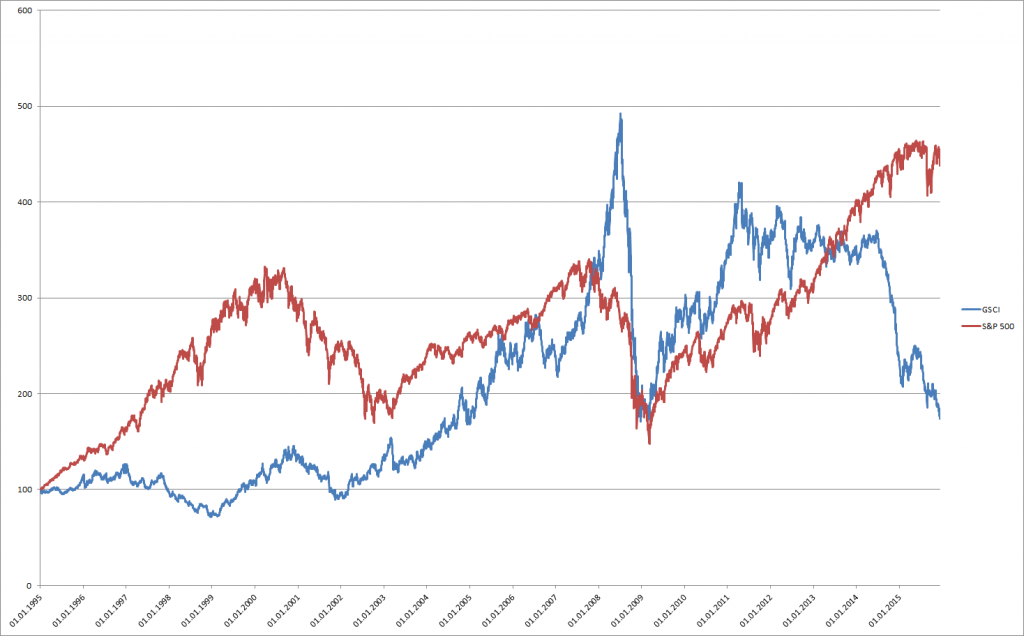

Im nächsten Chart zeige ich die Kursentwicklung von Aktien in Vergleich zu Rohstoffpreisen. Dafür habe ich für die Aktien den wichtigsten amerikanischen Index S&P 500 hergenommen und für Rohstoffe den bereits seit langem etablierten GSCI-Index (das steht für “Goldman Sachs Comodity Index”

Zuerst einmal erkennt man bei der Betrachtung eines Zeitraumes von 20 Jahren, dass die Rohstoffpreise in der ersten Dekade (1995 – 2005) mit wesentlich geringerer Volatilität (+/- 30%) um den Anfangspreis der Betrachtung 1995 fluktuierten. Erst seit etwa 2004 nahmen diese Schwankungen stark zu was zu den erwähnten Preisanstiegen mit den Gipfelpunkten im Jahr 2008 und 2011 führte.

Mittlerweile korrigieren die Preise wieder entsprechend nach unten und sind inflationsbereinigt etwa auf dem Niveau von 1995. (USD 100,- hatten im Jahr 1995 die gleiche Kaufkraft wie heute etwa USD 156,-)

Die Aktien hingegen konnten in den letzten 20 Jahren etwa um den Faktor 4,5 zulegen, was inflationsbereinigt immer noch das 2,88 fache des Wertes von 1995 ergibt.

Es ist nun einmal so, dass bei einer Investition in eine Aktie die Beteiligung an einem Unternehmen eingegangen wird – und das Ziel eines Unternehmens ist es Gewinne zu erwirtschaften was automatisch langfristig zu einem Wertzuwachs führt.

Bei Rohstoffen hingegen kann einzig die Knappheit zu einem Wertzuwachs führen. Wie man in den letzten Jahren sieht scheint es aber keinerlei Knappheit zu geben. Anscheinend werden die Fördermethoden für diverse Rohstoffe immer besser bzw. gibt es ein Überangebot von Förderkapazitäten.

Langfristig können Aktien also immer steigen da die Unternehmen einen Mehrwert generieren können. Rohstoff-Preise hingegen bleiben so lange (inflationsbereinigt) stabil so lange ausreichend benötigte Ressourcen vorhanden sind. Für einen fundamentalen Investor ist es außerdem extrem schwierig zu sagen wo Knappheit entstehen könnte – das sieht man besonders an den Prognosen diverser Rohöl-Spekulanten die seit geraumer Ewigkeit (mittlerweile seit über einem Jahrzehnt) auf ein Fördermaximum (Peak-Oil) und rückgängige Förderraten hinweisen. Nichts davon ist bisher eingetroffen.

Mögliche Ursachen für den Preisverfall bei Rohstoffen:

Oft wird als Grund für den Preisverfall bei Rohstoffen die stagnierende Entwicklung der Weltwirtschaft und eine damit einhergehende rückläufige Nachfrage genannt.

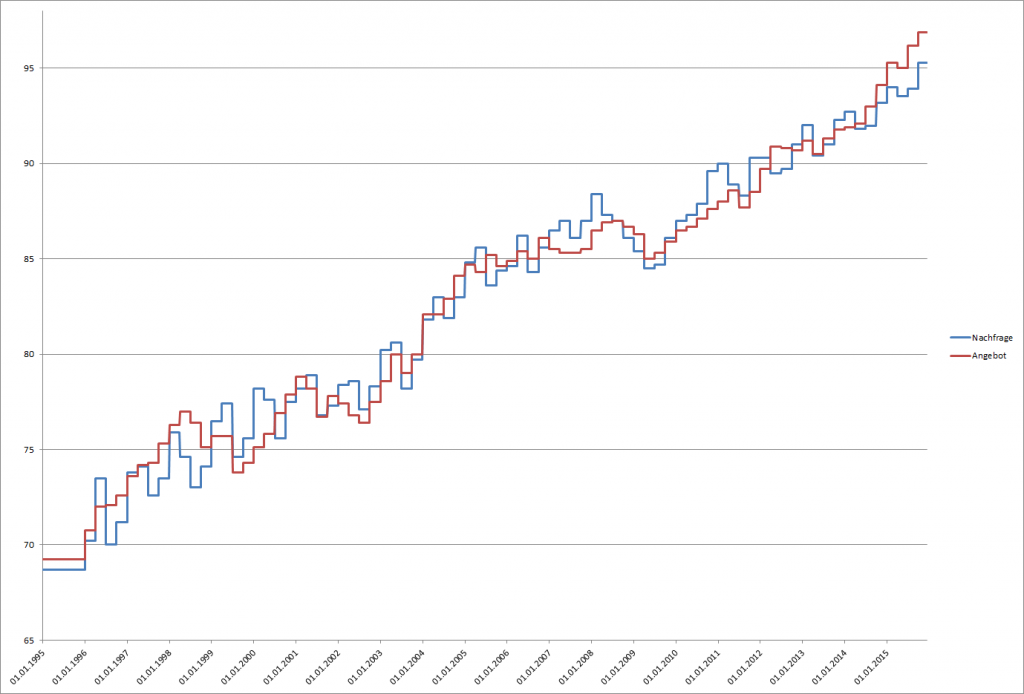

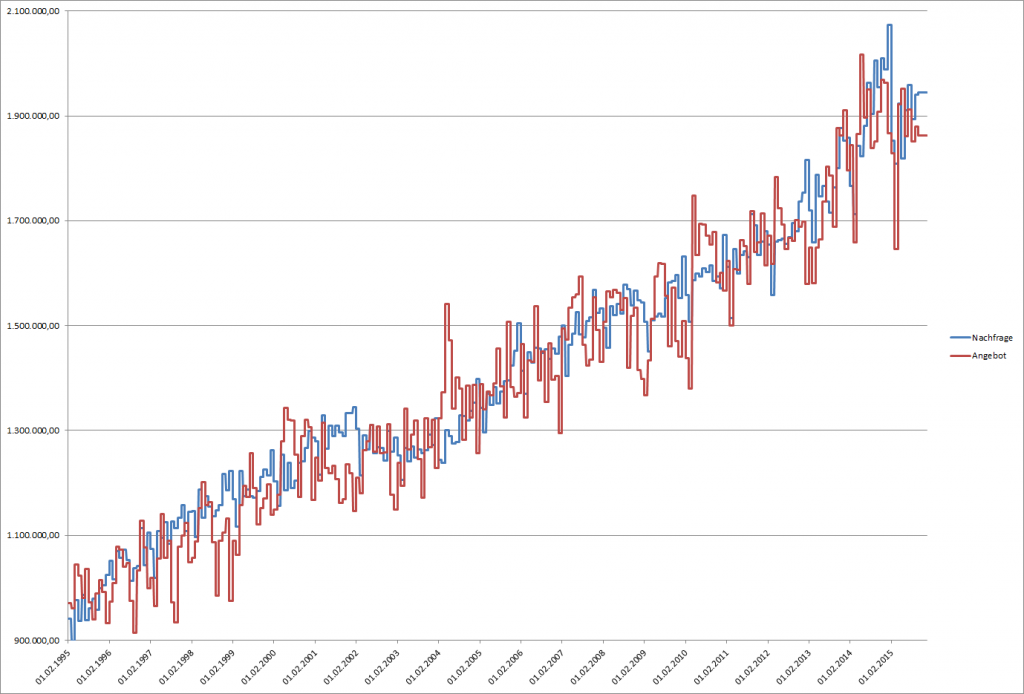

Um dieses Argument genauer zu durchleuchten habe ich 2 Charts erstellt: Einen für Rohöl und einen für das Industriemetall Kupfer. Die Charts zeigen jeweils die Entwicklung von Angebot und Nachfrage nach diesen Rohstoffen (bei Rohöl in Millionen Barrel pro Tag und bei Kupfer in Tonnen pro Monat)

Deutlich zu erkennen ist ein stetiger Trend zu steigender Nachfrage – auch in den letzten 18 Monaten. Besonders beim Rohöl allerdings übersteigt das Angebot die Nachfrage seit einiger Zeit deutlich.

Eine sinkende Nachfrage aufgrund einer stagnierenden Weltwirtschaft kann jedenfalls ausgeschlossen werden.

Eher ist die Ursache in einem zu großen Angebot zu suchen: Möglicherweise wurden zu Zeiten als die Preise sehr hoch waren Überkapazitäten für die Förderung geschaffen – und das nicht nur beim Rohöl wo der derzeitige Preisverfall auch auf einen Preiskrieg zwischen USA und dem nahen Osten zurückzuführen ist.

Ein weiterer Grund für den Preisverfall ist natürlich auch die derzeitige Dollar-Stärke. Da alle Rohstoffe in Dollar gehandelt werden bedeutet ein starker Dollar automatisch günstigere Rohstoffpreise (in USD). Die Nachfrage kommt immerhin aus allen Ländern der Welt und nicht nur aus den USA.

Wie könnte es weitergehen? Lohnt sich die Investition in Rohstoffe?

Durch die derzeit sinkenden Rohstoff-Preise werden wahrscheinlich viele Produzenten ihre Kapazitäten zurückfahren und es könnte in mittlerer Zukunft wieder zu Engpässen kommen. Auf diese Art entstehen Zyklen. Die Preise könnten also irgendwann wieder steigen.

Da es aber für einen Investor eher nicht möglich ist direkt in die Rohstoffe zu investieren (wer lagert schon gerne mehrere Tonnen Kupfer zu Investitionszwecken) muss diese Lagerung jemand anderer übernehmen.

Eine Investition in Rohstoffe wird deshalb meistens über sogenannte Futures getätigt. Ein Future ist ein Vertrag der die Lieferung eines bestimmten Gutes zu einem bestimmten Zeitpunkt zu einem festen Preis sichert. Es handelt sich dabei um ein Derivat, da der Preis des Futures vom Preis eines “Underlyings” in diesem Fall vom Kupferpreis abhängt.

So kann man z.B. heute schon Kupfer für Ende Dezember 2016 kaufen. Steigt der Preis bis dahin kann man den Future mit Gewinn weiterverkaufen, föllt der Preis hat man entsprechende Verluste (Man könnte sich natürlich auch das Kupfer zum vereinbarten Preis liefern lassen und selber lagern :-)

Derartige Futures werden mit relativ großen Volumen an wichtigen Rohstoffbörsen wie z.B. der CBOE (Chigago Board of Exchange) oder der LME (London Metall Exchange) gehandelt und dienen der Investition und Spekulation mit Rohstoffen.

Der Vertragspartner mit dem man so einen Future abschließt muss (im Beispiel einer Lieferung im Dezember 2016) aber für 1 Jahr die Lagerkosten für das Kupfer bezahlen. Außerdem muss er nicht nur die Lagerkosten in den Future einpreisen sondern auch die sogenannten Oppurtunitätskosten die er dadurch hat dass er sein Geld nicht anderwertig veranlagen kann (er hat es ja für 1 Jahr in Kupfer gebunden). Dabei könnte er “risikofrei” Staatsanleihen für 1 Jahr kaufen und damit Zinsen verdienen.

Bei einem gleichbleibenden Preis für Kupfer wird ein Investor mit Futures also immer Verluste machen, da er für Lager und Opportunitätskosten aufkommen muss.

Außerdem bringt uns das zu einer weiteren Erkenntnis: Niedrige Zinsen begünstigen Rohstoffpreise, da die Oppurtunitätskosten entsprechend gering sind. Wenn die Zinsen sowieso in der Nähe von Null sind ist es egal ob man Anleihen oder Rohstoffe lagert. Steigen die Zinsen allerdings, so entgeht einem ein Gewinn wenn man statt in Anleihen in Rohstoffe investiert.

D.h. gerade wenn der Markt steigende Zinsen erwartet – so wie das jetzt in den USA der Fall ist – werden Rohstoffe uninteressanter und deshalb billiger.

Fazit:

Rohstoffe haben in den letzten 10 Jahren sehr starke Berg und Talfahrten hinter sich und befinden sich derzeit inflationsbereinigt auf dem Niveau von 1995.

Der Preisverfall bei Rohstoffen ist nicht begründet durch eine schwächere Nachfrage sondern wahrschienlich durch Überkapazitäten bei der Produktion die während den letzten Hochpreisphasen entstanden sind und jetzt erst langsam angepasst werden. Außerdem bewirkt ein derzeit starker US-Dollar ein sinken der Rohstoffpreise, da diese in US-Dollar gehandelt werden aber von der ganzen Welt nachgefragt werden.

Eine Investition in Rohstoffe ist für die meisten Anleger nur über Derivate wie z.B. Futures möglich. Dabei fallen Lagerkosten und Opportunitätskosten an, sodass man langfristig bei gleichbleibenden Rohstoffpreisen mit Verlusten rechnen muss.

Rohstoffe (und auch Edelmetalle wie Gold und Silber) sind ähnlich volatil und damit ähnlich riskant wie Aktien. Sie erwirtschaften aber von sich aus keinerlei Erträge da es sich nicht um aktiv tätige Unternehmen sondern um tote Materie handelt.

Ich persönlich sehe deshalb den Kauf von Aktien als Investition, den Kauf von Rohstoffen bestenfalls als Spekulation.

Der Beitrag Rohstoffe – Nach dem großen Preisverfall jetzt interessant? erschien zuerst auf Financeblog.

Latest Blogs

» Österreich-Depots: Wochenend-Bilanz (Depot...

» Börsegeschichte 19.12.: Kapsch TrafficCo, ...

» Nachlese: Peter Bösenberg, credi2, Andreas...

» PIR-News: Erste Group, RBI, EVN (Christine...

» Wiener Börse Party #1059: ATX über 5200, E...

» Wiener Börse zu Mittag fester: RBI, Freque...

» Börsepeople im Podcast S22/15: Peter Bösen...

» Börse-Inputs auf Spotify zu u.a. Andreas B...

» ATX-Trends: Erste Group, RBI, EVN, VIG, AT...

» Österreich-Depots: Immer wieder am All-tim...

Michael Gredenberg

Inode-Gründer. Heute u.a. passionierter Radfahrer und Finanzautor via financeblog.at.

Weitere Blogs von Michael Gredenberg

» Apple - Wird der Apfel faul? (Michael Gred...

Apple hat letzte Woche mit der Veröffentlichung der Ergebnisse des letzten Quartals (Fisk...

» Unternehmensgründer vs Manager - welche Ak...

Einige der größten Konzerneder Welt werden heute noch von ihren Gründern geleite...

» Tesla - eine Bewertung unter neuen Gesicht...

Tesla – der innovative Elektroautohersteller aus dem Silicon Valley – hat letzte W...

» Negative Zinsen - an Aktien führt kein Weg...

Letzten Donnerstag hat die EZB mit der Senkung des Leitzinssatzes im EUR-Raum auf Null sowie der...

» Korrelation und Kausalität (Michael Greden...

Korrelation misst den Zusammenhang zwischen mehreren Ereignissen wie z.B. auch der Entwicklung v...