Der Ausverkauf bei Staatsanleihen hat begonnen (Michael Gredenberg)

In den letzten 4 Handelstagen sind die wichtigsten Staatsanleihen (deutsche “Bunds” sowie amerikanische “Treasuries”) so stark gefallen wie seit 1993 (also seit über 20 Jahren) nicht mehr.

Das hatte natürlich auch Auswirkungen auf die Aktienkurse: Niedrigere Anleihenkurse versprechen höhere Renditen (also höhere Zinsen) und machen damit Aktien als Alternative mit guten Renditen unattraktiver.

Über den Ausverkauf der letzten Tage im Detail, Auslöser und Auswirkungen auf den Aktienmarkt..

Die Staatsanleihen-Blase platzt…

Zu diesem Thema habe ich vor einiger Zeit bereits einen Artikel geschrieben, der sich neben der Bewertung von Anleihen auch damit beschäftigt, dass Staatsanleihen bei der derzeitigen Bewertung eine tickende Zeitbombe darstellen. Die Renditen sind in vielen Bereichen bereits negativ oder nahe Null. Es war mir unverständlich warum unter diesen Umständen die Kurse von Anleihen weiter steigen und die Renditen weiter sinken können – nun seit ein paar Tagen stehe ich mit dieser Meinung offensichtlich nicht mehr alleine da…

Was ist genau passiert?

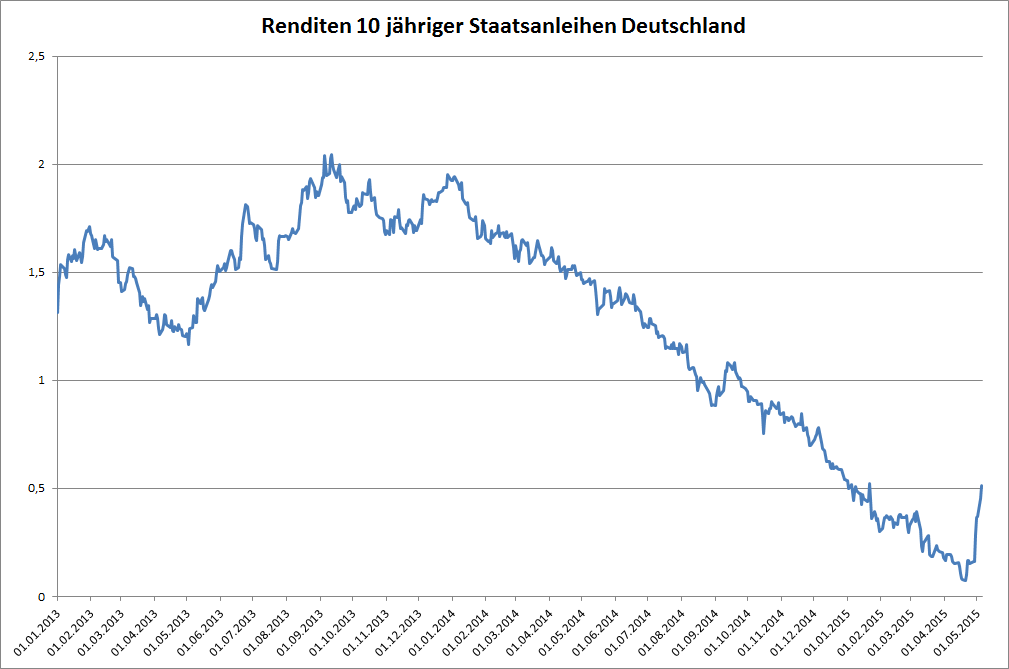

Die Rendite für 10 jährige deutsche Staatsanleihen stieg von 0,075% am 20. April bis heute auf 0,516% – das ist zwar noch immer sehr wenig, aber immerhin ein Anstieg von beinahe einem halben Prozentpunkt in etwa 2 Wochen. Dieser Anstieg hat sich in den letzten 4 Tagen noch beschleunigt.

Zur Veranschaulichung habe ich einen Chart angefertigt, der die Entwicklung der Renditen auf deutsche Staatsanleihen seit Anfang 2013 – also seit etwas mehr als 2 Jahren – zeigt:

Renditen 10 jähriger deutscher Staatsanleihen seit Anfang 2013

Renditen 10 jähriger deutscher Staatsanleihen seit Anfang 2013

Der Anstieg der letzten Tage ist kaum zu übersehen. Meiner Ansicht nach handelt es sich dabei nicht einfach um eine normale Kursschwankung sondern um eine heftige Reaktion des Marktes.

Ich bin zwar kein Freund von Chart-Analyse, aber die Stärke dieser Bewegung ist schon beachtlich und schließlich sprechen auch die fundamentalen Fakten schon lange für eine Überbewertung von Staatsanleihen.

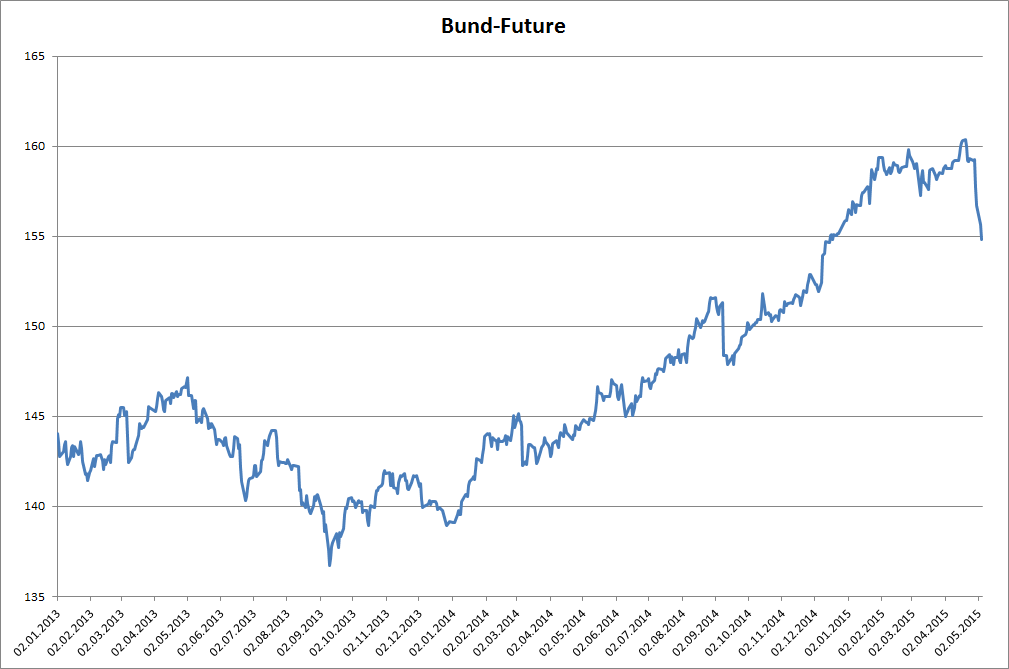

Wie wir bei der Bewertung von Anleihen gelernt haben, bedeuten steigende Renditen bei einer Anleihe automatisch sinkende Kurse. Um das zu veranschaulichen habe ich noch einen Chart des “Bund-Futures” seit 1.1.2013 eingefügt.

Was ist der Bund-Future?

Da es natürlich etliche deutsche Staatsanleihen mit unterschiedlichsten Laufzeiten und unterschiedlichsten Zinscoupons gibt, und da eine 10 jährige Anleihe nach einem Jahr natürlich nur noch eine 9 jährige Anleihe ist, sind diese Anleihen direkt sehr schwer miteinander zu vergleichen. Wenn man also immer 10 jährige Anleihen mit einem fixen Zinscoupon vergleichen möchte, muss man eine Lösung dafür finden.

Hierfür gibt es den Bund-Future. Es handelt sich – wie der Name schon sagt – um einen “Future”, also um ein Derivat bei dem sich der Käufer verpflichtet zu einem fixen Zeitpunkt (z.B. in einem Monat) eine deutsche Staatsanleihe mit 10 jähriger Laufzeit und 6% Zinscoupon zu kaufen. Der Verkäufer verpflichtet sich zum Verkauf. Ich werde in meiner Derivate-Serie einmal eine genauere Erklärung von Futures bringen.

Wichtig für hier ist nur: Der Bund-Future spiegelt den Preis von deutschen Staatsanleihen mit einer Laufzeit von 10 Jahren sehr gut wider.

Bei der Preisentwicklung der Anleihen ist der – meiner Meinung nach – beginnende Abstieg bzw. Crash sehr gut zu sehen.

Was waren die Auslöser für diesen Ausverkauf von Staatsanleihen?

Da Staatsanleihen – besonders von Staaten guter Bonität – definitiv fundamental überbewertet waren/sind, benötige es nur noch einen kleinen Auslöser für eine Korrektur – quasi ein Tropfen, der das Faß zum überlaufen bringt.

Dieser Tropfen kam in den letzten Tagen in Form von überdurchschnittlich guten Wirtschaftsdaten aus Europa.

Außerdem wurden von der EZB heute Daten zur erwarteten Inflation veröffentlicht die höher waren als vom Markt erwartet.

Eine gut laufende Wirtschaft und eine höhere Inflation bedeutet natürlich höhere Zinsen und das ist Gift für Anleihen.

Was bedeutet diese Entwicklung für die Aktienmärkte?

Leider nichts Gutes: Steigende Zinsen sind auch Gift für Aktien. Deshalb verlor der DAX in den letzten 10 Handelstagen auch über 5% und alleine heute büßte er 2,5% ein. Da diese Entwicklung (sinkende Anleihenpreise, steigende Renditen) auch vor Amerika nicht Halt gemacht hat, verlor der S&P500 Index in der letzten Woche ebenfalls entsprechend an Boden.

Bei der Auswahl von Aktien ist es in nächster Zukunft also umso wichtiger auf gute Ertragskennzahlen zu achten bei gleichzeitig niedrigen KGVs – mittlerweile eine sehr schwierige Aufgabe.

Am besten ist es jetzt eine Absicherungsstrategie z.B. mit PUT-Optionen zu fahren. Das Risiko sollte meiner Ansicht nach jedenfalls reduziert werden.

Der Beitrag Der Ausverkauf bei Staatsanleihen hat begonnen erschien zuerst auf Financeblog.

Latest Blogs

» Österreich-Depots: Kleine Korrektur (Depot...

» Börsegeschichte 17.12.: Extremes zu Lenzin...

» Nachlese: Franz Tretter hello again, ATX F...

» PIR-News: Research zu VIG, Porr, Flughafen...

» Wiener Börse Party #1057: ATX weiter leich...

» Wiener Börse zu Mittag fester: VIG, EVN un...

» ATX-Trends: RBI, Bawag, wienerberger ....

» Börsepeople im Podcast S22/14: Franz Tretter

» Wiener Börse Party #1056: ATX minimalistis...

» Österreich-Depots: Knapp unter High (Depot...

Michael Gredenberg

Inode-Gründer. Heute u.a. passionierter Radfahrer und Finanzautor via financeblog.at.

Weitere Blogs von Michael Gredenberg

» Apple - Wird der Apfel faul? (Michael Gred...

Apple hat letzte Woche mit der Veröffentlichung der Ergebnisse des letzten Quartals (Fisk...

» Unternehmensgründer vs Manager - welche Ak...

Einige der größten Konzerneder Welt werden heute noch von ihren Gründern geleite...

» Tesla - eine Bewertung unter neuen Gesicht...

Tesla – der innovative Elektroautohersteller aus dem Silicon Valley – hat letzte W...

» Negative Zinsen - an Aktien führt kein Weg...

Letzten Donnerstag hat die EZB mit der Senkung des Leitzinssatzes im EUR-Raum auf Null sowie der...

» Korrelation und Kausalität (Michael Greden...

Korrelation misst den Zusammenhang zwischen mehreren Ereignissen wie z.B. auch der Entwicklung v...