Euro-Aktien auf Höhenflug – die Realität dahinter (Michael Gredenberg)

An den Euro-Börsen herrscht Party-Stimmung – aber sind die Gewinne “echt”?

Europas Börsen haben in den letzten Tagen eine beachtliche Rally hingelegt. Der Euro ebenfalls – aber leider nach unten. So hat der Stoxx europe 600 Index ein neues Allzeit-hoch erreicht und seinen Höchststand von 2007 übertroffen. Gleichzeitig hat der Euro gegenüber dem US-Dollar (1,060) bzw. dem Schweizer Franken (1,037) beinahe neue Tiefststände erreicht.

Wie haben Euro-Aktien heuer im Vergleich zur US-Aktien abgeschnitten?

Auf den ersten Blick hat sich Europa im Jahr 2015 grandios von Amerika abgehoben: Der breite Stoxx Europe 600 Index konnte bisher um sagenhafte 16,52% zulegen, während das amerikanische Pendant, der S&P 500-Index nur einen lächerlichen Gewinn von 2,05% verzeichnen konnte.

Leider wird – gerade beim Vergleich der Aktien-Performance verschiedener Länder – oft mit vielen Maßstäben gemessen. Ich habe das hier schon öfters thematisiert: Man darf nie vergessen, dass unterschiedliche Länder auch unterschiedliche Währungen haben, welche immer als Maßstab für die Entwicklung von Aktienkursen hergenommen werden.

Da die Währungskurse – im Unterschied zu anderen verschiedenen Maßen wie z.B. Fuß und Meter – ebenfalls schwanken muss man sie bei einem fairen Vergleich ebenfalls berücksichtigen.

Der faire Vergleich

| EUR/USD | S&P 500 | S&P 500 in EUR | Stoxx Europe 600 | |

| seit 1.1.2014 | -22,97% | 13,69% | 47,58% | 25,79% |

| seit 1.1.2015 (YTD) | -12,41% | 2,06% | 16,52% | 20,55% |

In der Tabelle habe ich die Performance von USA (S&P500) und Europa (Stoxx Europe 600) gegenübergestellt: Den amerikanischen Index habe ich einmal in US-Dollar und einmal in Euro dargestellt um ihn direkt mit dem europäischen Index vergleichen zu können.

Seit Anfang 2014 konnte der Stoxx Europe 600 zwar um fast 26% zulegen, während der S&P 500 nur um 13,7% gestiegen ist. Das schaut nach beinahe doppelt so guter Entwicklung für Europa aus. Der Euro hat leider in der selben Zeit aber um fast 23% gegenüber dem Dollar verloren, was einen Gewinn von 47,58% bei Investition in den S&P 500 bedeutete aber nur 26% beim Stoxx Europe 600 – aus Sicht eines europäischen Investors in Euro.

Aber egal wie man das Blatt dreht und wendet. Auch ein Amerikaner hat mit “seinen” Aktien mehr verdient, da er ja bei Investition in Europa auch den Kursverfall des Euro gegenüber seinem Dollar hinnehmen musste.

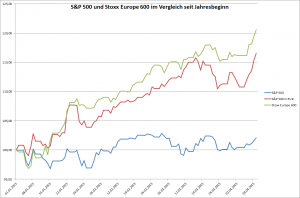

Der Vergleich als Chart

S&P 500 und Stoxx Europe 600 seit Anfang des Jahres

S&P 500 und Stoxx Europe 600 seit Anfang des Jahres

Im Chart das die Entwicklung auch deutlich: Während der S&P 500 in US-Dollar nur dahin dümpelt hat er in Euro ebenfalls eine schöne Rally hingelegt. Dennoch liegt Europa 2015 bisher vorne – aber eben nicht so stark wie beim ersten Anschein.

Die Hintergründe dieser Entwicklung

Aus den steigenden Aktienkursen in Europa lese ich persönlich eine große Unsicherheit der Investoren in Bezug auf die Zukunft des Euro. Es ist eine klassische Flucht in Sachwerte beziehungsweise in Investitionen von denen man sich noch Rendite erwarten kann. Staatsanleihen und andere fix-verzinsliche Investitionen sind in Euro absolut uninteressant geworden. Hier kann man sich meistens nur noch negative Renditen erwarten.

Gleichzeitig versucht die EZB mit aller Macht mehr Geld in Umlauf zu bringen um die Inflation wieder anzuheizen und die Leute dazu zu bringen mehr zu investieren und zu konsumieren. Durch die Rekord-Käufe von Staatsanleihen seit einigen Wochen pumpt die EZB einerseits noch mehr Geld in den Umlauf (das leider vor allem die Staaten bekommen und nicht die Unternehmer) und drückt andererseits die Renditen die man bei Investition in “sichere” Staatsanleihen erhält.

Es ist also nur logisch, dass andere Asset-Klassen wie eben auch Aktien davon profitieren.

Ein weiterer Grund für die Entwicklung ist natürlich, dass an den Börsen immer die Zukunft gehandelt wird. Die Erwartung des Marktes ist also groß, dass die Maßnahmen der EZB wirken und die europäische Wirtschaft schneller wachsen wird als z.B. die in den USA. Diese Erwartungen werden bereits heute in die Aktien eingepreist. Immerhin hätte Europa gegenüber der USA aufhol- Potential wie man im Vergleich der beiden Indices seit 1.1.2014 sieht. Hier liegt die USA noch deutlich vorne.

Vorsicht ist ab dem Moment geboten, wenn tatsächlich eine Erholung einsetzt und die EZB ihre unterstützenden Maßnahmen zurückfährt. Genau das sehen wir gerade in den USA: Die FED denkt bereits über Zinserhöhungen nach und die Aktienkurse leiden darunter.

Wie gesagt: Wichtig ist, an den Börsen wird die Zukunft gehandelt.

Derzeit geht es den USA wirtschaftlich bedeutend besser als Europa. Alleine die Erwartung, dass sich die Lage bei uns ebenfalls verbessern wird treibt die Kurse im Euro-Raum nach oben.

Gibt es bereits eine Übertreibung an den Aktienmärkten?

Vergleicht man die Renditen die man auf Staatsanleihen oder andere festverzinsliche Investments bekommt mit dem Dividendenrenditen oder KGVs von Aktien so sind Aktien derzeit noch immer extrem attraktiv, weil sie wesentlich höhere Erträge versprechen.

Das Problem ist nur, dass es in den letzten Jahrhunderten so gut wie noch nie eine derart lange Phase mit derart niedrigen Zinsen gab. Deshalb spreche ich immer wieder von einer Staatsanleihen-Blase. Steigen die Zinsen wieder auf ein “normales” Niveau, was ich persönlich bei einen Leitzinssatz von etwa 4% sehe, so sind einige Aktien bereits heute zu teuer. Die erwarteten Erträge von Aktien sollten immer höher sein als die von “sichereren” festverzinslichen Investments. KGVs über 20 sehe ich deshalb als problematisch an.

So weit sind wir derzeit zwar noch nicht, aber viel Luft nach oben ist nicht mehr.

Dennoch sind auch aus meiner Sicht derzeit noch Aktien die beste Wahl, auch wenn Vorsicht geboten ist und man genau schauen muß, was man kauft.

Der Beitrag Euro-Aktien auf Höhenflug – die Realität dahinter erschien zuerst auf Financeblog.

Latest Blogs

» SportWoche Podcast #136: Formelaustria You...

» Wiener Börse Party #787: Kurstreibendes Ma...

» Österreich-Depots: Etwas fester (Depot Kom...

» Börsegeschichte 22.11.: Libro, EVN (Börse ...

» Börsenradio Live-Blick 22/11: DAX leichter...

» PIR-News: News zu Verbund, Research zu Por...

» Nachlese: Fazit Magnus Brunner, dazu Senat...

» Börsepeople im Podcast S16/01: Hannes Frech

» ATX-Trends: Verbund, Pierer Mobility, Uniq...

» Börse Social Depot Trading Kommentar (Depo...

Michael Gredenberg

Inode-Gründer. Heute u.a. passionierter Radfahrer und Finanzautor via financeblog.at.

Weitere Blogs von Michael Gredenberg

» Apple - Wird der Apfel faul? (Michael Gred...

Apple hat letzte Woche mit der Veröffentlichung der Ergebnisse des letzten Quartals (Fisk...

» Unternehmensgründer vs Manager - welche Ak...

Einige der größten Konzerneder Welt werden heute noch von ihren Gründern geleite...

» Tesla - eine Bewertung unter neuen Gesicht...

Tesla – der innovative Elektroautohersteller aus dem Silicon Valley – hat letzte W...

» Negative Zinsen - an Aktien führt kein Weg...

Letzten Donnerstag hat die EZB mit der Senkung des Leitzinssatzes im EUR-Raum auf Null sowie der...

» Korrelation und Kausalität (Michael Greden...

Korrelation misst den Zusammenhang zwischen mehreren Ereignissen wie z.B. auch der Entwicklung v...