Euro auf Sturzflug – Währungen bewerten (Michael Gredenberg)

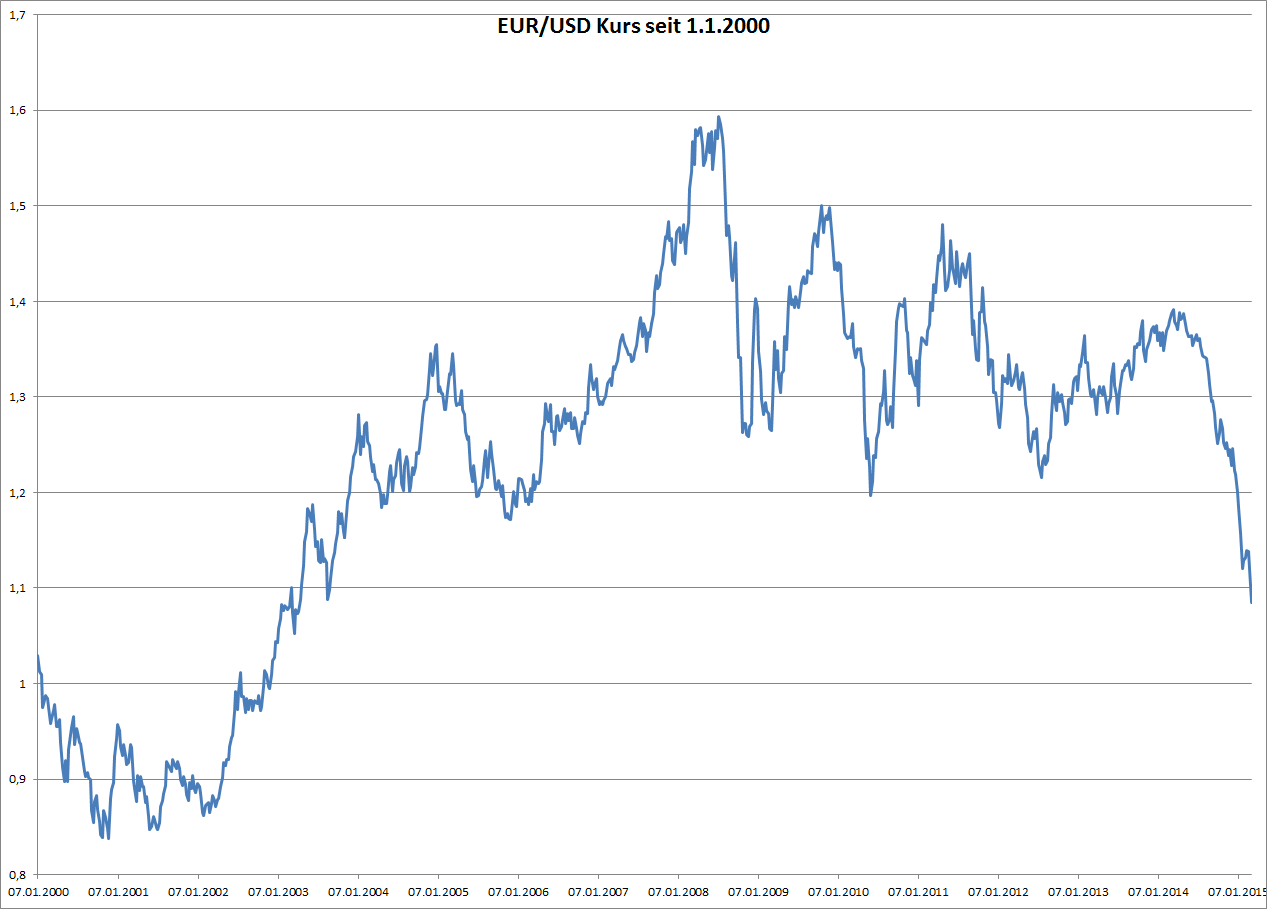

Am Freitag hat der Euro wieder einmal einen neuen Tiefpunkt gegenüber dem US-Dollar erreicht – er hat die 1,05 Marke jetzt nach unten durchbrochen, womit er alleine in der letzten Woche gegenüber dem Dollar über 5% an Wert verloren hat. Die Parität (1 USD = 1 EUR) scheint also nicht mehr so fern und wenn der Trend sich fortsetzt ist es bereits in einer Woche so weit.

Ich starte heute den Versuch zu analysieren, ob diese Abwertung des Euro gegenüber den meisten anderen Währungen eine Übertreibung ist, oder ob eine Rechtfertigung für die Euro-Schwäche vorliegt.

Die Bewertung von Währungen ist generell wesentlich komplexer als die von Aktien. Es gibt keine greifbaren Fundamentaldaten wie Kapitalrenditen etc.

Auch gibt es keine Bewertungskennzahlen oder Verhältnisse wie KGV, KBV etc.

Man muss dabei auf andere Dinge achten die wesentlich “globaler” sind.

Eine Währung ist ja ein Tauschmittel und damit ein Wertmaßstab. Alle unsere Ausgaben – egal ob Investitionen oder Konsumausgaben für das tägliche Leben – werden mit diesem Maßstab bewertet. Nun ist dieser Maßstab aber elastisch, also kein stabiler Zollstock. Das macht eine Bewertung dieses Maßstabes nicht einfach. Man kann nur einen Maßstab mit einem anderen Maßstab vergleichen.

Diesen Versuch mache ich heute mit Euro und US-Dollar.

Welche Kennzahlen sind bei Währungen wichtig?

Die Quantitätsgleichung:

Eine wichtiger Anhaltspunkt bei der Bewertung einer Währung und somit auch beim Erkennen einer Inflation oder Defilation ist die sogenannte Quantitätsgleichung. Sie setzt die verfügbare Geldmenge ins Verhältnis mit der Wirtschaftsleistung.

Diese Gleichung ist relativ einfach und geht wie folgt:

Geldmenge mal Umlaufgeschwindigkeit = Preisniveau mal Produktionsmenge

Das ist sehr logisch: Steigt z.B. die Geldmenge bei gleichbleibender Produktion so erhöhen sich die Preise. Die Folge wäre eine Inflation.

Sinkt hingegen die Geldmenge bei gleichbleibender Produktion so sinken auch die Preise. Die Folge ist eine Deflation.

Steigt die Umlaufgeschwindigkeit des Geldes bei gleichbleibender Produktion und gleichbleibender Geldmenge so gibt es ebenfalls Preissteigerungen, also Inflation. usw.

Preisniveau mal Produktionsmenge kann man auch zusammenfassen als den gesamten Output eines Währungsraumes – also alle Produkte die verkauft werden multipliziert mit ihrem Preis. Dazu sagt man auch BIP (Brutto Inlandsprodukt)

Man kann die Gleichung also wie folgt zusammenfassen:

Geldmenge mal Umlaufgeschwindigkeit = (nominales) BIP

Daraus ergeben sich also folgende wichtige Kennzahlen:

Geldmenge:

Eine wichtige Kennzahl ist natürlich die Menge an verfügbaren Geld – genauso wie es bei der Bewertung einer Aktie wichtig ist zu wissen, wie viele Aktien eines Unternehmens insgesamt in Umlauf sind, ist es bei einer Währung wichtig zu wissen wie viele Einheiten insgesamt im Umlauf sind und wie sich die Anzahl der im Umlauf befindlichen Einheiten verändert.

Es gibt nun verschiedene Vorgangsweisen diese Geldmenge zu bestimmen und deshalb auch unterschiedliche Definitionen für die Geldmenge:

Diese Definitionen werden wie folgt untergliedert;:

M0: Ist allgemein die Menge an verfügbaren Bargeld in einem Währungssystem

M1: Inkludiert M0 (also die gesamte Bargeldmenge) inklusive aller Guthaben (Sichtguthaben) auf Konten die sofort verfügbar sind.

M2: Setzt sich zusammen aus M1 inklusive Sparguthaben mit einer Laufzeit von bis zu zwei Jahren. Hier ist also bereits Geld inkludiert über welches man nicht sofort verfügen kann.

M3: Die Geldmenge M3 besteht aus M2 inklusive aller Wertpapiere wie Schuldverschreibungen, Geldmarktfonds etc. mit einer Laufzeit bis zu zwei Jahren.

Prinzipiell kann man also sagen, dass die Geldmenge M1 jene darstellt welche sich stetig im Umlauf befindet, da täglich darüber verfügt werden kann. Diese Geldmenge stellt also die wichtigste Kennzahl bei der Messung der Menge an verfügbaren Geld dar.

M3 bezeichne ich fast schon als “Derivat” auf Geld, da erst nach einer bestimmter Laufzeit darauf zugegriffen werden kann un der Wert am Ende dieser Laufzeit abhängig ist vom Wert des “Underlyings” – des täglich verfügbaren Geldes.

Brutto-Inlandsprodukt (BIP) des Währungsraumes:

Das BIP ist die Summe aller wirtschaftlichen Leistungen eines Währungsraumes – quasi der Umsatz der insgesamt in einem Währungsraum generiert wird.

Umlaufgeschwindigkeit:

Die Umlaufgeschwindigkeit kann man aus der Quantitätsgleichung einfach herleiten: Sie ist BIP geteilt durch Geldmenge. Ihre Veränderung gibt Aufschluss darüber ob der Trend dazu geht das Geld schneller wieder auszugeben oder eher zu sparen.

Handelsbilanz:

Die Handelsbilanz eines Landes oder Währungsraumes ist natürlich auch eine wichtige Kennzahl, da sie aussagt ob das Land mehr Waren exportiert als es importiert (positive Handelsbilanz). Ist das Gegenteil der Fall (mehr Importe als Exporte) so ist die Handelsbilanz negativ.

Eine positive Handelsbilanz deutet auf eine gewisse Nachfrage nach der Währung des entsprechenden Landes hin: Die Güter müssen schließlich in dieser Währung bezahlt werden.

So ist zum Beispiel ein Land mit positiver Handelsbilanz und einer schwachen Währung sehr konkurrenzfähig, da es seine Güter günstig an seine Handelspartner verkaufen kann. Die erhöhte Nachfrage nach diesen Gütern und somit nach der (schwachen) Währung sollte normalerweise ein Gleichgewicht herstellen.

Zinsen und Inflation:

Höhere Zinsen machen eine Währung natürlich attraktiver. Da an den Börsen immer die zukünftige Erwartung eingepreist wird, reicht also bereits die Erwartung baldiger Zinssteigerungen aus, um den Kurs einer Währung nach oben zu handeln.

Inflation hingegen schadet natürlich dem Ruf einer Währung. Handelt es sich generell um eine “weiche” Währung mit eher höherer Inflation so wird sich das auf einen stetig sinkenden Wechselkurs im vergleich zu “härteren” Währungen auswirken.

psychologische und politische Faktoren:

Besonders die Frage welche Ziele die Regierungen und Zentralbanken eines Währungsraumes verfolgen ist natürlich ebenfalls von Bedeutung. Wie transparent werden diese Ziele kommuniziert und verfolgt? Wie groß ist das Vertrauen des Marktes in diese Institutionen.

Der konkrete Vergleich von Euro und US-Dollar:

Geldmenge:

| Geldmenge M1 in Milliarden | ||||

| Jahr | EUR | Änderung | USD | Änderung |

| 2000 | 1.088,60 | 2.084,60 | ||

| 2001 | 1.183,50 | 8,72% | 2.278,98 | 9,32% |

| 2002 | 1.220,30 | 3,11% | 2.499,43 | 9,67% |

| 2003 | 1.303,60 | 6,83% | 2.727,09 | 9,11% |

| 2004 | 1.388,20 | 6,49% | 2.948,88 | 8,13% |

| 2005 | 1.383,90 | -0,31% | 3.482,14 | 18,08% |

| 2006 | 1.381,10 | -0,20% | 3.758,61 | 7,94% |

| 2007 | 1.371,30 | -0,71% | 3.901,28 | 3,80% |

| 2008 | 1.602,20 | 16,84% | 4.035,74 | 3,45% |

| 2009 | 1.692,60 | 5,64% | 4.556,17 | 12,90% |

| 2010 | 1.851,70 | 9,40% | 4.754,39 | 4,35% |

| 2011 | 2.159,10 | 16,60% | 4.866,63 | 2,36% |

| 2012 | 2.437,90 | 12,91% | 5.168,71 | 6,21% |

| 2013 | 2.625,40 | 7,69% | 5.444,54 | 5,34% |

| 2014 | 2.900,40 | 10,47% | 5.956,67 | 9,41% |

| Zuwachs seit 2000 | 166,43% | 185,75% | ||

| Zuwachs seit 2008 | 81,03% | 47,60% | ||

Betrachtet man die Entwicklung der umlaufenden Geldmenge M1 beider Währungen so sieht man, dass insgesamt seit dem Jahr 2000 mehr neue US-Dollar als Euro in Umlauf gekommen sind.

Seit Beginn der Finanzkrise 2008 allerdings wurden mehr neue Euro “erzeugt”. Die Geldmenge M1 in Euro stieg seither um 81,03% während es beim US-Dollar nur 47,6% Anstieg waren.

BIP:

| Brutto-Inlandsprodukt (BIP) in Milliarden | ||||

| Jahr | EUR-Raum | Änderung | USA | Änderung |

| 2000 | 1.784,16 | 10.472,30 | ||

| 2001 | 1.856,82 | 4,07% | 10.701,30 | 2,19% |

| 2002 | 1.921,82 | 3,50% | 11.103,80 | 3,76% |

| 2003 | 1.982,09 | 3,14% | 11.816,80 | 6,42% |

| 2004 | 2.058,46 | 3,85% | 12.562,20 | 6,31% |

| 2005 | 2.144,26 | 4,17% | 13.381,60 | 6,52% |

| 2006 | 2.266,95 | 5,72% | 14.066,40 | 5,12% |

| 2007 | 2.381,31 | 5,04% | 14.685,30 | 4,40% |

| 2008 | 2.371,71 | -0,40% | 14.549,90 | -0,92% |

| 2009 | 2.330,86 | -1,72% | 14.566,50 | 0,11% |

| 2010 | 2.404,42 | 3,16% | 15.230,20 | 4,56% |

| 2011 | 2.446,97 | 1,77% | 15.785,30 | 3,64% |

| 2012 | 2.456,62 | 0,39% | 16.332,50 | 3,47% |

| 2013 | 2.493,02 | 1,48% | 17.078,30 | 4,57% |

| 2014 | 2.536,66 | 1,75% | 17.701,30 | 3,65% |

| Zuwachs seit 2000 | 42,18% | 69,03% | ||

| Zuwachs seit 2008 | 6,95% | 21,66% | ||

Hier hat die USA die Nase vorne. Einem gesamten Wachstum von 42,18% seit 2000 im Euro-Raum steht ein Wachstum von 69,03% in den USA gegenüber.

Seit Beginn der Finanzkrise 2008 konnte die amerikanische Wirtschaft wieder um 21,66% zulegen, die europäische nur um 6,95%

Europa musste also seit Ausbruch der Finanzkrise wesentlich mehr neues Geld in Umlauf bringen als Amerika und konnte die Wirtschaft dennoch nicht so gut in Schwung bringen wie die USA.

Die Konsequenzen daraus zeigen sich bei Betrachtung der Umlaufgeschwindigkeit.

Umlaufgeschwindigkeit:

| Umlaufgeschwindigkeit | ||

| USA | EUR | |

| 2000 | 5,02 | 1,64 |

| 2001 | 4,70 | 1,57 |

| 2002 | 4,44 | 1,57 |

| 2003 | 4,33 | 1,52 |

| 2004 | 4,26 | 1,48 |

| 2005 | 3,84 | 1,55 |

| 2006 | 3,74 | 1,64 |

| 2007 | 3,76 | 1,74 |

| 2008 | 3,61 | 1,48 |

| 2009 | 3,20 | 1,38 |

| 2010 | 3,20 | 1,30 |

| 2011 | 3,24 | 1,13 |

| 2012 | 3,16 | 1,01 |

| 2013 | 3,14 | 0,95 |

| 2014 | 2,97 | 0,87 |

| seit 2000 | -40,85% | -46,64% |

| seit 2008 | -17,57% | -40,92% |

In den USA sank die Umlaufgeschwindigkeit seit Beginn der Finanzkrise nur um 17,57% in Europa hingegen um 40,92%

Das deutet darauf hin, dass die bisherigen Maßnahmen der EZB mittels niedriger Zinsen und Geldschöpfung die Wirtschaft in Gang zu bringen nicht sehr erfolgreich waren.

Aus diesem Grund hat die EZB nun auch das gigantische Programm zum Ankauf von Staatsanleihen von bis zu 1 Billion EUR gestartet. Derzeit werden pro Woche auf diese Art etwa 60 Milliarden EUR ins System gebracht. Die Ausweitung der Geldmenge geht also weiter.

An der vergleichsweise niedrigen Umlaufgeschwindigkeit ist zu erkennen, dass Europäer eher zum Geldhorten (Sparen von Geldvermögen) neigen als Amerikaner.

Es zeigt sich aber auch, dass trotz massiver Steigerung der Geldmenge die Wirtschaft nicht wirklich ins Rollen gekommen ist.

Die bisherigen Fakten sprechen meiner Meinung nach dafür, dass besonders seit 2008 der Dollar stärker sein müsste als der Euro. Der Kurs pendelte beim Ausbruch der Finanzkrise zwischen 1,3 und 1,5. Also gibt es eine gewisse Rechtfertigung für den derzeit schwachen Euro.

Handelsbilanz:

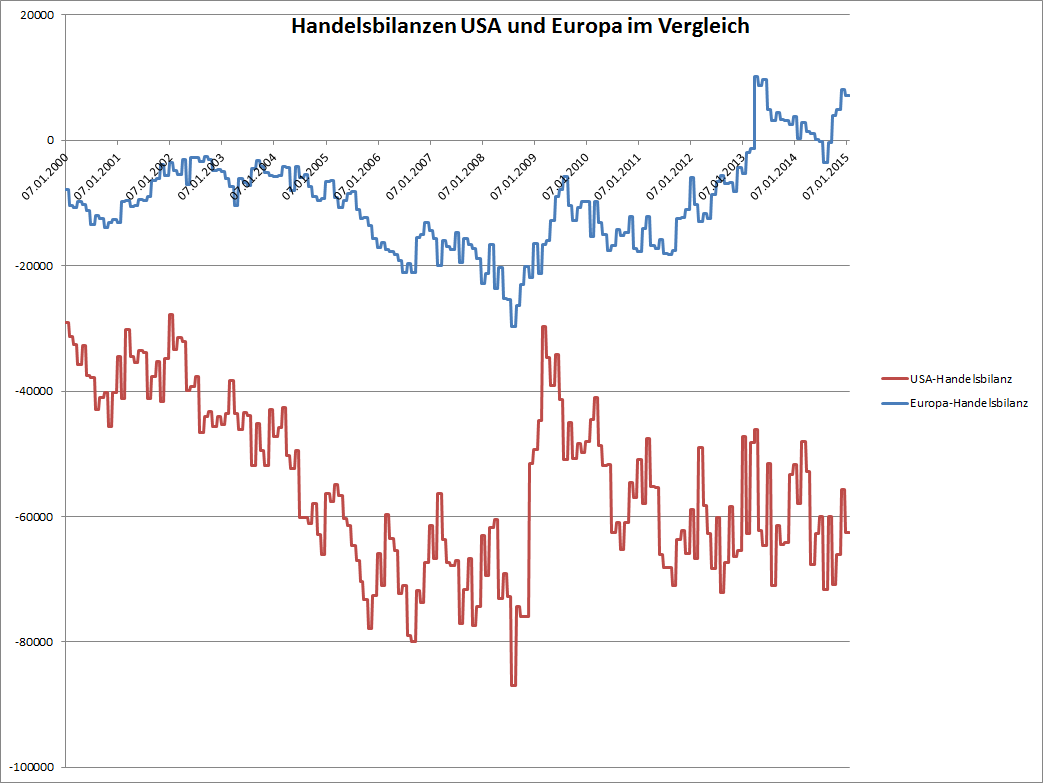

Handelsbilanzen von USA und EUR-Raum im Vergleich seit 2000

Handelsbilanzen von USA und EUR-Raum im Vergleich seit 2000

Die USA konsumieren seit jeher sehr gerne Produkte aus aller Welt. Die Importe übersteigen die Exporte deutlich, was zu einer negativen Handelsbilanz führt. D.h. die USA profitiert derzeit vom starken US-Dollar, da Importe dadurch günstiger werden. Eigentlich sollte die Nachfrage nach Gütern aus der restlichen Welt den Dollar schwächen – es entsteht dadurch sicher auch ein gewisser Druck auf den Dollar, der aber zu gering ist um Wirkung zu zeigen.

In Europa sieht die Sache anders aus. Hier ist die Handelsbilanz seit einigen Jahren knapp positiv bzw. in der Nähe der Nulllinie. Auch Europa profitiert also vom schwachen Euro. Exporte werden für alle anderen günstiger, so dass die Handelsbilanz sich weiter verbessern könnte. Auf den Euro sollte das unterstützend wirken.

Zinsen:

| Zinsen | EUR | USD |

| 3 Monate | 0,03% | 0,27% |

| 1 Jahr | 0,09% | 0,71% |

| 2 Jahre | 0,09% | 0,66% |

| 5 Jahre | 0,27% | 1,58% |

| 10 Jahre | 0,63% | 2,11% |

| 30 Jahre | 1,02% | 2,70% |

In der Tabelle habe ich die Interbanken-Zinssätze im Euro und Dollar für verschiedene Laufzeiten bis zu 30 Jahre aufgelistet.

Hier ist das Hauptproblem der derzeitigen Euro-Schwäche deutlich zu sehen: Die Zinsen im Dollar sind wesentlich höher als im Euro. Und nicht nur das: Da die wirtschaftliche Entwicklung in den USA in letzter Zeit recht gut war hat die FED bereits angedeutet die Zinsen bald zu erhöhen.

Bei der EZB ist exakt das Gegenteil der Fall: Sie möchte die Zinsen durch das eben erst gestartete Ankaufprogramm von Staatsanleihen und Wertpapieren weiter nach unten drücken. Viele Staatsanleihen haben deshalb negative Renditen. Ich bin in diesem Artikel darauf eingegangen.

Inflation:

| Inflation | ||

| Jahr | USA | EUR |

| 2000 | 3,40% | 2,50% |

| 2001 | 1,60% | 2,00% |

| 2002 | 2,40% | 2,30% |

| 2003 | 1,90% | 2,00% |

| 2004 | 3,30% | 2,40% |

| 2005 | 3,40% | 2,20% |

| 2006 | 2,50% | 1,90% |

| 2007 | 4,10% | 3,10% |

| 2008 | 0,10% | 1,60% |

| 2009 | 2,70% | 0,90% |

| 2010 | 1,50% | 2,20% |

| 2011 | 3,00% | 2,70% |

| 2012 | 1,70% | 2,20% |

| 2013 | 1,50% | 0,80% |

| 2014 | 0,80% | -0,20% |

Besonders seit 2008 hat sich die Inflation in beiden Währungsräumen ähnlich entwickelt. Es gibt keine extremen Ausschläge in die eine oder andere Richtung bei einer der beiden Währungsräume.

Im letzten Jahr gab es im Euroraum sogar eine leichte Deflation, was eben zu den harten Maßnahmen der EZB geführt hat die Geldmenge in Zukunft rasch zu erhöhen.

Die Politik der Zentralbanken:

Sowohl die amerikanische FED als auch die europäische Zentralbank EZB verfolgen die Strategie eine Inflationsrate von etwa 2% pro Jahr zu erreichen.

Der Unterschied in der Politik der beiden Zentralbanken liegt einzig darin, dass die FED als zusätzliches Ziel das Wohl der Wirtschaft definiert hat – dieses Ziel stellt sie zeitweise sogar über das Inflationsziel. Der FED ist es also am wichtigsten, dass die Wirtschaft floriert und der EZB ist es wichtig die Stabilität der Währung zu garantieren indem die Inflation nie über 2% steigen sollte.

Die FED würde also eher als die EZB eine höhere Inflation akzeptieren, wenn es der Wirtschaft von Nutzen ist.

Eigentlich hat also die EZB die strikteren Vorgaben bezüglich Geldpolitik als die FED.

Fazit:

Der US-Dollar war bis vor einigen Monaten im Vergleich zum Euro wahrscheinlich tatsächlich unterbewertet. Die Korrektur des Euro war also gerechtfertigt. Wie das bei Märken so oft der Fall ist, wird ein Trend allerdings oft übertrieben. Spekulanten die dem Trend folgen verstärken diesen dadurch.

Der schwache Euro bietet Europa gewisse Wettbewerbsvorteile, da europäische Güter nun sehr billig sind. Gleichzeitig ist es für einen Euro-Ausländer derzeit auch günstig in Europa zu investieren z.B. in Aktien oder Immobilien. Deshalb jagt der DAX auch von einem Rekord zum nächsten.

Das könnte dazu führen, dass auch die EZB die Zinsen bald wieder erhöhen kann. Sobald erste Indizien darauf hindeuten wird der Euro sicher wieder stärker. Wie lange allerdings die Talfahrt vorher noch weitergeht kann wohl niemand vorhersagen.

Wer das Thema vertiefen möchte findet auf diesen Seiten der EZB: https://www.ecb.europa.eu/stats/html/index.en.html und der FED: http://www.federalreserve.gov/econresdata/default.htm zahlreiche statistische Daten und Statistiken.

Der Beitrag Euro auf Sturzflug – Währungen bewerten erschien zuerst auf Financeblog.

Latest Blogs

» Börsegeschichte 15.12.: RHI Magnesita (Bör...

» Nachlese: Roland Meier, shadowmap.org, VIG...

» PIR-News: Research zu VIG, RBI, Polytec, N...

» Wiener Börse Party #1055: ATX weiter stark...

» Wiener Börse zu Mittag fester: Frequentis,...

» Börsepeople im Podcast S22/13: Roland Meier

» Börse-Inputs auf Spotify zu u.a. VIG vs. U...

» Österreich-Depots: Weekend Bilanz (Depot K...

» Börsegeschichte 12.12.: KTM, Immoeast, Rob...

» Nachlese: Birgit Puck, Richard Dobetsberge...

Michael Gredenberg

Inode-Gründer. Heute u.a. passionierter Radfahrer und Finanzautor via financeblog.at.

Weitere Blogs von Michael Gredenberg

» Apple - Wird der Apfel faul? (Michael Gred...

Apple hat letzte Woche mit der Veröffentlichung der Ergebnisse des letzten Quartals (Fisk...

» Unternehmensgründer vs Manager - welche Ak...

Einige der größten Konzerneder Welt werden heute noch von ihren Gründern geleite...

» Tesla - eine Bewertung unter neuen Gesicht...

Tesla – der innovative Elektroautohersteller aus dem Silicon Valley – hat letzte W...

» Negative Zinsen - an Aktien führt kein Weg...

Letzten Donnerstag hat die EZB mit der Senkung des Leitzinssatzes im EUR-Raum auf Null sowie der...

» Korrelation und Kausalität (Michael Greden...

Korrelation misst den Zusammenhang zwischen mehreren Ereignissen wie z.B. auch der Entwicklung v...