Was sind Wirtschaftszyklen? (Michael Gredenberg)

Nach einer kurzen krankheitsbedingten Pause gibt es heute wieder einem neuen Grundlangen-Artikel im Financeblog.

Ich behandle heute eine sehr interessante Frage, die zu den volkswirtschaftlichen Prinzipien gehört.

Was sind Wirtschaftszyklen? Wie entstehen sie? Wie laufen sie ab? Welche Auswirkungen haben diese Zyklen und welche Arten davon gibt es?

Zuerst beginnen wir mit der Frage:

Was sind Wirtschaftszyklen?

Wie alles in der Natur ist auch die Wirtschaft Schwankungen unterworfen. In der Wirtschaft entstehen diese durch den Wandel von Angebot und Nachfrage im Laufe der Zeit – dieser Wandel wiederum entsteht durch die Bereitschaft der Menschen zu konsumieren, bzw. zu produzieren.

Der Ablauf eines typischen Wirtschaftszykluses:

1) Der Aufschwung

In der Aufschwungsphase steigt die Produktion und der Konsum zuerst langsam, dann immer schneller an. Die Zinsen sind noch sehr niedrig (meistens sind diese aufgrund des letzten Abschwunges stark gesunken, da die Leute beim Abschwung nicht mehr konsumieren sondern eher Sparen möchten und eine erhöhte Nachfrage nach Spar-Möglichkeiten automatisch die Zinsen nach unten drück). Im Aufschwung nimmt dieses Verlangen zu Sparen langsam ab und immer mehr Leute möchten konsumieren. Das hat zur Folge, daß die Produktion gesteigert werden kann und neue Arbeitsplätze geschaffen werden können. Es entsteht langsam eine immer bessere Stimmung bei den Konsumenten und der Trend verstärkt sich selbst: Weniger Sparen -> mehr Nachfrage -> mehr Produktion -> mehr Arbeitsplätze -> bessere Stimmung etc.

Am Anfang des Aufschwunges ist meistens auch die Inflation noch relativ niedrig, wird aber während des Aufschwunges durch die verstärkte Nachfrage immer höher. Das Geld wechselt öfter den Besitzer, die Umlaufgeschwindigkeit des Geldes erhöht sich deshalb und Güter können nicht mehr ausreichend schnell zur Verfügung gestellt werden. Die Nachfrage nach (Konsum)gütern überwiegt immer mehr das Angebot. Deshalb erhöhen sich langsam die Preise.

2) Der Höhepunkt (Boom, Hochkonjunktur)

Der Aufschwung geht also weiter. Die Nachfrage nach Produkten übersteigt noch immer das Angebot und die Inflation (Geldentwertung) steigt deshalb auch immer stärker an.

Es werden immer mehr Arbeitsplätze geschaffen um die Produktion der gesteigerten Nachfrage anzupassen, sodass es sogar (fast) zu Vollbeschäftigung kommen kann.

Die steigenden Preise haben aber zur Folge, dass die Menschen mit den niedrigen Sparzinsen nicht mehr zufrieden sind. Einerseits möchte man ein Produkt lieber heute als morgen erwerben, da ja die Preise immer höher werden. Andererseits ist man mit den niedrigen Sparzinsen nicht mehr zufrieden.

Da weniger gespart wird, müssen die Zinsen für Sparer attraktiver werden -> sie steigen.

Auf der anderen Seite erhöht auch die Zentralbank die Leitzinsen zu denen die anderen Banken bei ihr Geld ausleihen können meistens in Konjunkturphasen um einer Inflation gegen zu wirken.

Zinsen und Inflation (also das Preisniveau) steigen also während der Konjunktur an.

Dennoch wird immer mehr in den Ausbau von Produktionslinien investiert. Die Aufnahme von Fremdkapital nimmt zu – ein zusätzlicher Treiber für den Anstieg der Geldmenge.

3) Der Abschwung

Die Konjunktur folgt also weiter dem positiven Kreislauf: mehr Arbeitsplätze bzw. höhere Gehälter-> mehr Volkseinkommen -> mehr Nachfrage-> höhere Preise -> mehr Produktion -> mehr Arbeitsplätze usw.

Jetzt gibt es zwei Faktoren die diesen positiven Kreislauf unterbrechen und umkehren können:

1) Wie bereits erwähnt steigen durch die Preise auch die Zinsen, da man einerseits für Konsumverzicht und Sparen höhere Zinsen bieten muß, andererseits auch die Zentralbanken die Zinsen erhöhen um die Konjunktur abzukühlen. (Primär um eine Inflation zu verhindern und die Sparer zu schützen – keine Zentralbank will absichtlich eine Konjunktur gefährden, aber sie hat ein Inflationsziel das nicht zu stark überschritten werden sollte. Bei der EZB sind das z.B. 2% Inflation p.a.)

2) Irgendwann (wenn schon fast Vollbeschäftigung herrscht) und jeder seine wichtigsten Konsum-Wünsche befriedigt hat kann die Nachfrage nicht mehr steigen.

Der Markt ist dann gesättigt. Das ist der Anfang vom Ende der Konjunktur.

Die Produktion ist oft in der Boom-Phase so stark erhöht worden, dass langsam ein Überangebot herrscht.

In einem gesättigten Markt nimmt der Wettbewerbsdruck stark zu. Die Preise müssen gesenkt werden um Produkte zu verkaufen (während der Boom-Phase wurden die Produktionslinien so weit ausgeweitet, dass jetzt nur noch “auf Lager” produziert wird.) Die Lagerstände erhöhen sich. Die Gewinnspannen sinken durch den Wettbewerb und die Zinsen sind immer noch relativ hoch.

Ein tödlicher Mix für viele Unternehmen. Aus Sicht des Konsumenten stagnieren die Preise zuerst bzw. können sogar anfangen zu sinken.

Sinkenden Preise (Deflation) ist für die Wirtschaft noch viel schlimmer als Inflation: Konsumenten warten mit ihrer Kaufentscheidung da sie in Zukunft erwarten weniger zu bezahlen.

Dadurch entsteht ein neuer Teufelskreis:

sinkende Preise -> Zurückhaltung beim Konsum -> weniger Produktion -> weniger Arbeitsplätze -> weniger Volkseinkommen -> sinkende Preise.

Um dem gegenzuwirken, senken die Zentralbanken in Abschwungphasen die Leitzinsen.

4) Die Rezession (bzw. Depression)

Die letzte Phase des Konjunkturzyklus ist nicht nur von einem Rückgang des Wirtschaftswachstums sondern von einem negativen Wachstum (quasi einer “Schrumpfung” der Wirtschaftsleistung) gekennzeichnet. Wenn der Abschwung so dramatisch ist, dass die gesamte Wirtschaftsleistung (das Brutto-Inlandsprodukt) für zwei Quartale in Folge zurück geht, dann spricht man von einer Rezession.

Dauert es deutlich länger, ist von einer Depression die Rede.

Während einer Rezession versuchen Staaten und Zentralbanken alles zu unternehmen um den Teufelskreis wieder umzukehren. Zinsen werden so stark gesenkt, bis der Sparwille wieder abnimmt und die Konsumneigung sich erhöht. Irgendwann startet ein neuer Aufschwung und der Zyklus beginnt dann von vorne.

Ein Blick auf die Konjunkturzyklen:

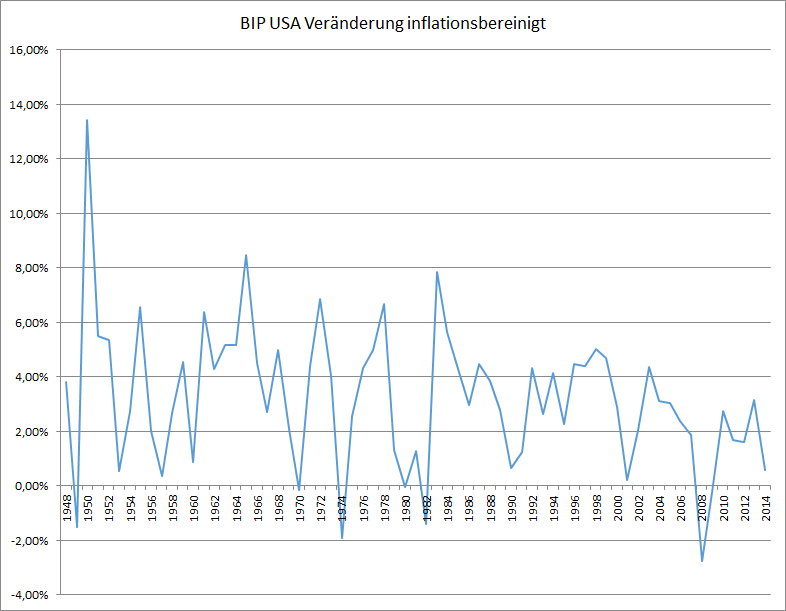

Die Veränderung des Bruttoinlandsproduktes in der USA, inflationsbereinigt

Die Veränderung des Bruttoinlandsproduktes in der USA, inflationsbereinigt

In dem Chart sehen wir die Veränderung des BIPs in den USA (in Prozent) pro Jahr inflationsbereinigt.

(Ich habe alle Zahlen aus den USA genommen, da sie am weitesten zurückgehen und am einfachsten verfügbar sind. In den anderen Wirtschaftsregionen schaut die Entwicklung aber ähnlich aus)

Man sieht, daß es seit Beginn der Aufzeichnungen (bei Bloomberg) im Jahr 1948 – also etwa in den letzten 65 Jahren – vier Rezessionen gab die durchschnittlich über ein Jahr dauerten. (Das BIP ging real über ein ganzes Jahr zurück – das Wachstum war negativ)

Es war dies in den Jahren 1949, 1970, 1974, 1980, 1982 und 2008 sowie 2009 der Fall.

Die Rezessionen 1974 und 1980 waren bedingt durch die beiden Ölkrisen. 1982 war aufgrund einer massiven Zinserhöhung durch die FED (Zentralbank der USA) um die Inflation zu bekämpfen und 2008/09 aufgrund der jüngsten Finanzkrise (ausgelöst durch faule Immobilienkredite “subprime”). Der starke Schnitt 2000/01 hat seine Ursache im Platzen der Internet-Blase im Jahr 2000 sowie wegen der Terror-Angriffe am 11. September 2001.

Abschwünge und Rezessionen mit nur 2 Quartalen gab es öfter, die sind hier allerdings nicht so gut zu erkennen, da immer der Jahresschnitt gezeigt wird.

Was auch sehr interessant ist – hier allerdings nicht zu erkennen – ist, dass das Wirtschaftswachstum seit 1948 real (also inflationsbereinigt) über 700% betrug. Es hat sich also verachtfacht. Der durchschnittliche jährliche Zuwachs war etwa 3%.

Wieso das überhaupt möglich ist, dazu komme ich noch später.

Wie oft wiederholen sich die Wirtschaftszyklen?

Man sagt, daß sich die Zyklen etwa alle 7 Jahre wiederholen. Wenn man sich den Chart ansieht, sieht man aber, dass das natürlich wirklich nur eine Näherung ist. Die Zyklen sind unterschiedlich stark und dauern unterschiedlich lange.

Die einzige Regel die man also daraus ableiten kann: Es gibt diese Zyklen. Über die Dauer die Stärke der Ausschläge kann man keinerlei verlässliche Aussage treffen. So hab es z.B. in den 1990er Jahren zwar Rückgänge im Wachstum aber keine einzige Rezession.

Viele Zyklen wurden auch durch unvorhersehbare Ereignisse (wie z.b. die Ölkrisen) oder durch politische Aktionen (z.B. Bekämpfung der Inflation durch radikale Erhöhung der Zinsen) ausgelöst. Man kann also kein Muster ausmachen und sollte auch nicht versuchen das für die Zukunft zu tun.

Welche Auswirkung haben Wirtschaftszyklen?

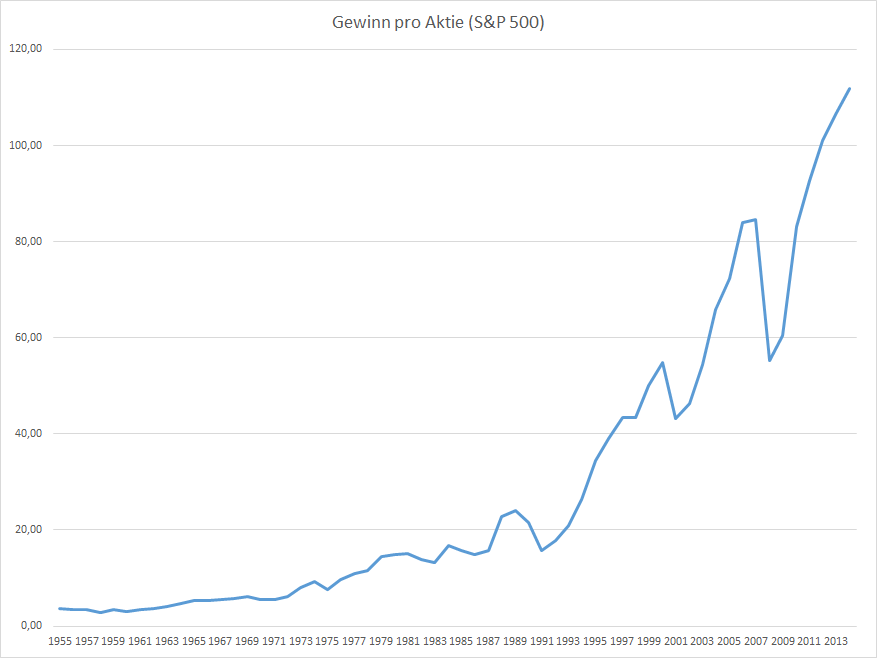

Gewinn pro Aktie im S&P 500 – Index

Gewinn pro Aktie im S&P 500 – Index

Ich habe ja bereits erwähnt, daß sich das BIP in den USA inflationsbereinigt seit 1948 etwa verachtfacht hat.

Dieser Chart zeigt die Gewinne pro Aktie im S&P-500 Index. Der beste Maßstab für den Aktienmarkt in den USA. Diese Gewinne haben sich seit 1955 sogar um mehr als das fünfzigfache erhöht – allerdings ist diese Grafik leider nicht inflationsbereinigt, da sich so lange zurück reichende Daten über die Inflation nicht finden konnte.

Ich wage aber zu behaupten, daß die Gewinne in etwa ident mit dem BIP gewachsen sind.

Die Konjunkturdellen sind auch hier deutlich zu erkennen. Besonders der Einschnitt durch die Finanzkrise 2008, sowie durch das Platzen der Internetblase 2000/01. Auch die übrigen Rezessionen wie die Ölkrisen kann man bei genauem Hinsehen erkennen – sie sind durch den großen Maßstab mittlerweile aber fast bedeutungslos.

Die Zyklen haben also logischerweise eine Auswirkung auf die Gewinne der Unternehmen.

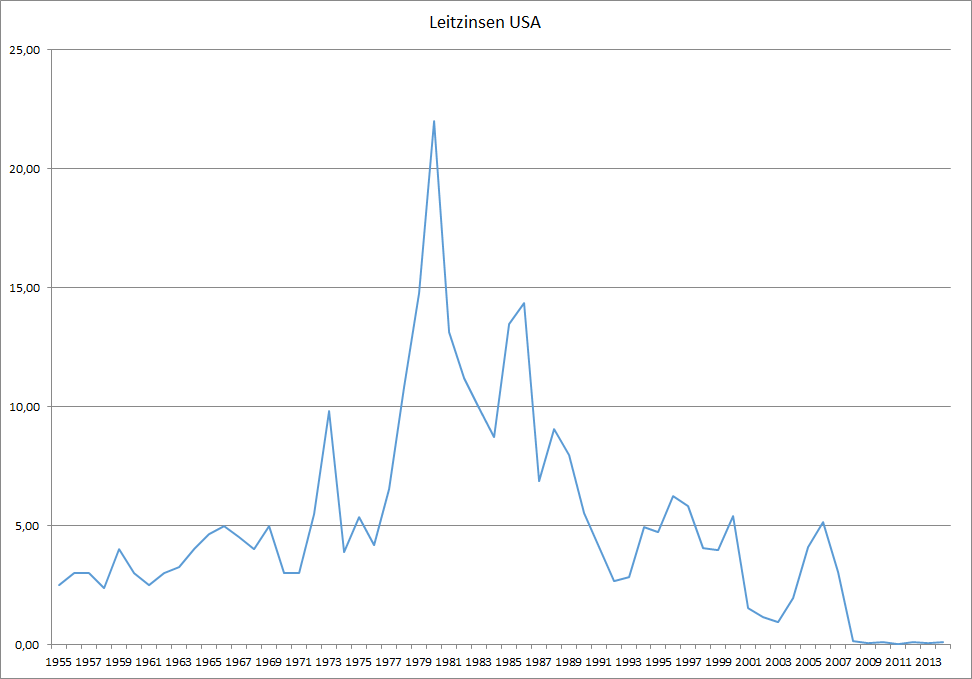

Auch der Zinsentwicklung kann man die Wirtschaftszyklen wieder erkennen:

Seit der Beginn der Finanzkrise 2008 dümpeln die Zinsen in der Gegend von 0%. Auch beim Abschwung 2000/01 sind sie stark gesenkt worden.

Einzig die Rezession Anfang der 80er Jahre wurde durch extrem hohe Zinsen ausgelöst. Man wollte damals die starke Inflation durch eine markante Zinserhöhung bekämpfen.Bei der ersten Ölkrise 1973 ist man ähnlich vorgegangen. Die Zinsen sind im Prinzip bei beiden Ölkrisen soweit erhöht worden, bis die Wirtschaft in die Knie gegangen ist.

Insgesamt erkennt man auch bei der Zinsentwicklung die einzelnen Zyklen ganz gut. Ein Abschwung beginnt meistens bei einem Höhepukt und ein Aufschwung bei einem Tiefpunkt der Zinsen.

Ein extrem interessantes Phänomen ist bei den Zinsen der langfristige Trend seit Beginn der 80er Jahre – sie sind im Prinzip immer wieder auf neue Tiefs gesunken bis sie schließlich derzeit bei 0% angekommen sind…

Das gilt nicht nur für die USA sondern genauso auch für Europa und andere Wirtschaftsräume.

Gibt es noch andere – übergeordnete Wirtschaftszyklen?

Alleine durch den Blick auf die Zinsentwicklung (Abwärtstrend seit 35 Jahren) stellt sich automatisch die Frage ob es neben diesen “kleinen” Wirtschaftszyklen die beim BIP und bei der Zinsentwicklung Schwankungen erzeugen auch übergeordnete Zyklen gibt die z.B. die Zinsentwicklung wieder in einen neuen Aufwärtstrend bringen könnten.

Eine mögliche Erklärung dafür lieferte der russische Wirtschaftswissenschaftler Kontratieff: Er hatte die Idee von übergeordneten Wirtschaftszyklen “Kontretieff-Zyklen” die 50-70 Jahre andauern und von sogenannten Basis-Innovationen geprägt sind die die Arbeit bzw. das Leben der Menschen grundlegend verändert haben.

Er erkannte folgende Zyklen:

1) etwa 1800 – 1850: Dampfmaschine

2) etwa 1850 – 1900: Eisenbahn

3) etwa 1900 – 1950: Elektrifizierung

Da er leider im Jahr 1938 auf Befehl Stalins erschossen wurde – erlebte er die letzten beiden nach ihm benannten Zyklen nicht mehr:

4) etwa 1950 – 1990: Automobilität

5) etwa 1990 – inkl. heute: Informationstechnologie (Computer, Internet)

Jeder dieser Zyklen ist von einem längeren Aufschwung, gefolgt von einem etwa kürzerem Abschwung (“Kontratieff-Winter”) geprägt.

Die Argumentation für diese “Makro”-Zyklen ist, daß die Menschheit besonders in extrem schlechten Zeiten nach Möglichkeiten forscht, die Produktivität grundsätzlich zu verbessern. In Zeiten des Aufschwunges ist man nur damit beschäftigt die Bedürfnisse der Konsumenten zu befriedigen und Stand zu halten mit der Nachfrage. Im “Winter” hat man Zeit sich Gedanken zu machen, was man grundlegend verändern kann.

Bei Investitionen ist es ähnlich: Im Aufschwung wird das meiste Geld in den Ausbau von bestehenden Produktionsstätten investiert, da dort am meisten Ertrag zu erwarten ist.

Im Abschwung hingegen “sucht” sich das Geld andere Möglichkeiten der Investition. Forschung und Entwicklung bieten dann gute Gelegenheiten.

So hat Kontratieff z.B. die große Depression 1929 damit begründet, daß der 3. Kontratieff-Zyklus der Elektrifizierung bereits an seinem Zenit war. Jeder hatte bereits elektrisches Licht, Radio, etc. Es war zu dieser Zeit ein gesättigter Markt. Also begann der Abschwung der dann schließlich zu der Innovation der Mobilisierung durch das Automobil für jedermann führte.

Dass Basisinnovationen großes Potential für Effizenzsteigerung und dadurch für Wirtschaftswachstum haben – daran besteht kein Zweifel. Man nehme nur das Beispiel des Computers: Was hat früher alles händisch erledigt werden müssen und viele Arbeitsplätze blockiert, was heute der Computer erledigen kann? (Buchhaltung, Textverarbeitung, CAD, etc.). Auch ist eine Email wesentlich effizienter, billiger und schneller als ein normaler Brief. Beispiele gibt es also genug.

Allerdings glaube ich, daß man nicht einfach sagen kann: alle 50 Jahre kommt eine Basisinnovation. Wahrscheinlich beschleunigen sich diese Zyklen sogar immer mehr, da die bereits vorhandenen Innovationen und die immer größere Gesamteffizienz dazu beiträgt dass man immer schneller neue Innovationen entwickeln kann.

Auch eine Erklärung für das Phänomen der – seit 35 Jahren – sinkenden Zinsen kann ich in diesem Modell nicht finden, zumal der große Fortschritt der Informationstechnologie bereits mitten in diesem Trend erfolgt ist (Mitte der 80er Jahre ist es mit Computern für jedermann losgegangen und Mitte der 90er Jahre erst wurde das Internet so richtig polulär). Die 90er brachten auch einen schönen Aufschwung, allerdings waren die Zinsen insgesamt bis heute auf Talfahrt.

Wie geht es mit der Wirtschaft langfristig weiter?

Die Menschheit hat immer wieder bewiesen, dass sie dazu in der Lage ist neue Erfindungen, neue Innovationen zu entwickeln.

Wir haben anfangs bereits gesehen, dass das BIP in den USA in den letzten 65 Jahren – inflationsbereinigt – um das Achtfache angewachsen ist.

Wie ist ein immerwährendes Wachstum möglich?

Es gibt immer wieder Systemkritiker (besonders Anti-Kapitalisten) die meinen unser (kapitalistisches) System erzwingt ein ständiges Wachstum und schadet deshalb der Natur – besonders durch erhöhten Rohstoff-Verbrauch.

Ich sehe das komplett anders: Die Menschheit strebt von Natur aus nach Innovation. Wir wollen immer neue Dinge entdecken und machen ständig neue Erfindungen die unser Leben vereinfachen. Bereits vor 250 Jahren – in der Barock-Zeit – gab es den Ausspruch “alles was man erfinden kann ist bereits erfunden”. Damals gab es gerade einmal die ersten Dampfmaschinen.

Die Effizienz mit der wir Dinge erledigen können hat seither ständig zugenommen und damit natürlich auch die Lebensqualität für jedermann.

Nimmt man als Beispiel die Zeit im Mittelalter, wo die meisten Menschen mit Landwirtschaft beschäftigt waren – also damit alle mit der nötigen Nahrung zu versorgen.

Jetzt könnte man argumentieren, daß durch Effizientsteigerung in der Landwirtschaft (z.B. durch Traktoren) Arbeitsplätze verloren gehen. Das stimmt aber nicht. Es werden Arbeitsplätze frei für andere Dinge. Wurden im Mittelalter 80% aller verfügbaren Arbeitsplätze dafür benötigt, die notwendige Nahrung zur Verfügung zu stellen, so sind es heute vielleicht nur noch 5%. 75% mehr als damals sind also für andere Dinge verfügbar.

Durch Steigerung der Effizienz steigt die Lebensqualität für jedermann und die Wirtschaftsleistung steigt insgesamt. Das hat nichts mit Kapitalismus zu tun sondern mit dem Streben der Menschheit nach Innovation und neuen Herausforderungen.

Neue Innovationen können aber sogar umweltschonend sein wie z.B. Elektro-Autos, alternative Energiequellen (Solar, Windkraft, etc). Die Argumentation, daß wir durch ständiges Wachstum die Welt kaputt machen kann ich also nicht durchgehen lassen.

Die Prämisse muss halt lauten: Verantwortungsvolles Wachstum – aber das ist möglich.

Das alles ist ein weiteres Argument für die Investition in Aktien – im Gegensatz zur Investition in Gold, Anleihen oder Immobilien nimmt man bei Aktien an diesem Innovationsgeist unmittelbar teil.

Es wird z.B. immer wieder argumentiert, daß Gold inflationsbereinigt im Laufe von 2000 Jahren keinen Wert verloren hat. Man konnte damals für 1 Unze Gold einen schönen Anzug (im alten Rom z.B. wohl eher eine Toga) kaufen und heute bekommt man für 1 Unze Gold (etwa 1000 EUR) auch einen sehr schönen Anzug – aber nicht mehr.

Alleine in den letzten 50 Jahren hat aber das BIP in den USA inflationsbereinigt um das achtfache zugelegt.

Schade, daß es vor 2000 Jahren noch keine NYSE (New York Stock Exchange) gab und deshalb keine Aufzeichnungen von 2000 Jahren vorliegen ![]()

Der Beitrag Was sind Wirtschaftszyklen? erschien zuerst auf Financeblog.

Latest Blogs

» Österreich-Depots: Immer wieder am All-tim...

» Börsegeschichte 18.12.: ams, voestalpine, ...

» Nachlese: Wolfgang Matejka, Gunter Deuber ...

» PIR-News: EVN, RBI, Strabag, Erste Group, ...

» Wiener Börse Party #1058: ATX vor dem Deze...

» Wiener Börse zu Mittag leichter: EVN, Porr...

» Börse-Inputs auf Spotify zu u.a. Vienna Ca...

» ATX-Trends: VIG, RBI, Bawag, AT&S ...

» Österreich-Depots: Kleine Korrektur (Depot...

» Börsegeschichte 17.12.: Extremes zu Lenzin...

Michael Gredenberg

Inode-Gründer. Heute u.a. passionierter Radfahrer und Finanzautor via financeblog.at.

Weitere Blogs von Michael Gredenberg

» Apple - Wird der Apfel faul? (Michael Gred...

Apple hat letzte Woche mit der Veröffentlichung der Ergebnisse des letzten Quartals (Fisk...

» Unternehmensgründer vs Manager - welche Ak...

Einige der größten Konzerneder Welt werden heute noch von ihren Gründern geleite...

» Tesla - eine Bewertung unter neuen Gesicht...

Tesla – der innovative Elektroautohersteller aus dem Silicon Valley – hat letzte W...

» Negative Zinsen - an Aktien führt kein Weg...

Letzten Donnerstag hat die EZB mit der Senkung des Leitzinssatzes im EUR-Raum auf Null sowie der...

» Korrelation und Kausalität (Michael Greden...

Korrelation misst den Zusammenhang zwischen mehreren Ereignissen wie z.B. auch der Entwicklung v...