Optionsstrategie "short Put" - verdienen mit teuren Aktien (Michael Gredenberg)

Heute stelle ich wieder eine Optionsstrategie vor die sehr eng verwandt ist mit der letzten vorgestellten Strategie, dem “covered Call”. Es geht um den “short Put”. Er bietet die Möglichkeit mit Aktien etwas zu verdienen die fundamental beim derzeitigen Kurs zu teuer für einen direkten Kauf sind, bei denen man aber dennoch gerne “zugreifen” möchte, wenn der Kurs etwas hinuntergeht.

Der “short Put” entspricht – einfach gesagt – einem Limit-Kauf (Kauf zu einem festgesetzten Limit) bei dem man aber sogar noch eine Prämie bekommt, wenn das Limit nicht erreicht wird.

Ich werde im heutigen Artikel wieder einmal beweisen, dass Derivate – sofern man sie sinnvoll einsetzt – sehr stark zur Risikobegrenzung im Portfolio betragen können. Ein weiterer Schritt zur Unterstützung der Reputation dieser Finanzinstrumente die generell einen sehr schlechten Ruf genießen.

Die Optionsstrategie “short Put”

Kommen wir gleich zur Sache, da es eigentlich ganz einfach ist: Angenommen wir haben ein fundamental gutes Unternehmen gefunden dessen Aktienkurs uns allerdings zu hoch erscheint. Ein Beispiel aus dem letzten Artikel wäre Facebook. Díe Aktie kostet derzeit etwa USD 110,-. Wir wären bereit diese für USD 90 zu kaufen.

Nun könnten wir einfach eine Limit-Order aufgeben für einen Kauf mit dem Limit von USD 90 und diese im System lassen bis sie eventuell irgendwann bedient wird.

Fällt der Aktienkurs nie unter USD 90 so werden wir logischerweise niemals die Aktie bekommen und auch keinerlei finanziellen Vorteil aus dieser nicht ausgeführten Order ziehen können.

Es geht aber auch anders: Wir verkaufen eine Put-Option mit dem Strike 90 und einer beliebigen Laufzeit (z.B. 3 Monate).

Was bedeutet es eine Put-Option zu verkaufen (“short Put”)

Erinnern wir uns an den ersten Beitrag über Optionen.

Dort habe ich erklärt, dass eine Put-Option dem Inhaber das Recht gibt zu einem bestimmten Zeitpunkt für einen bestimmten Preis ein bestimmtes Underlying (Aktie) verkaufen zu dürfen.

Jemand, der also beispielsweise eine Put-Option auf Facebook besitzt mit dem Strike-Preis 90 und der Laufzeit bis zum 20.5.2016 der darf seine Aktie bis zu diesem Zeitpunkt um USD 90 an denjenigen verkaufen, der ihm diese Put-Option verkauft hat und ihm damit dieses Recht eingeräumt hat.

Da wir sowieso um USD 90 die Facebook-Aktie kaufen möchten, können wir jemand anderen also das Recht einräumen, diese bis zum 20.5.2016 an uns für USD 90 zu verkaufen. Wir verkaufen ihm also eine Put-Option.

Der “short Put” ist also die Gegenposition zum “long Put”. Einen “long Put” schließt man vor allem ab um sich gegen Kursstürze zu versichern. Diese Versicherung gibt es nicht kostenlos. Deshalb bekommen wir als Verkäufer dieser Option (auf deutsch: Stillhalter) eine Prämie.

D.h. wir geben quasi eine Limit-Order für USD 90 bis zum 20.5.2016 auf und bekommen dafür sogar noch etwas bezahlt.

In der folgenden Tabelle habe ich alle derzeit verfügbaren Put-Optionen auf Facebook mit Laufzeit bis 20.5.2016 (etwa 3 Monate, 106 Tage) inkl. deren Bid-Preis aufgelistet. Der Bid-Preis (“bid” = “Angebot”) ist der Preis zu dem Marktteilnehmer bereit sind Put-Optionen zu kaufen. Zu diesem Preis kann man also sofort verkaufen wenn man möchte. Die Tabelle stellt natürlich die Situation genau zu diesem Zeitpunkt (4.2.2016 ca. 22 Uhr) dar.

Neben dem jeweiligen Strike Preis habe ich auch ausgerechnet wie weit die jeweiligen Optionen “im Geld” oder “aus dem Geld” sind (Spalte Moneyness). Außerdem habe ich ausgerechnet wie hoch die verdiente Prämie (den Bid-Preis bekommt man schließlich sofort bezahlt wenn man die Option verkauft) im Verhältnis zum Kapitaleinsatz ist. Der Kapitaleinsatz entspricht logischerweise dem Strike-Preis, da man dieses Geld auf der Seite halten muss, falls man die Aktie um diesem Preis kaufen muss. Das Verlustrisiko entspricht natürlich ebenfalls dem Kapitaleinsatz da es theoretisch möglich ist, dass die Aktie auf 0 fällt und man sie dennoch zum Strike-Preis kaufen muss.

In den nächsten Spalte habe ich ausgerechnet welche Rendite man auf das Jahr bezogen bekommt wenn man diese Strategie ein Jahr lang verfolgen würde (annualisiert).

In der letzten Spalte habe ich schliesslich die implizite Volatilität aufgelistet, also die zukünftig vom Markt erwarteten Preisschwankungen der Aktie. Es ist also auch ein Maßstab für die Angst im Markt. Je höher die implizite Volatilität desto höher ist verhöltnismäßig natürlich auch die Optionsprämie die man erhalten kann.

| Underlying | Put-Optionen | ||||

| Name | Kurs | Fälligkeit | Tage bis Fälligkeit | ||

| FACEBOOK INC-A | 110,4 | 20.05.2016 | 106,00 | ||

| Strike | Moneyness | Bid Preis | Prämie % | Prämie annualisiert | IVOL Bid |

| 65 | -41,12% | 0,28 | 0,43% | 1,48% | 52,56% |

| 70 | -36,59% | 0,43 | 0,61% | 2,12% | 50,05% |

| 75 | -32,07% | 0,66 | 0,88% | 3,03% | 47,47% |

| 80 | -27,54% | 0,98 | 1,23% | 4,22% | 45,34% |

| 85 | -23,01% | 1,45 | 1,71% | 5,87% | 43,20% |

| 90 | -18,48% | 2,13 | 2,37% | 8,15% | 41,42% |

| 95 | -13,95% | 3,05 | 3,21% | 11,06% | 39,56% |

| 100 | -9,42% | 4,3 | 4,30% | 14,81% | 38,23% |

| 105 | -4,89% | 5,95 | 5,67% | 19,51% | 36,75% |

| 110 | -0,36% | 8,1 | 7,36% | 25,36% | 35,42% |

| 115 | 4,17% | 10,65 | 5,26% | 18,12% | 34,22% |

| 120 | 8,70% | 13,7 | 3,42% | 11,76% | 33,35% |

| 125 | 13,22% | 17,25 | 2,12% | 7,30% | 32,49% |

| 130 | 17,75% | 21,2 | 1,23% | 4,24% | 31,09% |

| 135 | 22,28% | 25,55 | 0,70% | 2,42% | 30,57% |

| 140 | 26,81% | 30,05 | 0,32% | 1,11% | 29,98% |

| 145 | 31,34% | 34,75 | 0,10% | 0,36% | 28,98% |

Betrachten wir also das Beispiel eines “short Put” mit einem Strike von 90: Die Prämie für die Option ist laut Tabelle USD 2,13 was 2,37% des Kapitaleinsatzes von USD 90 entspricht. Wir erhalten also USD 2,13 wenn wir uns verpflichten die Aktie bis zum 20.5.2016 um USD 90 zu kaufen.

Das sind immerhin 2,37% vom Kapitaleinsatz. Auf das Jahr gerechnet entspricht das einer Rendite von immerhin 8,15%.

Chancen und Risiken – möglicher Gewinn und Verlust

Natürlich machen wir Verluste sofern die Aktie am Fälligkeitstag der Option deutlich USD 90 notiert (Verluste entstehen sobaldf der Aktienkurs auf das Niveau des Strikes abzüglich der kassierten Optionsprämie sinkt) , da wir sie dann am Markt billiger kaufen könnten, aber verpflichtet sind sie für USD 90 zu nehmen. Das gleiche wäre uns allerdings auch bei Erfüllung der Limit-Order passiert, bzw. wenn wir die Aktie direkt vor Fälligkeit der Option gekauft hätten.

Das maximale Verlustrisiko ist – wie bereits erwähnt – der Totalverlust des eingesetzten Kapitals (also des Strike-Preises). Auch dieses Risiko tragt aber ein direkter Halter der Aktie im gleichen Maße.

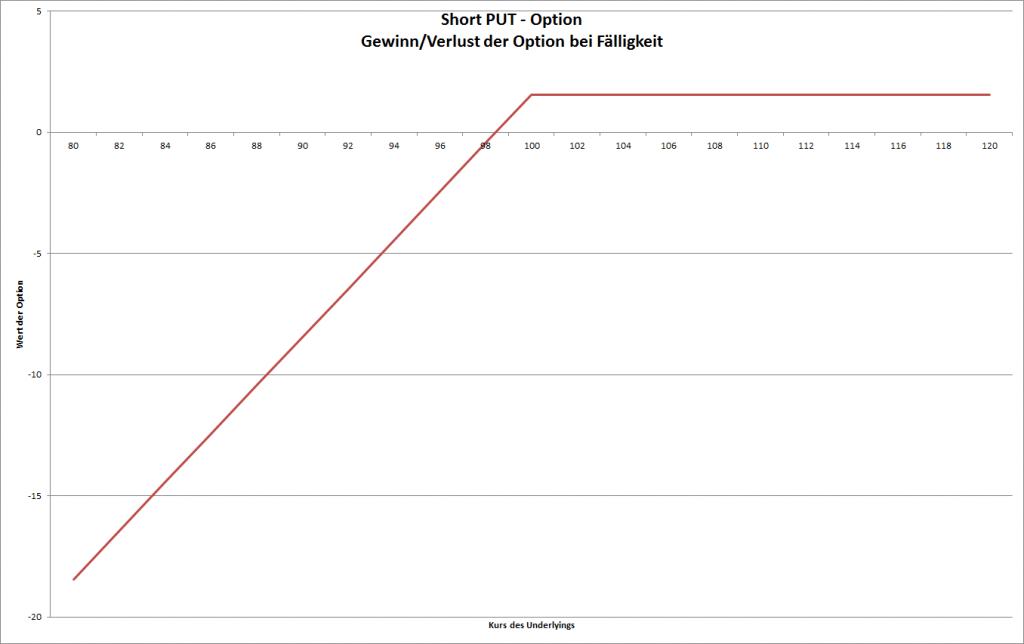

Gewinn/Verlust-Diagramm für “short Put”

In dem Diagramm sieht man wie sich Gewinn und Verlust beim “short Put” in Abhängigkeit zum Aktienpreis entwickeln. Auf der X-Achse ist der Kurs der Facebook-Aktie am Fälligkeitstag der Option aufgetragen und auf der Y-Achse der Gewinn bzw. Verlust aus der “short Put” Position.

Der maximale Gewinn ist dann erreicht, wenn der Aktienkurs über USD 90 notiert, d.h. er müsste derzeit um etwa 18,5% fallen damit überhaupt Verluste entstehen da die Option 18,5% aus dem Geld ist.

Sobald die Aktie am Fälligkeitstag unter USD 90 notiert wird der Gewinn geringer, da man die Aktie direkt am Markt dann billiger kaufen könnte, wir als Stillhalter einer Put-Option aber verpflichtet sind die Aktie für USD 90 zu kaufen.

Da wir für die Option eine Prämie in der Höhe von USD 2,13 erhalten haben machen wir erst dann Verluste wenn der Kurs unter USD 90 minus 2,13 gefallen ist (also bei USD 87,87 ist unser Break-Even ab dem wir in die Verlustzone geraten)

Bzw. anders ausgedrückt: Wir müssen die Aktie um USD 90 kaufen und können sie dann nur noch günstiger am Markt weiterverkaufen. Die Differenz abzüglich der für die Option erhaltenen Prämie ist der Verlust.

Im Vergleich zum direkten Kauf der Aktie (heute um etwa USD 110,- möglich) ist der Verlust allerdings deutlich geringer. Angenommen die Aktie notiert am Fälligkeitstag der Option bei USD 85,-. Dann hätten wir einen Verlust von USD 2,87,- gemacht und ein Halter der Aktie der sie heute für USD 110,- gekauft hat hätte einen Verlust von USD 25,-. Wir hätten also einen Verlust von 3,4% gemacht und der Halter der Aktie hätte 22,7% Verlust mit seiner Position.

Man sieht also, dass der “short Put” dafür geeignet ist das Risiko – gerade bei teuern Aktien – zu begrenzen. Dafür sind natürlich auch die Chancen nach oben begrenzt.

Die Ähnlichkeit zwischen “short Put” und “covered Call”

Anfangs habe ich bereits angesprochen, dass die Strategie des “short Put” sehr eng verwandt ist mit dem “covered Call” den ich bereits in einem Beitrag hier erklärt habe.

Warum das so ist werde ich jetzt anhand eines Beispieles erklären:

Wir haben gesehen, dass bei einer “short Put” Strategie beim Verkauf von Put-Optionen “out of the money” eine Prämie verdiehnt werden kann die gleichzeitig die maximal möglichen Gewinn darstellt.

Bei einem Kapitaleinsatz von USD 90,- (reserviert für den Kauf von Aktien) haben wir Put-Optionen mit Strike 90 verkauft und dafür eine Prämie eingenommen. Unser maximaler Verdienst ist die Prämie. Der maximale Verdienst wird erreicht, wenn die Aktie am Verfallstag der Option auf oder über USD 90 notiert. Fällt die Aktie unter 90 so werden unsere Gewinne kleiner – solange bis der Aktienkurs um Strike – eingenommene Prämie gefallen ist – das ist der Break-Even und ab dann machen wir Verluste.

Nun ist es möglich mittels covered Calls exakt das selbe Chancen/Risiko-Verhältnis nachzustellen.

Dazu kauft man die Aktie und verkauft Call Optionen mit dem Strike 90 (mit gleicher Fälligkeit wie beim short Put). In unserem Fall wären diese Call-Optionen derzeit “im Geld”, d.h. sie hätten einen inneren Wert und einen Zeitwert. Der innere Wert repräsentiert die Differenz des aktuellen Kurses zum Strike und der Zeitwert ist die Differenz von Prämie und inneren Wert. Im Detail habe ich das im Artikel über Optionen erklärt.

Wir bekommen also für den Verkauf der Call-Option (sofern die Aktie bei 110 notiert) auf jeden Fall mehr als USD 20,- da diese USD 20 bereits dem inneren Wert entsprechen.

Was passiert nun bei Fälligkeit der Option?

Sofern der Aktienkurs über 90 liegt müssen wir die Aktie für USD 90 verkaufen. Hier liegt also bereits der maximal mögliche Gewinn. In diesem Fall ist unser Verdienst die Höhe der eingenommenen Prämie abzüglich des inneren Wertes der Option (wir haben ja für die Aktie 110,- bezahlt und für die Option dafür 20 + Zeitwert bekommen). Jetzt müssen wir die Aktie für 90 verkaufen. Die 20 haben wir gleich beim Verkauf der Option bekommen.

Der maximal mögliche Gewinn entspricht also dem Zeitwert der Option. Im Falle des “short Puts” der ja “out of the money” war gibt es keinen inneren Wert. Seine Prämie bestand nur aus Zeitwert.

Also sind diese beiden Strategien bisher vollkommen identisch.

Auch bei Betrachtung des Break-Evens sieht es so aus: Beim “short Put” lag der break-even bei USD 90 abzüglich der eingenommenen Prämie. Beim “covered Call” ist auch ebenfalls so: Sobald die Aktie (die wir in diesem Fall ja halten) unter 90 fällt, verfällt die verkaufte Call-Option wertlos, d.h. der eingenommene “innere Wert” gehört uns. Erst wenn die Aktie um 90 abzüglich dieser Einnahmen gesunken ist machen wir Verluste.

Man sieht also: “short Put” und “covered Call” sind weitgehend identisch und dennoch gibt es ein paar kleine strategische Unterschiede:

Wann sollte man die “covered Call” Strategie verfolgen und wann die “short Put” Strategie?

Hält man eine Aktie bereits so ist es natürlich sinnvoller zum “covered Call” zu greifen, besonders dann wenn man sich keine weiteren Kurssteigerungen mehr erwartet aber dennoch an der Aktie festhalten möchte. Durch den covered Call erhält man eine Art zusätzliche Dividende in Form der eingenommenen Optionsprämie.

Man wird in diesem Fall besonders Call-Optionen “out of the money” verkaufen damit man die Aktie erst nach einem weiteren Anstieg hergeben muss.

Der Short Put bietet sich dafür dann an, wenn man die Aktie nicht hält da sie einem vielleicht zu teuer vorkommt. Auch hier verkauft man dann Optionen “out of the money” und verpflichtet sich die Aktie zu einem günstigerem Preis zu kaufen.

Man kann aber jede der beiden Strategien durch die jeweils andere ersetzten und das ganze bringt uns zur sogenannten Put-Call-Parität – einer einfachen Formel die zeigt, dass der Wert von Put und Call Optionen immer voneinander abhängt. Das ist durch die Darstellung des vorigen Vergleiches logisch nachvollziehbar (auch wenn es vielleicht anfangs nicht einfach erscheint)

Die Put-Call-Parität:

Vielleicht widme ich diesem Thema einmal einen eigenen Beitrag, aber kurz möchte ich es schon hier erklären:

Resümieren wir vorher noch einmal kurz was “short Put” und covered Call” bedeuten:

“short Put”: Kapital in Höhe des Strikes der Option muss für den Kauf der Aktie reserviert werden da man die Verpflichtung eingeht die Aktie für den Strike (in unserem Beispiel 90) zu kaufen.

Man erhält für die Option eine Prämie die gleichzeitig den maximalen Gewinn dieser Strategie ausmacht. “short Put” bedeutet also “Kapital minus Put”

“covered Call”: Die Aktie muss gehalten werden (dafür muss kein zusätzliches Kapital reserviert werden) und es wird eine Call-Option für diese Aktie verkauft. Der maximale Gewinn (aus dem Optionsverkauf) entspricht ebenfalls der eingenommenen Prämie.

“covered Call” bedeutet also “Aktie minus Call”

Daraus kann man folgende Formel herleiten:

Aktie minus Call = Kapital minus Put

oder kurz:

Aktie – Call = Kapital – Put

(Die Aktie halten und eine Call Option verkaufen entspricht Kapital halten und eine Put Option verkaufen)

daraus kann man die Formel für den Wert einer Call-Option in Abhänigkeit des Preises für eine Put-Option herleiten:

Aktie – Call = Kapital – Put | – Aktie

– Call = Kapital – Put – Aktie | x (-1)

Call = – Kapital + Put + Aktie | umformen

Call = Aktie + Put – Kapital

Eine Call-Option kann man also auch ersetzen durch den Kauf einer Aktie und einer Put-Option. Das Kapital für den Aktienkauf muss man als Kredit aufnehmen und dafür Zinsen bezahlen.

Eine Call Option ist also nichts anderes als der fremdfinanzierte Kauf einer Aktie mit Absicherung durch Put-Option. An einem einfachen Beispiel sieht man, dass das stimmt: Es ist egal ob man eine Call-Option mit Strike 90 auf eine Aktie kauft oder ob man die Aktie direkt kauft (fremdfinanziert) und eine Put-Option mit Strike 90 dazu kauft. In beiden Fällen tritt der maximale Verlust dann ein wenn die Aktie unter 90 fällt.

Auch die Formel für eine Put-Option lässt sich herleiten:

Aktie – Call = Kapital – Put | – Kapital

Aktie – Call – Kapital = – Put | * (-1)

– Aktie + Call + Kapital = Put | umformen

Put = Call + Kapital – Aktie

Kauft man eine Call Option und verkauft die Aktie leer (short Aktie) und hält das Kapital in Höhe des Strikes bereit, so hat man sich einen Ersatz für eine Put-Option gebastelt.

Man kann auch ausrechnen wie man eine Aktie “synthetisch” halten kann:

Aktie – Call = Kapital – Put | + Call

Aktie = Kapital – Put + Call

Eine Put-Option verkaufen und eine Call-Option kaufen (beide mit gleichem Strike und gleicher Laufzeit) sowie das Kapital in Höhe des Strikes bereithalten entspricht dem halten der Aktie.

Und selbst eine synthetische Anleihe kann man sich mit Optionen basteln:

Aktie – Call = Kapital – Put | + Put

Aktie – Call + Put = Kapital

Kapital = Aktie – Call + Put

Kauft man eine Aktie und eine Put-Option und verkauft eine Call Option so erhält man für das reservierte Kapital die in den Optionspreis eingepreiste Verzinsung (die derzeit in der Nähe von 0 liegt

Das ganze ist vielleicht nicht leicht zu verstehen und man muss ein wenig tüfteln um es zu durchblicken, aber es ist logisch und faszinierend.

Die wichtigste Schlussfolgerung aus der Put-Call-Parität:

Wie wir beweisen konnten hängen die Preise für Put und Call Optionen direkt zusammen – wie konjugierende Gefässe. Da das dem Markt natürlich bewusst ist – besonders Arbitragehändlern die mit Computerprogrammen Ungereimtheiten aufspüren und davon profitieren möchten – werden die Preise für Call und Put Optionen am Markt immer perfekt nach diesen Bedingungen zusammenpassen.

Fazit:

Ich habe heute die “short Put” Strategie vorgestellt, die sich besonders dann eignet wenn man eine Aktie fundamental interessant aber zu teuer findet. Man kann dennoch vom Kursverlauf dieser Aktie profitieren ohne mit vollem Risiko investiert zu sein.

Außerdem habe ich gezeigt, dass die Strategie des “short Put” mit dem “covered Call” weitgehend identisch ist (mit teilweise unterschiedlichen Vorzeichen) und bin dadurch auf die Put-Call-Parität gekommen. Zugegeben ist das ein nicht leicht verständliches Thema, ich habe mich trotzdem bemüht es halbwegs verständlich zu erklären und bin über Fragen in den Kommentaren erfreut um die nächsten Beiträge noch verständlicher zu machen.

Der Beitrag Optionsstrategie “short Put” – verdienen mit teuren Aktien erschien zuerst auf Financeblog.

Latest Blogs

» Österreich-Depots: Weekend-Bilanz (Depot K...

» Börsegeschichte 9.1.: Bitte wieder so wie ...

» Nachlese: Viktoria Gass PwC, Herbert Ortne...

» News: Neue Aktie im direct market, News zu...

» Wiener Börse Party #1069: ATX zu Mittag le...

» Wiener Börse zu Mittag schwächer: Semperit...

» Börse-Inputs auf Spotify zu u.a. Viktoria ...

» Börsepeople im Podcast S22/24: Viktoria Gass

» ATX-Trends: AT&S, wienerberger, Frequentis...

» Wiener Börse Party #1068: ATX leicht feste...

Michael Gredenberg

Inode-Gründer. Heute u.a. passionierter Radfahrer und Finanzautor via financeblog.at.

Weitere Blogs von Michael Gredenberg

» Apple - Wird der Apfel faul? (Michael Gred...

Apple hat letzte Woche mit der Veröffentlichung der Ergebnisse des letzten Quartals (Fisk...

» Unternehmensgründer vs Manager - welche Ak...

Einige der größten Konzerneder Welt werden heute noch von ihren Gründern geleite...

» Tesla - eine Bewertung unter neuen Gesicht...

Tesla – der innovative Elektroautohersteller aus dem Silicon Valley – hat letzte W...

» Negative Zinsen - an Aktien führt kein Weg...

Letzten Donnerstag hat die EZB mit der Senkung des Leitzinssatzes im EUR-Raum auf Null sowie der...

» Korrelation und Kausalität (Michael Greden...

Korrelation misst den Zusammenhang zwischen mehreren Ereignissen wie z.B. auch der Entwicklung v...