ATX-Trends: AT&S, A1 Telekom Austria, Erste Group, Pierer Mobility ...

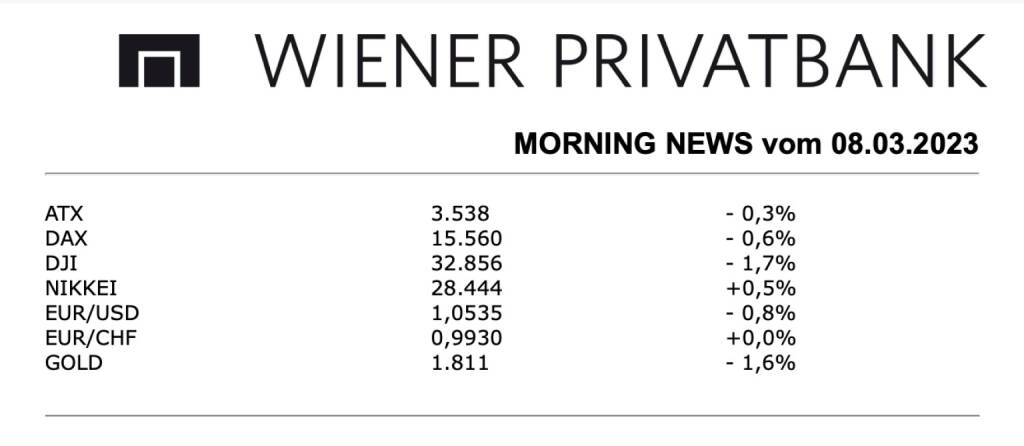

Aus den Morning News der Wiener Privatbank: "Mit leichten Abgaben ist der heimische Markt gestern aus dem Handel gegangen, die Verluste waren aber niedriger als beim europäischen Umfeld, der ATX musste mit einem kleinen Abschlag von 0,3% schliessen. Am Nachmittag hatten Aussagen des Fed-Chefs Jerome Powell die Stimmung unter den Investoren etwas gedrückt, er hält nach einer Verringerung des Zinserhöhungstempos künftig wieder größere Zinsschritte für möglich. Laut seinen Aussagen ist es noch ein weiter Weg bis zu einer Rückkehr zu einer Inflationsrate von zwei Prozent, und dieser Weg wird wahrscheinlich holprig sein.

Ansonsten blieb die Meldungslage zu den heimischen Unternehmen weiter sehr dünn, AT & S gab bekannt, dass das Wachstumstempo den aktuellen Marktgegebenheiten angepasst werden muss und die Mittelfristziele um ein Jahr auch 2026/27 nach hinten verschoben werden, als maßgeblicher Grund dafür wurden die hohen Lagerbestände in der gesamten Lieferkette für IC-Substrate in Kombination mit einer schwächeren Nachfrage genannt, für die Aktie ging es um 2,7% nach unten. Die Baader Bank hob die Einstufung für die Telekom Austria von „Add“ auf „Buy“ nach oben und nannte ein Kursziel auf 6-Monatssicht von 9,57 Euro, für den Titel ging es dennoch um 0,1% nach unten. Eher schwach verlief die Entwicklung gestern bei den großen heimischen Banken, die Bawag musste um 1,1% nachgeben, die Raiffeisen Bank International erlitt eine Einbuße von 0,3%, die Erste Group konnte hingegen ein kleines Plus von 0,1% erzielen. Schwach waren angesichts fallender Rohstoffpreise auch die Ölwerte, die OMV musste einen Rückgang von 0,8% hinnehmen, für Schoeller-Bleckmann ging es nach dem schwachen Vortag um weitere 1,2% nach unten. Verkauft wurde auch Pierer Mobility, der Motorradhersteller musste mit einem Abschlag von 2,7% aus dem Handel gehen, auch CA Immo war nur mäßig beliebt, der Immobilienkonzern musste um 2,2% nachgeben. An die Spitze der Kursübersicht konnte sich Polytec mit einem deutlichen Anstieg von 3,1% setzen, auch Lenzing war weiter gesucht, der Faserhersteller konnte sich um zusätzliche 2,0% verbessern.

Unternehmensnachrichten

AT&S

Aufgrund des aktuellen Marktumfeldes passt die AT & S Austria Technologie & Systemtechnik Aktiengesellschaft bis auf Weiteres das Investitionsprojekt in Kulim, Malaysia, an. Das Wachstumstempo wird den Marktgegebenheiten angeglichen und die Mittelfristziele um ein Jahr auf das Geschäftsjahr 2026/27 verschoben. Hohe Lagerbestände in der gesamten Lieferkette für IC-Substrate in Kombination mit einer schwächeren Nachfrage führen zu einem reduzierten Marktwachstum im Jahr 2023. AT&S ist daher in Gesprächen mit einem wesentlichen Kunden, um Kapazitäten und Finanzierungsbeiträge dem aktuellen Marktumfeld anzupassen. Aktuell geht AT&S davon aus, dass Teile des Investitionsprojektes in Kulim zu einem späteren als bisher geplanten Zeitpunkt realisiert werden.

Andritz

Der heimische Maschinenproduzent Andritz veröffentlichte heute seine Ergebnisse zum Geschäftsjahr 2022, die über den Erwartungen lagen. Der Auftragseingang der Gruppe entwickelte sich im Geschäftsjahr 2022 sehr erfreulich und erreichte mit €9.263,4 Mio. einen neuen Rekordwert (+17,6% versus 2021: €7.879,7 Mio.). Alle Geschäftsbereiche konnten den Auftragseingang im Jahresvergleich deutlich steigern. Der Auftragsstand der ANDRITZ-GRUPPE per 31. Dezember 2022 betrug €9.976,5 Mio. (+22,2% versus 31. Dezember 2021: €8.165,8 Mio.). Alle Geschäftsbereiche verzeichneten im Jahresvergleich einen deutlichen Anstieg des Auftragsstands. Der Umsatz der ANDRITZ-GRUPPE entwickelte sich im Geschäftsjahr 2022 sehr erfreulich und erreichte mit €7.542,9 Mio. einen neuen Rekordwert (+16,7% versus 2021: €6.463,0 Mio.). Das operative Ergebnis (EBITA) erhöhte sich im Gleichschritt mit dem Umsatz und erreichte mit €648,5 Mio. (+18,7% versus 2021: €546,5 Mio.), ebenso wie der Umsatz einen neuen Rekordwert. Alle vier Geschäftsbereiche verzeichneten eine – zum Teil – deutliche Steigerung des operativen Ergebnisses. Die Rentabilität (EBITA-Marge) stieg auf 8,6% (2021: 8,5%). Das Konzernergebnis konnte dementsprechend um 25,1% auf €402,6 Mio. gesteigert werden. Bei der Hauptversammlung am 29. März 2023 wird der Vorstand für das Geschäftsjahr 2022 eine Dividende von €2,10/Aktie vorschlagen (2021: €1,65). Dies entspricht einer Ausschüttungsquote von 50,7% (2021: 50,3%). Trotz der schwierigen gesamtwirtschaftlichen Rahmenbedingungen sind die Aussichten und Erwartungen für die ANDRITZ-Geschäftsbereiche für das Jahr 2023 - im Vergleich zum Vorjahr – im Wesentlichen unverändert. Aufgrund der weiterhin guten Geschäftsentwicklung und des hohen Auftragseingangs im vergangenen Geschäftsjahr erwartet ANDRITZ aus heutiger Sicht seinen Wachstumskurs im Geschäftsjahr 2023 fortzusetzen und rechnet sowohl bei Umsatz als auch Ergebnis mit einer Steigerung gegenüber 2022.

GJ 22: Umsatz: €7,542,9 Mio. (7.286,5e), EBITDA: €825,5 Mio. (789,3e), EBITA: €648,5 Mio. (610,7e), EBIT: €572,7 Mio. (545,6e), Konzernergebnis (inkl. Minderheiten): €402,6 Mio. (379,2e)

Addiko

Die heimische Bankenholding Addiko Bank präsentierte heute ihre Ergebnisse für das Geschäftsjahr 2022, die über den Analystenschätzungen lagen. Das Nettozinsergebnis stieg um 4,1% auf €176,4 Mio. (2021: €169,5 Mio.), die entsprechende Nettozinsmarge auf 2,98% (2021: 2,88%) trotz der bewussten Reduktion in den NichtFokusbereichen. Das Provisionsergebnis stieg auf €72,5 Mio. (2021: €66,8 Mio.), was auf zunehmende Geschäftsaktivitäten im Consumer-Segment (+€4,5 Mio.) und SME-Segment (+€2,9 Mio.) zurückzuführen ist. Insgesamt konnten die Betriebserträge somit um 6,9% auf €241,6 Mio. gesteigert werden. Trotz der Euro-Einführungskosten in Kroatien, der Kosten für die Neupositionierung der Marke und des Inflationsdrucks sanken die Betriebsaufwendungen infolge des Transformationsprogramms auf €168,0 Mio. im Jahresvergleich (2021: €171,1 Mio.). Die Cost-Income Ratio verbesserte sich weiter auf 67,5% (2021: 72,4%). Das operative Ergebnis lag somit bei €73,6 Mio. (+34,0%). Die Risikokosten beliefen sich auf €15,4 Mio. oder 0,47% (2021: €13,2 Mio.). Obwohl die Qualität der entsprechenden Vermögenswerte weiterhin stark war, beschloss Addiko angesichts der Unsicherheiten und erhöhten Volatilität des wirtschaftlichen Umfelds bei der Risikovorsorge vorsichtig zu bleiben. Als Resultat wurde die post-model Anpassung auf €20,7 Mio. erhöht. Das Ergebnis nach Steuern von €25,7 Mio. (2021: €13,6 Mio.) wurde durch eine starke Geschäftsentwicklung, solides Kostenmanagement und ausgeglichene Risikokosten unterstützt. Die NPE-Quote wurde deutlich auf 2,4% reduziert (2021: 2,9%) bei einer höheren NPE-Deckung durch Risikovorsorgen von 75,4% (2021: 71,9%). Die CET1-Quote lag bei 21,1% auf Übergangsbasis und 20,0% fully-loaded (2021: 22,2% bzw. 21,6%). Der Vorstand der Addiko Bank AG wird bei der kommenden Hauptversammlung am 21. April 2023 eine Dividende in Höhe von €1,21 je Aktie vorschlagen, was insgesamt €23,6 Mio. entspricht. Diese umfasst 60% des Nettogewinns für 2021 und 2022 und wird als Kapitalrückzahlung ausgeschüttet. Für das Gesamtjahr 2023 erwartet die Gruppe: Bruttokundenforderungen in Höhe von ca. €3,5 Mrd. mit mehr als 10% Wachstum in den Fokusbereichen; ein Nettobankergebnis mit einem Anstieg von ca. 10%, positiv beeinflusst durch die steigende Zinskurve trotz wachsender Refinanzierungskosten und des beschleunigten Abbaus in den Nicht-Fokusbereichen; Betriebsaufwendungen unter €179 Mio., hauptsächlich beeinflusst durch Inflationseffekte sowie eine Gesamtkapitalquote von über 18.6% fully-loaded.

GJ/22: Betriebserträge: €241,6 Mio. (236,9e); Operatives Ergebnis: €73,6 Mio. (64,6e); Ergebnis vor Steuern: €31,2 Mio. (28,2e); Ergebnis nach Steuern: €25,7 Mio. (22,7e)

Zumtobel Group

Zumtobel präsentierte heute seine Ergebnisse zum Q3/22-23, die in etwa auf dem Vorjahresniveau lagen. In Q1-Q3 2022/23 stieg der Gruppenumsatz um 7,7% auf €912,2 Mio. (Q1-Q3 2021/22: €846,6 Mio.), besonders infolge von Preissteigerungen und positiven Wechselkursentwicklungen. Im Wesentlichen stand einer starken Aufwertung des Schweizer Franken eine erhebliche Türkische-Lira-Abwertung gegenüber. Bereinigt um Währungseffekte stieg der Umsatz im Berichtszeitraum um 6,6%. In der Region D/A/CH verzeichneten die Schweiz und Deutschland deutliche Zuwächse. Österreich blieb hingegen knapp unter Vorjahresniveau. Die Vertriebs- und Verwaltungskosten (inkl. Forschung) stiegen um €14,8 Mio. auf €–246,8 Mio. (Q1-Q3 2021/22: €–231,9 Mio.). Die größten Treiber waren Personal-, Reise- und Beratungskosten. Das Gruppen-EBIT stieg von €52,2 Mio. (Q1-Q3 2021/22) auf €68,0 Mio. in Q1-Q3 2022/23. Die EBIT-Marge betrug 7,5% (Q1-Q3 2021/22: 6,2%). Der wesentliche Ergebnisbeitrag bestand aus der guten Umsatzentwicklung. Das Ergebnis vor Ertragsteuern betrug im Berichtszeitraum €55,7 Mio. (Q1-Q3 2021/22: €41,9 Mio.). Darauf entfielen Ertragsteuern in Höhe von €–12,2 Mio. (Q1-Q3 2021/22: €–9,2 Mio.). Das Periodenergebnis stieg auf €43,4 Mio. (Q1-Q3 2021/22: €32,7 Mio.). Der Ausblick wurde erhöht. Aufgrund der positiven Entwicklung in den ersten neun Monaten des laufenden Geschäftsjahres 2022/23 und der Tatsache, dass sich inzwischen die Materialkosten auf einem hohen Niveau stabilisiert haben, erhöht der Vorstand der Zumtobel Group den Ausblick für die EBIT-Marge und erwartet nunmehr eine EBIT-Marge von 5% bis 7% (bisher: 4% bis 6%). Die Entwicklung des Umsatzwachstums wird weiterhin zwischen 4% bis 8% für das Gesamtjahr erwartet

Q3/2022-23: Umsatzerlöse: €284,4 Mio. (Vj. 279,2); EBITDA: €30,6 Mio. (Vj. 31,1); EBIT: €17,2 Mio. (Vj. 17,2); Periodenergebnis: €9,7 Mio. (Vj. 9,7)

Latest Blogs

» Wiener Börse Party #1100: ATX etwas stärke...

» Österreich-Depots: Unverändert (Depot Komm...

» Börsegeschichte 22.2.: Extremes zu Bajaj M...

» Nachlese: Christine Catasta, mumak.me, win...

» PIR-News: Positives zu ATX & Co, FACC-Bewe...

» Heute Abend: Presenter-Zeitslots für den 2...

» Wiener Börse zu Mittag stärker: AT&S, FACC...

» ATX-Trends: Porr, Strabag, FACC

» Börsepeople im Podcast S23/18: Christine C...

» Wiener Börse Party #1099: Wiener Börse zum...

Weitere Blogs von Mario Tunkowitsch

» ATX-Trends: Porr, Strabag, FACC

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienleitindex ATX hat am Freitag in ei...

» ATX-Trends: Strabag, AT&S, Lenzing ...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat gestern Donnerstag im Min...

» ATX-Trends: wienerberger, Uniqa, Frequenti...

Aus den Morning News der Wiener Privatbank: " Der Wiener Aktienmarkt hat gestern Mittwoch sehr ...

» ATX-Trends: Agrana, Porr, Strabag ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Dienstag mi...

» ATX-Trends: Strabag, Porr, AT&S, DO & CO ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern zum Wochena...