ATX-Trends: VIG, Rosenbauer, Frequentis, Agrana, Marinomed, Strabag ...

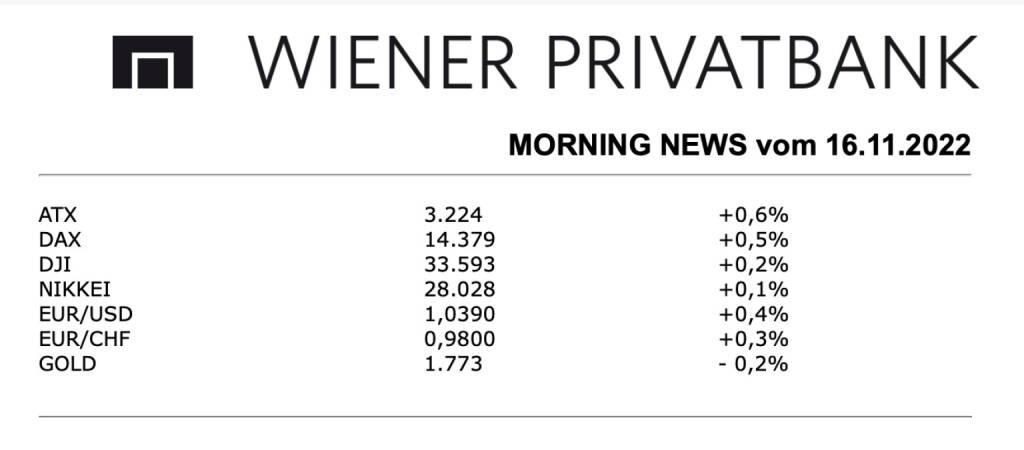

Aus den Morning News der Wiener Privatbank: Die Wiener Börse hat den Handel am Dienstag mit moderaten Gewinnen beendet, nach dem überraschenden Rückgang der US-Produzentenpreise war es zeitweise deutlich nach oben gegangen, ein Teil der Gewinne musste dann aber wieder abgegeben werden, der ATX schloss mit einem Plus von 0,6%. Positive Nachrichten von der makroökonomischen Seite kamen aus Deutschland, dort hatte sich die Konjunkturerwartung, gemessen am ZEW-Index, gegenüber dem Vormonat um 22,5 Punkte verbessert, das war zwar immer noch im negativen Bereich, aber deutlich besser als zuvor von Analysten angenommen. Im Blickpunkt des Interesses standen zwei Unternehmensergebnisse, Rosenbauer rutschte in die roten Zahlen, der Feuerwehrausrüster erzielte bei relativ niedrigem Handelsvolumen schlussendlich einen Rückgang von 1,9%, zuvor hatten die Papiere auch teilweise deutlich im Plus notiert.

Bei der Vienna Insurance Group stieg der Vorsteuergewinn überraschend deutlich, auf die Aktie hatte das weniger Auswirkungen, der Titel ging ohne prozentuelle Veränderung aus dem Handel. Die Wiener Privatbank bestätigte sowohl die Kaufempfehlung als auch den fairen Wert für voestalpine, da die Zahlen des Stahlkonzerns deutlich über den Erwartungen lagen, die Aktie konnte sich gestern um 1,7% nach oben bewegen. Uneinheitlich tendierten die großen heimischen Banken, die Bawag konnte nach den leichten Verlusten der letzten Tage 0,4% zulegen, für die Erste Group gab es eine Verbesserung von 0,7%, die Raiffeisen Bank International hingegen musste um 1,3% nachgeben. Zulegen konnten die Ölwerte, für die OMV gab es einen Zuwachs von 0,8%, Schoeller-Bleckmann konnte sich um 1,3% befestigen. Ans untere Ende der Kursübersicht rutschte Frequentis, für den Audiosoftware-Anbieter brachte der Handel eine um 2,9% tiefere Notierung, auch Agrana wurde verkauft, für den Stärke- und Zuckerkonzern ging es um 1,6% nach unten. Bester Wert des Tages war erneut Marinomed, das Biotechnologieunternehmen schaffte nach dem starken Vortag eine weitere Verbesserung von 4,1%. Gesucht war auch UBM Development, für den Immobilienentwickler ging es um 3,7% nach oben. Gleichfalls zu den deutlichen Gewinnern zählte Semperit, der Gummikonzern konnte die gute Entwicklung beibehalten und um zusätzliche 3,7% nach oben klettern.

Unternehmensnachrichten

Semperit

Das heimische Unternehmen der Gummiindustrie Semperit veröffentlichte heute seine Zahlen zum Q3/22, die erwartungsgemäß im Vorjahresvergleich stark rückläufig waren. Die Semperit-Gruppe verzeichnete im dritten Quartal 2022 einen Umsatzrückgang von –2,4% auf €259,0 Mio. gegenüber der Vergleichsperiode des Vorjahres (Q3/22: €265,3 Mio.). Im Sektor Medizin konnte ein Umsatzrückgang von –41,2% und im Sektor Industrie eine Umsatzsteigerung von 31,7% verzeichnet werden. Trotz des nach wie vor überdurchschnittlich hohen Umsatzniveaus zeigte sich im Segment Semperflex in Bezug auf die Absatzmengen im dritten Quartal 2022 ein zunehmend schwierigeres Marktumfeld. Hinsichtlich der Entwicklung der Absatzmengen und der Verkaufspreise in den übrigen Segmenten sind die Angaben im Wesentlichen sowohl für die ersten neun Monate 2022 als auch für das dritte Quartal 2022 gültig. Das EBITDA hat sich infolge des stark rückläufigen Ergebnisses des Sektors Medizin trotz des deutlich verbesserten Ergebnisses des Sektors Industrie von €76,8 Mio. in der Vergleichsperiode auf €10,7 Mio. im dritten Quartal 2022 erwartungsgemäß signifikant reduziert. Das EBIT sank auf €–57,4 Mio. nach €65,4 Mio. im Vorjahr. Bereinigt man das Ergebnis um die per Ende September gebuchte Wertminderung in den Segmenten Sempermed und Semperseal in der Höhe von €–53,9 Mio. so ergibt sich ein bereinigtes EBIT für das dritte Quartal 2022 von €–3,5 Mio., und eine bereinigte EBIT-Marge von –1,4%. Das Ergebnis nach Steuern fiel von €50,2 Mio. auf €-69,3 Mio. Nach einem erfolgreichen ersten Halbjahr und einem wie erwartet schwächeren dritten Quartal 2022 rechnet die Semperit-Gruppe mit einem weiteren Rückgang für den Rest des Geschäftsjahres und bestätigt daher den im März 2022 veröffentlichten Ausblick. Dem liegt maßgeblich die Annahme zugrunde, dass die letzten drei Monate des Jahres in der Regel – sowohl saisonal wie auch durch Betriebsurlaube zu Weihnachten bedingt – das deutlich schwächste Quartal im Jahresverlauf sind. Nach dem Auslaufen der pandemiebedingten Sonderkonjunktur wird nach dem negativen Ergebnis im dritten Quartal auch im vierten Quartal 2022 mit einer Belastung des Ergebnisses auf Gruppenebene durch den Sektor Medizin gerechnet. Hinzu kommt die anlaufende Abkühlung der gesamtwirtschaftlichen Entwicklung, die auch den Sektor Industrie beeinflussen wird.

Q3/22: Umsatzerlöse: €259,0 Mio. (Vj. 265,3); EBITDA: €10,7 Mio. (Vj. 76,8); EBIT: €-57,4 Mio. (Vj. 65,4); Ergebnis nach Steuern: €-69,3 Mio. (Vj. 50,2)

Strabag

Der heimische Baukonzern Strabag veröffentlichte heute sein Trading Statement zum Q3/22, das eine Erhöhung der Guidance enthielt. Der STRABAG SE-Konzern erbrachte in den ersten neun Monaten 2022 eine um 10 % höhere Leistung von € 12.645,28 Mio. und übertrifft damit das Niveau der Vergleichsperiode des Rekordjahres 2019. Die größte Leistungssteigerung in absoluten Zahlen wurde im Heimatmarkt Deutschland verzeichnet, gefolgt vom Vereinigten Königreich, wo die Abarbeitung der zwei größten Projekte im Auftragsbestand immer mehr Fahrt aufnimmt, sowie in Österreich und Tschechien. Einen moderaten Leistungsrückgang gab es dagegen in Polen, Slowenien, Dänemark und den Benelux-Ländern. Der Auftragsbestand per 30.9.2022 lag mit € 23.327,59 Mio. um 8 % über jenem des Vergleichszeitpunkts des Vorjahres und damit nur geringfügig unterhalb des Rekordniveaus des ersten Halbjahres 2022. Zuwächse gab es in den Heimatmärkten Deutschland und Österreich, vorwiegend im Hoch- und Ingenieurbau, sowie in Italien, Rumänien und Kroatien. Infolge der Abarbeitung von Großprojekten ist der Auftragsbestand dagegen in Ungarn, dem Vereinigten Königreich und Dänemark rückläufig. Der Vorstand geht nun davon aus, im Geschäftsjahr eine Leistung von zumindest € 17,0 Mrd. zu erwirtschaften – im Halbjahr lag die Guidance bei €16,6 Mrd. An dem Ziel, eine EBIT-Marge von mindestens 4 % zu erreichen, wird weiterhin festgehalten. Die Netto-Investitionen (Cashflow aus der Investitionstätigkeit) sollten € 550 Mio. nicht überschreiten.

Kapsch

Der heimische Mautsystemhersteller Kapsch gab heute seine Ergebnisse für das H1/22-23 bekannt, die weiterhin unter großem Kostendruck standen. Kapsch konnte in einem unverändert sehr anspruchsvollen Umfeld den Umsatz im ersten Halbjahr des Geschäftsjahres 2022/23 konstant leicht steigern. Mit €265 Mio. lag er um 4% über dem Vorjahreswert von €255 Mio. Das Wachstum war getragen von dem Mautsegment, das im Berichtszeitraum 74% des Gesamtumsatzes erwirtschaftete. 26% entfielen auf das Segment Verkehrsmanagement. Regional betrachtet ging der Umsatzanteil in der Region EMEA (Europa, Mittlerer Osten, Afrika) auf 48% zurück, während Kapsch in den anderen Regionen starkes Wachstum verzeichnete: in der Region Americas (Nord-, Mittel- und Südamerika) auf 47% und in der Region Asien-Pazifik (APAC) auf 6% des Gesamtumsatzes. Im Zuge der Restrukturierung konnte Kapsch TrafficCom ihre Kostenbasis deutlich reduzieren. Dennoch wirkten sich im Berichtszeitraum Kostensteigerungen bei Material und bezogenen Herstellungsleistungen sowie die bereits im ersten Quartal gestiegenen Personalkosten, vor allem in Nordamerika, negativ aus. Die positive Wechselkursentwicklung zum US-Dollar konnte dies nicht ausgleichen. Das EBIT war mit knapp €5 Mio. positiv, liegt allerdings deutlich unter dem Vorjahreswert von €11 Mio. Das Periodenergebnis ging von €3,0 Mio. auf €0,3 Mio. zurück. Der Vorstand erwartet unverändert für das Geschäftsjahr 2022/23 ein stabiles Umsatzniveau und eine gegenüber dem Vorjahr deutlich verbesserte Profitabilität. Darin wird der Sondereffekt aus dem Verkauf des spanischen Geschäftsbereiches enthalten sein.

H1/2022-23: Umsatz: 264,8 Mio. (Vj. 155,2); EBIT: €4,7 Mio. (Vj. 10,6); Periodenergebnis: €0,3 Mio. (Vj. 3,0)

Latest Blogs

» Österreich-Depots: Etwas fester (Depot Kom...

» Börsegeschichte 24.2.: Extremes zu RBI und...

» Nachlese: Uhrzeiten für Best of Austro-IR ...

» Verbund-Aktie zurück über 60 Euro – doch d...

» PIR-News: Wienerberger gibt Ausblick und k...

» Song mit Porr-CFO Klemens Eiter heute rele...

» Wiener Börse Party #1101: ATX verliert heu...

» Wiener Börse zu Mittag stärker: Addiko Ban...

» ATX-Trends: FACC, Agrana, Bajaj Mobility ...

» Vom Börsencrash 1987 zur ökosozialen Markt...

Weitere Blogs von Mario Tunkowitsch

» ATX-Trends: FACC, Agrana, Bajaj Mobility ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Montag mit ...

» ATX-Trends: Porr, Strabag, FACC

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienleitindex ATX hat am Freitag in ei...

» ATX-Trends: Strabag, AT&S, Lenzing ...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat gestern Donnerstag im Min...

» ATX-Trends: wienerberger, Uniqa, Frequenti...

Aus den Morning News der Wiener Privatbank: " Der Wiener Aktienmarkt hat gestern Mittwoch sehr ...

» ATX-Trends: Agrana, Porr, Strabag ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Dienstag mi...