ATX-Trends: Wienerberger, Flughafen, CA Immo, Immofinanz, UBM, Marinomed

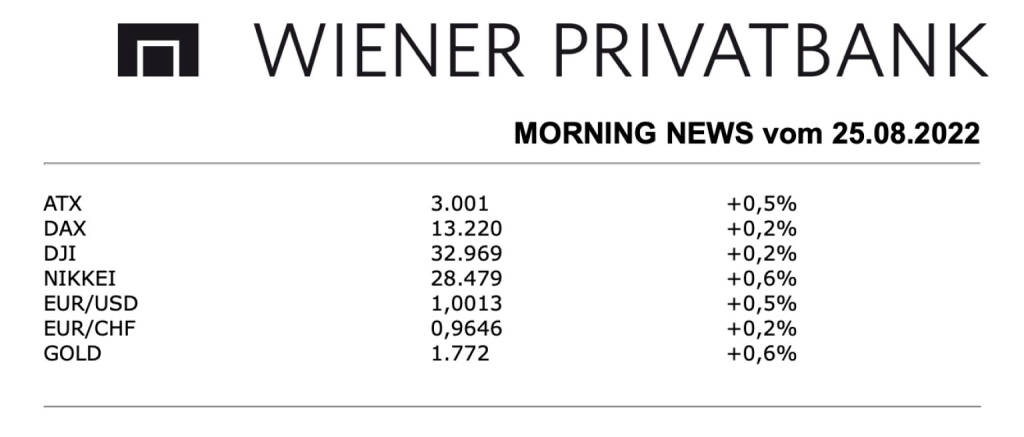

Aus den Wiener Privatbank Morning News: Etwas weiter ausbauen konnte der heimische Markt die Vortagsgewinne, der ATX stieg um weitere 0,5%. Allgemein herrschte aber immer noch Zurückhaltung im Vorfeld des heute beginnenden Notenbanker-Treffen in Jackson Hole, von der Konferenz erwarten sich die Anleger Hinweise über die weiteren geldpolitischen Schritte der Fed. Die Meldungslage bei den einzelnen Unternehmen gestaltete sich weiter sehr dünn. Flughafen Wien musste leicht um 0,2% nachgeben, hier hat Raiffeisen Research das Kursziel von 35,0 Euro auf 39,0 Euro erhöht, die Kaufempfehlung wurde in der Studie ebenfalls bestätigt, die Revidierung des Kursziels wurde mit einer raschen Erholung der Verkehrszahlen am Flughafen begründet, die Passagierzahlen für Juli lagen bereits auf fast 90 Prozent vom Vor-Corona-Niveau. Raiffeisen Research meldete sich ebenfalls zu Wienerberger zu Wort, auch hier wurde die Kaufempfehlung bestätigt, das Kursziel von 37,0 Euro wurde unverändert beibehalten, der Baustoffkonzern konnte ein Plus von 2,0% erzielen. Die im Index schwergewichteten großen heimischen Banken verhinderten ein deutlicheres Plus, die Bawag musste um 0,5% nachgeben, für die Erste Group ging es um 0,6% nach unten, lediglich die Raiffeisen Bank International konnte weiter zulegen und mit einer Verbesserung von 1,3% aus dem Handel gehen. Ans untere Ende der Kursübersicht rutschte Warimpex, für das Immobilienunternehmen brachte der Handel einen Rückgang von 3,1%, auch Palfinger wurde gestern verkauft, der Kranhersteller musste um 2,5% nachgeben. An die Spitze der Kursübersicht konnte sich Semperit setzen, der Gummikonzern erzielte einen Anstieg von 4,3%, allerdings bei sehr dünnen Umsätzen, gesucht war auch der Verbund, der um 3,4% anziehen konnten. Einen guten Tag hatte auch die kleinere Addiko Bank, die um 2,4% vorrücken konnte.

Unternehmensnachrichten

Immofinanz

Immofinanz präsentierte gestern nachbörslich seine Ergebnisse zum Q2/22. Die Mieterlöse beliefen sich im Q2/22 auf €73,9 Mio. und haben sich damit im Vergleich zum Vorjahreswert um 5,3% erhöht. Verantwortlich dafür waren neben der sehr guten Entwicklung der Like-for-like-Mieterlöse der Zukauf eines STOP SHOPs in Italien sowie die Fertigstellung von Projektentwicklungen, die den im Berichtszeitraum erfolgten Verkauf von Immobilien in Summe mehr als wettmachten. Das Ergebnis aus Asset Management stieg um 8,2% auf €56,2 Mio. Das Ergebnis aus Immobilienverkäufen lag bei €-12,4 Mio. (Q2/21: €-3,3 Mio.) und war vor allem von der vollständigen Wertberichtigung einer Kaufpreisforderung in Höhe von €-12,9 Mio. aus Russland belastet. Diese Forderung stammte aus dem Verkauf des Russland-Portfolios im Jahr 2017 und hätte in der ersten Jahreshälfte 2022 beglichen werden sollen. Das Ergebnis aus der Immobilienentwicklung betrug €-3,7 Mio. (Q2/21: €20,9 Mio.) und reflektiert aufgrund des allgemeinen Umfelds gestiegene Baukosten für einzelne Projekte. Die sonstigen betrieblichen Aufwendungen erhöhten sich – getrieben von Einmaleffekten – auf €-23,2 Mio. (Q2/21: €-12,9 Mio.). Im Wesentlichen waren dies Beraterkosten im Zusammenhang mit Angeboten zur Übernahme der IMMOFINANZ durch die CPI Property Group und die S IMMO sowie Aufwendungen für das Ausscheiden der beiden Vorstandsmitglieder Dietmar Reindl und Stefan Schönauer und für Digitalisierungsmaßnahmen. Das operative Ergebnis betrug somit €18,3 Mio. (Q2/21: €57,0 Mio.). Das Bewertungsergebnis aus Bestandsimmobilien belief sich auf €75,4 Mio. (Q2/21: €51,6 Mio.). Die im Berichtszeitraum verbuchten Wertsteigerungen entfielen mit €50,4 Mio. auf Retail-Objekte und umfassten aufgrund des verbesserten Marktumfelds sowohl STOP SHOPs als auch VIVO! Shopping Center. Das Konzernergebnis lag bei €90,3 Mio. (Q2/21: €105,6 Mio.). Der FFO 1 vor Steuern lag bei €44,3 Mio. Der Substanzwert EPRA NTA/Aktie erhöhte sich per 30. Juni 2022 um 1,0% auf €29,49 nach €29,19 Ende Dezember 2021. Immofinanz wird seine Wachstumsstrategie gemäß Strategie-Update, das nach der mehrheitlichen Übernahme durch die CPI Property Group im Juni dieses Jahres beschlossen wurde, konsequent fortsetzen. Der Fokus liegt auf Retail-Immobilien und myhive-Office-Lösungen. Im Rahmen eines aktiven Portfoliomanagements will sich das Unternehmen auch von Immobilien im Wert von rund €1 Mrd. trennen. Die Erlöse aus diesen Verkäufen sollen in Immobilien reinvestiert werden und die Immobilienmarken weiter stärken oder für die Rückzahlung von Schulden verwendet werden. Immofinanz erwartet, dass der FFO 1 vor Steuern im Gesamtjahr 2022 auf dem guten Vorjahresniveau von rund €120 Mio. liegen wird.

Q2/22: Mieterlöse: €73,9 Mio. (Vj. 70,2), Operatives Ergebnis: €18,3 Mio. (Vj. 57,0), EBIT: €93,7 Mio. (Vj. 108,5), Konzernergebnis: €90,3 Mio. (Vj. 105,6)

CA Immo

Das heimische Immobilienunternehmen CA Immo präsentierte gestern nachbörslich seine Ergebnisse zum Q2/22, die unter den Vorjahreszahlen lagen. CA Immo im zweiten Quartal 2022 einen Zuwachs der Mieterlöse um 4,6% auf €58,9 Mio. Dies steht überwiegend in Zusammenhang mit dem Portfoliowachstum (Projektfertigstellungen und Ankäufe) sowie höheren like-for-like-Mieteinnahmen im Bestand, die den Rückgang an Mieteinnahmen durch Bestandsverkäufe überkompensierten. Das EBITDA zeigte sich mit €46,6 Mio. robust, der Rückgang um 34,4% zum Vorjahr ist auf ein außergewöhnlich hohes Verkaufsergebnis im Vorjahreszeitraum zurückzuführen. Im Q2/22 verzeichnete CA Immo erneut ein starkes Neubewertungsergebnis in Höhe von €54,8 Mio. (Vj.: €131,9 Mio.). Dafür zeichneten unter anderem Aufwertungen von deutschen Entwicklungsprojekten und Landreserven verantwortlich. Das EBIT lag mit €108,2 Mio. um 45,9% unter dem Vergleichswert des Vorjahres (Q2/21: €200,0 Mio.), im Wesentlichen bedingt durch das geringere Neubewertungs- sowie Verkaufsergebnis. Das Konzernergebnis lag mit €83,1 Mio. ebenfalls unter dem Vorjahreswert von €129,9 Mio. Trotz des herausfordernden Marktumfelds konnte CA Immo das nachhaltige Ergebnis (FFO I) im 1. Halbjahr um 7,9% gegenüber dem Vorjahr auf €73,9 Mio. steigern. Der EPRA NTA lag mit €42,35/Aktie um 5,7% über dem Wert zum 31.12.2021 (+12,0% dividendenbereinigt). Vor dem Hintergrund der positiven Geschäftsentwicklung im ersten Halbjahr blickt CA Immo trotz der anhaltenden Herausforderungen im Umfeld vorsichtig optimistisch in die Zukunft. Für das Geschäftsjahr 2022 prognostiziert der Konzern ein nachhaltiges Ergebnis (FFO I) von mehr als 125 Mio. € (FFO I 2021: 128,3 Mio. €).

Q2/22: Mieterlöse: €62,2 Mio. (Vj. 63,6), EBITDA: €46,5 Mio. (Vj. 43,8), EBIT: €161,0 Mio. (Vj. 110,8), Konzernergebnis: €136,9 Mio. (Vj. 41,4)

EVN

Das heimische Elektrizitätsversorgungsunternehmen EVN berichtete heute seine Zahlen zum Q3/21-22. Die Umsatzerlöse der EVN verzeichneten in den ersten drei Quartalen des Geschäftsjahres 2021/22 einen Anstieg um 64,6% auf €2.943,7 Mio., getrieben durch eine Vielzahl von Einzeleffekten: In Südosteuropa brachten vor allem die stark gestiegenen Strompreise deutliche Zuwächse im Energievertrieb. In Österreich wiederum wirkten sich die per 1. Jänner 2021 und 1. Jänner 2022 von der E-Control festgelegten höheren Netznutzungsentgelte positiv auf die Netzerlöse aus. Auf Basis dieser Entwicklungen lag das EBITDA der EVN in den ersten drei Quartalen 2021/22 mit €578,1 Mio. Euro um 11,8% unter dem Vorjahresniveau. Die Abschreibungen inklusive der Effekte aus Werthaltigkeitsprüfungen verzeichneten einen Rückgang, der wesentlich durch unterschiedliche Entwicklungen bei den Effekten aus Werthaltigkeitsprüfungen – sie beliefen sich im Berichtszeitraum auf €–51,2 Mio. (Vorjahr: €–111,6 Mio.) – geprägt war. Per Saldo reduzierte sich damit das EBIT um 0,6% auf €290,2 Mio. Euro. Nach Berücksichtigung des Ertragsteueraufwands von €47,2 Mio. (Vorjahr: €46,8 Mio.) und des Ergebnisanteil nicht beherrschender Anteile belief sich das Konzernergebnis auf €228,4 Mio. Gegenüber dem Vorjahr entspricht dies einem leichten Anstieg um 1,7%. Der Ausblick wurde bestätigt. Die EVN erwartet für das Geschäftsjahr 2021/22 ein Konzernergebnis in einer Bandbreite von etwa €200 bis 240 Mio.

Q3/21-22: Umsatzerlöse: €817,1 Mio. (Vj. 503,8), EBITDA: €157,9 Mio. (Vj. 119,3), EBIT: €79,2 Mio. (Vj. 37,5), Konzernergebnis: €112,1 Mio. (Vj. 53,2)

UBM Development

Der heimische Immobilienentwickler UBM Development veröffentlichte heute seine Ergebnisse zum Q2/22. Die Gesamtleistung lag im ersten Halbjahr 2022 mit €206,2 Mio. unter dem Vorjahresniveau von €237,3 Mio. Wesentliche Beiträge kamen 2022 aus Projekten in Deutschland (F.A.Z. Tower, Kaufmannshof und Potsdam) sowie in Österreich (Siebenbrunnengasse). Die in der Konzern-Gewinn- und Verlustrechnung ausgewiesenen Umsatzerlöse lagen in der Berichtsperiode mit €86,1 Mio. ebenfalls unter dem Niveau des Vorjahres (H1/21: €147,3 Mio.). Der Rückgang im ersten Halbjahr ist auf geringere Beiträge durch den Verkauf von vollkonsolidierten Projekten zurückzuführen. Einen Umsatzbeitrag leisteten insbesondere Projekte in Österreich (Siebenbrunnengasse) und Tschechien (Arcus City). Das EBITDA erreichte im ersten Halbjahr 2022 €16,0 Mio., was einer Reduktion im Vergleich zum Vorjahr von €23,0 Mio. entspricht (H1/21: € 39,0 Mio.). Das EBIT betrug in den ersten sechs Monaten 2022 €14,5 Mio., im Vergleich zu €37,8 Mio. im ersten Halbjahr 2021. Der Finanzertrag stieg von €10,1 Mio. 2021 auf €15,3 Mio. 2022. Der Finanzaufwand lag mit € 13,6 Mio. leicht über dem Vorjahresniveau von €12,2 Mio. Das positive Finanzergebnis ist auf den Verkauf der deutschen Projekt- und Baumanagement-Tochter alba Bau | Projekt Management GmbH zurückzuführen (Share Deal). Das Ergebnis vor Ertragsteuern lag demnach mit €16,1 Mio. unter dem Vorjahresergebnis von €35,7 Mio. Der Nettogewinn (Periodenergebnis nach Steuern) erreichte in der Berichtsperiode €15,8 Mio. und lag somit unter dem ersten Halbjahr 2021 (€27,5 Mio.). Auf Basis der Ergebnisentwicklung im ersten Halbjahr 2022 sowie der aktuellen Marktsituation gibt UBM eine operative Guidance für das Geschäftsjahr 2022 für ein Ergebnis vor Steuern von €38 Mio. bis €42 Mio.

Q2/22: Umsatz: €55,6 Mio. (Vj. 105,4), EBITDA: €6,3 Mio. (Vj. 24,5), EBIT: €5,5 Mio. (Vj. 23,9), Ergebnis vor Ertragssteuern: €10,8 Mio. (Vj. 19,6), Nettogewinn: €11,0 Mio. (Vj. 15,8)

Marinomed

Das heimische biopharmazeutische Unternehmen Marinomed berichtete heute seine Zahlen zum Q2/22. Dank der weiterhin starken Nachfrage nach Carragelose meldet Marinomed sein bisher stärkstes zweites Quartal. Die Umsatzerlöse für das erste Halbjahr 2022 stiegen im Vergleich zum Vorjahr auf €4,9 Mio. (H1/21: €3,2 Mio.; +52%) bei anhaltend hohen Umsätzen mit dem Virusblocker Carragelose. Die F&E-Aufwendungen sind im Vergleich zum Vorjahr auf €3,3 Mio. gesunken (H1/21: €4,3 Mio., -22%). Dieser Trend setzt sich aus dem ersten Quartal 2022 fort und ist hauptsächlich auf die im Vergleich zum Vorjahr reduzierten klinischen Entwicklungsaktivitäten zurückzuführen. Aufgrund der neuen erweiterten Strategie 2025 werden momentan überwiegend Laborstudien durchgeführt, was weniger kostenintensiv ist. Das EBIT betrug €-2,5 Mio., eine Verbesserung gegenüber dem Vorjahreszeitraum (H1/21: €-3,6 Mio.; +31 %). Der Periodenfehlbetrag betrug €3,8 Mio. (H1/21: €4,4 Mio.) und liegt im Rahmen des Geschäftsplans des Unternehmens. Marinomed bestätigt seinen finanziellen Ausblick für das Geschäftsjahr: Das Unternehmen rechnet mit einem weiteren Wachstum der Carragelose-Umsätze und einem leichten Anstieg der F&E-Aufwendungen, so dass für 2022 ein operativer Verlust erwartet wird. Mittelfristig plant Marinomed, die operative Profitabilität zu erreichen.

Q2/22: Umsatz: €2,5 Mio. (Vj. 1,0); EBIT: €-1,3 Mio. (Vj. -1,9); Periodenergebnis: €-2,0 Mio. (Vj. -2,2)

.

Latest Blogs

» Österreich-Depots: Etwas fester (Depot Kom...

» Börsegeschichte 24.2.: Extremes zu RBI und...

» Nachlese: Uhrzeiten für Best of Austro-IR ...

» Verbund-Aktie zurück über 60 Euro – doch d...

» PIR-News: Wienerberger gibt Ausblick und k...

» Song mit Porr-CFO Klemens Eiter heute rele...

» Wiener Börse Party #1101: ATX verliert heu...

» Wiener Börse zu Mittag stärker: Addiko Ban...

» ATX-Trends: FACC, Agrana, Bajaj Mobility ...

» Vom Börsencrash 1987 zur ökosozialen Markt...

Weitere Blogs von Mario Tunkowitsch

» ATX-Trends: FACC, Agrana, Bajaj Mobility ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Montag mit ...

» ATX-Trends: Porr, Strabag, FACC

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienleitindex ATX hat am Freitag in ei...

» ATX-Trends: Strabag, AT&S, Lenzing ...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat gestern Donnerstag im Min...

» ATX-Trends: wienerberger, Uniqa, Frequenti...

Aus den Morning News der Wiener Privatbank: " Der Wiener Aktienmarkt hat gestern Mittwoch sehr ...

» ATX-Trends: Agrana, Porr, Strabag ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Dienstag mi...