ATX-Trends: Bawag, OMV, RBI, voestalpine ...

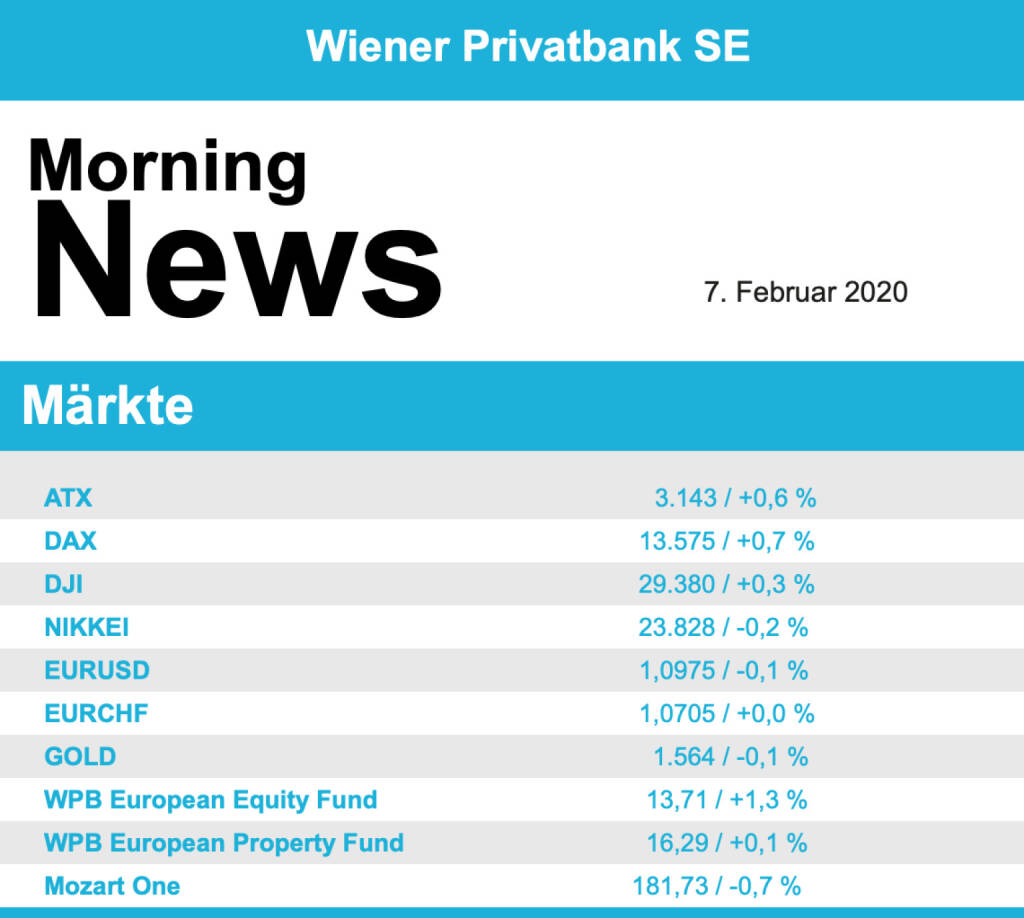

An den europäischen Aktienmärkten ist es am Donnerstag weiter nach oben gegangen. Neben der Entspannung an der Coronavirus-Front - u.a. nach Berichten über Behandlungsfortschritte - sorgte auch Berichtssaison der Unternehmen für Zuversicht und anhaltende Kauflaune. Dazu trug auch bei, dass China wie mit den USA verabredet, am 14.Februar Strafzölle auf US-Importe um die Hälfte senken wird. Der DAX gewann 0,7 Prozent auf 13.575 Punkte, für den Euro-Stoxx-50 ging es ebenfalls um 0,7 Prozent auf 3.806 nach oben. Im Tageshoch erreichte der deutsche Index 13.607 Punkte, womit ihm nur noch 33 Punkte zu seinem Allzeithoch bei 13.640 fehlten.

An den Finanzmärkten greift mehr und mehr die Erwartung um sich, dass sich die negativen Auswirkungen des Coronavirus-Ausbruchs - auch wegen erfolgter Wirtschaftsstimuli der chinesischen Notenbank - in Grenzen halten werden. Vielfach gut ausfallende Quartalsberichte der Unternehmen wurden auch dahingehend interpretiert, dass der US-chinesische Handelskonflikts keine größeren Spuren hinterlassen hat. Arcelormittal haussierten nach der Zahlenvorlage um 11 Prozent. Laut Analysten übertraf der Stahlhersteller die Konsenserwartung beim operativen Ergebnis um 8 Prozent. Zurückzuführen ist das auf bessere Geschäfte in Nordamerika, Europa und Brasilien. Mit 9,3 Milliarden Dollar ist zudem die Verschuldung unter der Konsenserwartung geblieben. Auch der Ausblick kam gut an. Nach Zahlen im Rahmen der Erwartungen ging es für die Aktie des Wettbewerbers Voestalpine um 1,2 Prozent nach oben. Im Gefolge ging es auch für andere Aktien aus dem Sektor nach oben: Thyssenkrupp gewannen 2,7 Prozent und Salzgitter 4 Prozent. Der Kurs der Deutschen Bank schoss um 12,9 Prozent nach oben. Hier sorgte für Fantasie, dass die Bank einen neuen Großaktionär hat. Die US-Investmentgesellschaft The Capital Group hat sich einen Stimmrechtsanteil von 3,1 Prozent gesichert. Das wurde als Zeichen des Vertrauens gewertet. Seit der Bekanntgabe der jüngsten Quartalszahlen hat bei vielen Investoren die Zuversicht auf eine Trendwende beim größten deutschen Bankhaus wieder zugenommen. Der Bankensektor war mit einem Plus von 1,9 Prozent größter Gewinner in Europa, gestürzt auch von positiv aufgenommenen Geschäftszahlen. Sowohl bei Unicredit wie der Societe Generale ist es besser als erwartet gelaufen. Die Italiener haben zudem ihren Anteil an der türkischen Bank Yapi weiter reduziert, und stärkten somit ihre Kapitalseite, auch wenn bei dem Verkauf ein Millionenverlust in Kauf genommen wurde. Mit Blick auf die Societe Generale sprach Citi-Research von einem sich weiter verbessernden operativen Trend, besonders im Investmentbanking. Als über den Schätzungen liegend wurden die Zahlen von Nordea eingestuft. Unicredit stiegen um 8,2, Nordea um 7 und Societe Generale um 1 Prozent. Fiat Aktien reagierten mit einem Plus von 0,8 auf die Bekanntgabe besser als erwartet ausgefallener Geschäftszahlen, vor allem auf der Ergebnisseite. Zunächst größere Kursgewinne gingen im Verlauf wieder verloren. Unter anderem hatte Fiat gewarnt, möglicherweise in den nächsten beiden Wochen Fertigungsstätten in Europa zu schließen wegen der Folgen der Virusepidemie in China. Der österreichische Öl- und Gaskonzern OMV hat in seinem vierten Quartal weniger verdient als im Vorjahr, für die Aktie ging es um 2,2 Prozent nach unten. Der Konkurrent Total gefiel dagegen mit starken Zahlen und kündigte auch eine höhere Dividende an. Der Kurs legte um 1 Prozent zu. Von guten Zahlen sprachen Marktteilnehmer mit Blick auf Nokia . Die Aktie gewann 2,3 Prozent. Die Sanofi -Aktie stieg um 4,1 Prozent.

Die Wiener Börse hat am Donnerstag mit Gewinnen geschlossen. Der ATX stieg um 18,12 Punkte oder 0,58 Prozent auf 3.142,59 Einheiten. Unterstützung lieferte weltweit Aussagen der chinesischen Führungsriege, wonach sie ihre Zölle auf US-Importe im Wert von 75 Mrd. US-Dollar halbieren wolle. Zudem klangen vorrübergehend die Sorgen um den sich weiter ausbreitenden Coronavirus vorerst etwas ab. Klare konjunkturelle Impulse waren nicht auszumachen. Vielmehr sorgte Berichtssaison am Donnerstag für Bewegung. So stiegen die Anteile der Raiffeisen Bank International (RBI ) um 2,60 Prozent auf 22,11 Euro, nachdem das Finanzinstitut frische Zahlen vorgelegt hatte und im Zuge der Vorlage angab, die Dividende von 0,93 auf 1 Euro anheben zu wollen. Für die Branchenkollegen des Finanzinstituts ging es ebenfalls bergauf: Erste Group schlossen um 4,04 Prozent höher bei 34,99 Euro. In der Spitze hatten die Erste-Group-Titel um mehr als fünf Prozent im Plus notiert. BAWAG gewannen heute 2,25 Prozent auf 40,02 Euro. Addiko kletterten um 2,05 Prozent auf 14,90 Euro hinauf. Neben der Raiffeisen öffnete auch die voestalpine ihre Bücher: Unter dem Strich verzeichnete der Stahlkonzern in den ersten drei Quartalen 2019/20 ein Nettoergebnis von minus 160 Mio. Euro nach einem Gewinn von mehr als 281 Mio. Euro im Vorjahreszeitraum. Der Konzern leidet eigenen Angaben zufolge unter einer Nachfrageschwäche in der Automobilindustrie. Die Anteile des Konzerns gingen mit minus 0,13 Prozent bei 23,06 Euro aus dem Handel, hatten jedoch im Frühhandel zwischenzeitlich mehr als 4,5 Prozent zulegen können. Für die Wertpapiere des heimischen Erdölriesen OMV ging es am Donnerstag nach Zahlenvorlage um 2,17 Prozent nach unten auf 44,54 Euro. Die OMV litt im vierten Quartal 2019 vor allem unter den niedrigen Öl- und Gaspreisen. Der Gewinn brach gegenüber dem Vergleichsquartal um satte 42 Prozent ein.

Nach der jüngsten massiven Erholung an den US-Aktienmärkten waren am Donnerstag zwar nur noch kleinere Aufschläge drin. Sie reichten aber schon für neue Allzeithochs bei den drei Leitindizes. Der Dow -Jones-Index gewann 0,3 Prozent auf 29.380 Punkte, S&P-500 und Nasdaq -Composite stiegen um 0,3 bzw. 0,7 Prozent. Auf 1.443 (Mittwoch: 2.213) Kursgewinner an der Nyse kamen 1.472 (715) -verlierer. Unverändert schlossen 96 (80) Titel.

Zuletzt hatten nachlassende Sorgen rund um die Virusepidemie in China die Anleger zu Käufen animiert. Nun kam hinzu, dass China wie verabredet ab dem 14. Februar Strafzölle auf US-Importe senkt. Davon betroffen sind Waren im Volumen von 75 Milliarden Dollar. Daneben wich die politische Unsicherheit, weil das Amtsenthebungsverfahren gegen US-Präsident Donald Trump erwartungsgemäß gescheitert ist. Konjunkturseitig gab es kein Störfeuer. Die wöchentlichen Arbeitsmarktdaten sind etwas besser ausgefallen als gedacht, die Produktivität außerhalb der Landwirtschaft dagegen etwas schlechter. Am Anleihemarkt gaben die Renditen auf den jüngst erhöhten Niveaus leicht nach. Auf Unternehmensseite stand unter anderem Twitter mit dem Bericht über den Geschäftsverlauf in den vergangenen drei Monaten im Fokus. Twitter schossen um 15 Prozent nach oben. Das soziale Netzwerk hat zwar weniger verdient und ist beim Gewinn unterhalb der Erwartungen geblieben, der Umsatz übertraf aber erstmals im Quartal die Schallmauer von 1 Milliarde Dollar und damit auch die Expertenprognose. Kurstreibend wirkte auch, dass Twitter 7 Millionen Nutzer hinzugewonnen hat - mehr als dreimal soviel wie im Konsens geschätzt. Die Gesamtzahl liegt nun bei 152 Millionen. Bristol-Myers Squibb verteuerten sich nach dem Quartalsbericht um 2,3 Prozent. Gut waren auch die Geschäftszahlen von Fiat Chrysler ausgefallen. Die Aktie legte um 0,8 Prozent zu. Bei Tesla nutzten einige Investoren die Schwäche vom Vortag und vom frühen Donerstagshandel schon wieder zum Einstieg und trieben die Aktie um 1,9 Prozent nach oben. Der Kurs von Gopro brach um 9 Prozent ein. Der Spezialkamerahersteller schnitt im wichtigen Weihnachtsquartal schlechter ab als erwartet. Analysten vermuten, dass zu hohe Rabatte den Umsatz gedrückt haben. Um 0,3 Prozent abwärts ging es mit der Qualcomm-Aktie. Der Chipkonzern hat in seinem ersten Geschäftsquartal mehr umgesetzt und verdient als erwartet. Die Anleger schienen sich aber auf eine Kartelluntersuchung der EU zu fokussieren, über die das Unternehmen zugleich informiert hatte. Die Aktie des Kosmetikkonzerns Estee Lauder verteuerte sich um 5 Prozent. Estee Lauder hat mit die Markterwartungen teils klar geschlagen. Auch der Tabakkonzern Philip Morris hat mit seinem Ergebnis im vierten Quartal die Analystenprognosen übertroffen. Die Aktie kletterte um 2,7 Prozent. Die Boeing -Aktie gewann 3,6 Prozent. Der Leiter der Federal Aviation Administration hat am Donnerstag in London Fragen zu den Problemen mit der 737 MAX beantwortet. Zwar entsprachen die Aussagen dem bisherigen Kenntnisstand, erbrachten aber damit nicht die von manchen befürchtete Verschlimmerung. Am Ölmarkt gab es keine klare Tendenz, nachdem sich Russland und Saudi-Arabien nicht auf eine Förderkürzung einigen konnten. Spekulationen über eine Kürzung hatten die Preise zuletzt gestützt, die wegen befürchteter negativer Folgen des Coronavirus auf die Ölnachfrage unter Druck geraten waren. Tendenziell stützte allerdings zugleich, dass laut einem Agenturbericht ein Komitee der Opec+ ungeachtet der Uneinigkeit der beiden großen Ölförderer für eine Senkung der Produktion um 600.000 Barrel pro Tag plädiert. Entscheidungsgewalt hat das Gremium aber nicht. Brentöl verbilligte sich um 0,3 Prozent auf 55,11 Dollar pro Barrel, WTI gewann 0,7 Prozent auf 51,10 Dollar.

Der Dollar zeigte sich weiter auf dem Vormarsch. Vor allem das britische Pfund neigte gegen den Greenback zur Schwäche, aber auch gegen den Euro. Die Unsicherheit wegen der Handelsgespräche mit der EU verhindere eine Erholung, sagten Teilnehmer. Aktuell steht das Pfund bei 1,2920 Dollar nach 1,2998 am späten Mittwoch.

Der Goldpreis baute die kleine Vortagserholung aus. Die Feinunze gewann 0,7 Prozent auf 1.567 Dollar.

Vorbörslich sind die Märkte in Europa heute Freitag am letzten Handelstag der Woche nahezu unverändert bis ganz leicht schwächer indiziert. Die Börsen in Asien tendierten unheitlich bis wenig verändert. Auf Unternehmensseite erwarten wir keine relevanten Nachrichten. Markroseitig heute in Europa Zahlen zur Industrieproduktion (DEU & FRA) sowie die Handels- und Leistungsbilanz (DEU), in den USA folgt der Arbeitsmarktbericht für Jänner 2020.

Latest Blogs

» FACC übertrifft eigene Prognosen und steue...

» Wiener Börse Party #1102: ATX deutlich erh...

» Österreich-Depots: Rekord (Depot Kommentar)

» Börsegeschichte 25.2.: Erich Hampel, CA Im...

» Nachlese: Daniel Hahn wikifolio (audio cd.at)

» PIR-News: Zahlen von FACC, EVN, Deals bei ...

» Wiener Börse zu Mittag stärker: FACC, Bawa...

» Börsepeople im Podcast S23/19: Daniel Hahn

» ATX-Trends: wienerberger, AT&S, Bawag, Ers...

Weitere Blogs von Mario Tunkowitsch

» ATX-Trends: wienerberger, AT&S, Bawag, Ers...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Dienstag mi...

» ATX-Trends: FACC, Agrana, Bajaj Mobility ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Montag mit ...

» ATX-Trends: Porr, Strabag, FACC

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienleitindex ATX hat am Freitag in ei...

» ATX-Trends: Strabag, AT&S, Lenzing ...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat gestern Donnerstag im Min...

» ATX-Trends: wienerberger, Uniqa, Frequenti...

Aus den Morning News der Wiener Privatbank: " Der Wiener Aktienmarkt hat gestern Mittwoch sehr ...