ATX-Trends: Wienerberger, Agrana, Verbund, Palfinger, ...

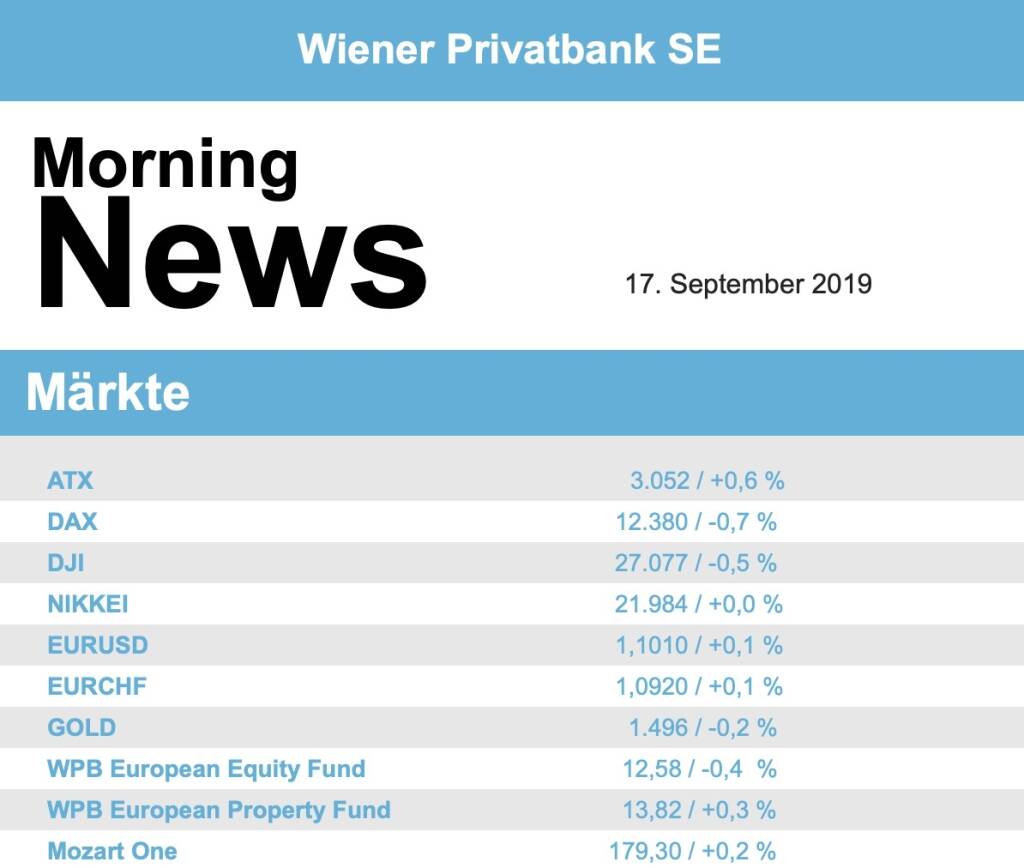

Der Angriff auf die Ölproduktion Saudi-Arabiens am Wochenende hat die Ölpreise in die Höhe schnellen lassen und den Höhenflug an Europas Börsen vorerst einmal beendet. Der EuroStoxx 50 endete mit einem Abschlag von 0,9%, auch für die Börse in Paris ging es in gleichem Ausmaß nach unten, etwas besser hielt sich der deutsche Markt mit einem Minus von 0,7% und in London betrug der Rückgang lediglich 0,6%, hier stützten die deutlichen Gewinne der schwer gewichteten Öl- und Gaskonzerne BP und Royal Dutch Shell . Der Subindex der Ölwerte war überhaupt klarer Favorit am gestrigen Handelstag, mit einem Plus von knapp 3,0% war es der einzige klare Gewinner in der Sektorenübersicht. Schlusslicht hier waren die Konsumgüterhersteller mit einer Abgabe von 1,5%. Unter Druck gerieten angesichts der steigenden Ölpreise auch die Fluggesellschaften, Ryanair konnte die Verluste mit einem Minus von 0,8% noch einigermaßen in Grenzen halten, Air France-KLM musste hingegen deutlicher abgeben und schloss 3,2% schwächer, auch für die deutsche Lufthansa ging es 2,8% nach unten.

Airbus litt unter einem Medienbericht, dem zufolge die Welthandelsorganisation WTO die Subventionen der Europäischen Union für den Flugzeugbauer für widerrechtlich und Strafzölle der USA auf europäische Importgüter mithin für rechtens erklären dürfte, dadurch musste der Flugzeugbauer 3,4% schwächer schliessen. Wirecard will über einen Ausbau der Zusammenarbeit mit dem chinesischen Kreditkartenriesen Unionpay die Geschäfte in China ankurbeln und wurde für diese Pläne mit einem Plus von 2,5% belohnt. Der deutsche IT-Dienstleister Cancom wird laut Medienberichten gleich von mehreren Interessenten als potentieller Übernahmekandidat gesehen, das brachte gestern ein Tagesplus von 5,1%.

Die Börse in Wien konnte gestern den allgemeinen Kursrückgängen trotzen, der ATX verzeichnete den neunten Gewinntag in Folge und konnte weitere 0,6% zulegen. Verantwortlich dafür waren die deutlichen Zuwächse bei den Ölwerten, die OMV verzeichnete ein Plus von 2,0%, Schoeller-Bleckmann, das wie gewohnt viel intensiver auf die Veränderung der Rohstoffpreise reagierte, konnte ein überwältigendes Plus von 7,4% erzielen. Zur OMV lag außerdem eine neue Analysteneinschätzung vor, die Berenberg Bank bestätigte in einer Sektorstudie ihre "Buy"-Empfehlung und ihr Kursziel von 60,00 Euro. Positiv erwähnten die Analysten die starke operative Performance der OMV in einem herausfordernden Marktumfeld sowie das Potenzial für Dividendenwachstum. Überdurchschnittlich stark nachgefragt wurde zum Wochenauftakt auch der Anlagenbauer Andritz der sich um 2,4% steigern konnte.

Auch Verbund erholte sich von den Abgaben gegen Wochenschluss, für den Versorger ging es 2,2% nach oben. Agrana teilte am Nachmittag mit, im ersten Geschäftshalbjahr beim Betriebsergebnis einen deutlichen Einbruch erlitten zu haben, der Umsatz blieb hingegen einigermaßen stabil, der Zuckerkonzern musste die Zuwächse aus dem frühen Handel umgehend abgeben und ging deutlich tiefer mit einem Abschlag von 2,9% aus dem Handel. Die Banken tendierten leicht schwächer, die Erste Group ging nahezu unverändert leicht tiefer aus dem Handel, bei der Bawag kam es zu einem Rückgang von 0,2%, die Raiffeisen musste etwas deutlicher abgeben und schloss 1,2% tiefer als am Freitag. Wieder deutlich nach unten ging es für AT&S, nach den klaren Zuwächsen kam es gestern wie schon am Freitag zu einem Minus, dieses Mal von 3,3%. Palfinger hingegen konnte nach den beiden leicht schwächeren Vortagen wieder zulegen, der Kranhersteller war mit einem weiteren Plus von 2,4% einer der Favoriten des gestrigen Tages. Auch Do & Co war gesucht, der Caterer verzeichnete einen Zuwachs von 2,0%.

Die deutlich ansteigenden Ölpreise stoppten den Aufwärtstrend an den US-Börsen, der schon am Freitag an Schwung verloren hatte. Der Dow Jones ging mit einem Minus von 0,5% aus dem Handel, der marktbreite S&P 500 konnte sich mit einem Abschlag von 0,3% etwas besser halten, für den Nasdaq 100 ging es ebenfalls ein halbes Prozent nach unten. Profiteure des starken Ölpreisanstieges war auch in den USA die Öl- und Gasbranche, so stieg beispielsweise ExxonMobil um 1,5%, bei Chevron betrug der Zuwachs sogar 2,2%. Noch deutlicher reagierten die Aktien von Ausrüstern und Zulieferern auf die geänderte Situation, bei Schlumberger kam es zu einem Plus von 5,3%, Halliburton konnte trotz einer Abstufung durch die Barclays Bank einen Kurssprung von 11,0% verbuchen. Wie in Europa gerieten auch an der Wall Street die Aktien von Fluggesellschaften unter Druckl, United Airlines verlor 2,8%, bei American Airlines betrug der Abschlag gar 7,3%. General Motors litt unter einem von der US-Automobil-Arbeitergewerkschaft UAW ausgerufenen Streik, dem ersten Arbeitskampf seit zwölf Jahren, und verbilligte sich um 4,3%.

Die Fahrdienstvermittler Lyft und Uber konnten dank einer Aufstufung auf „Kaufen“ durch die HSBC jeweils klare Zuwächse von mehr als 3,5% erringen. Der PC- und Druckerhersteller HP litt unter einer Abstufung auf „Neutral“ durch UBS und musste 1,1% abgeben. Die Ölpreise schnellten gleich zu Handelsbeginn um mehr als zwanzig Prozent in die Höhe, zeitweise musste der Handel ausgesetzt werden, zwischendurch beruhigten sich die Preise etwas, schlussendlich kam es zu einem Tagesplus von rund 14,6% sowohl für Brent als auch für WTI. Gold konnte ebenfalls deutlich stärker beginnen, hatte dann aber einen ruhigen Handel in dem es kontinuierlich leicht nach unten ging, gegen Abend wurde das Edelmetall bei knapp unter 1.500 US-Dollar gehandelt. Der Euro verlor in der zweiten Tageshälfte deutlich an Boden gegenüber dem US-Dollar, das Währungspaar fand gegen Schluss des Handels einen Kurs von knapp über einem Wert von 1,10.

Vorbörslich sind die Märkte heute Dienstag in Europa zur Eröffnung leicht schwächer indiziert. Die asiatischen Börsen insbesondere China tendieren bislang tiefer. Makroökonomisch steht heute in Europa die Veröffentlichung des ZEW-Konjunkturindex (DE), in den USA die Industrieproduktion für August 2019 sowie der NAHB Wohnungsmarktindex im Fokus der Märkte.

UNTERNEHMENSNACHRICHTEN

Wienerberger

Der heimische Ziegelhersteller Wienerberger gab gestern bekannt, seine Ausschüttungspolitik zu verändern. Diese sieht nun die Rückführung von 20-40% (bisher 10-30%) des Free Cashflow an die Aktionäre über Dividenden und Aktienrückkäufe vor. Das stärkste Halbjahresergebnis in der Unternehmensgeschichte, sowie eine starke Bilanz veranlassten Wienerberger zu diesem Schritt. Zudem gab das Unternehmen ein Update zur Umsetzung der wertschaffenden Wachstumsstrategie und bestätigt den Ausblick 2019 mit einem bereinigten EBITDA 2019 von €570-580 Mio..

Agrana

Der heimische Nahrungsmittel- und Industriegüterkonzern Agrana meldete gestern, dass sich das EBIT im Q2-19/20 auf €20,8 Mio. verschlechterte und damit 20% unter dem Vorjahreswert lag. Der Konzernumsatz in den letzten drei Monaten betrug €611,6 Mio. (Q2-18/19: €630,7 Mio.). Der Rückgang um ist erwartungsgemäß zum Großteil auf eine im Betrachtungszeitraum deutlich schwächere Ergebnisentwicklung im Segment Zucker zurückzuführen. Auch das EBIT im Segment Frucht ging deutlich zurück. Hier lag die Marktentwicklung unter den Erwartungen. Das EBIT im Segment Stärke konnte hingegen aufgrund höherer Erlöse bei Bioethanol signifikant gesteigert werden. Im Segment Frucht ist nunmehr aufgrund der Ergebnisentwicklung im ersten Halbjahr im Fruchtzubereitungsgeschäft und in Erwartung einer schwächeren Apfelernte für den Fruchtsaftkonzentratbereich auch für das Gesamtjahr mit einem deutlichen EBIT-Rückgang zu rechnen. Aufgrund deutlicher Ergebnisverbesserungen in den Segmenten Stärke und Zucker bestätigt AGRANA die Prognose eines deutlichen Anstieges beim Konzern-EBIT für das Geschäftsjahr 2019/20.

Latest Blogs

» ATX-Trends: FACC, Agrana, Bajaj Mobility ...

» Vom Börsencrash 1987 zur ökosozialen Markt...

» Von der Radiomoderation zur Krisenkommunik...

» Javier Milei und die österreichische Schul...

» Wiener Börse Party #1100: ATX etwas stärke...

» Österreich-Depots: Unverändert (Depot Komm...

» Börsegeschichte 22.2.: Extremes zu Bajaj M...

» Nachlese: Christine Catasta, mumak.me, win...

» PIR-News: Positives zu ATX & Co, FACC-Bewe...

» Heute Abend: Presenter-Zeitslots für den 2...

Weitere Blogs von Mario Tunkowitsch

» ATX-Trends: FACC, Agrana, Bajaj Mobility ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Montag mit ...

» ATX-Trends: Porr, Strabag, FACC

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienleitindex ATX hat am Freitag in ei...

» ATX-Trends: Strabag, AT&S, Lenzing ...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat gestern Donnerstag im Min...

» ATX-Trends: wienerberger, Uniqa, Frequenti...

Aus den Morning News der Wiener Privatbank: " Der Wiener Aktienmarkt hat gestern Mittwoch sehr ...

» ATX-Trends: Agrana, Porr, Strabag ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Dienstag mi...