Daimler, BASF, Fuchs, Krones & Co.: Gewinnwarnung für Deutschland (Christian W. Röhl)

Was für eine Börsenwoche. An der Wall Street herrscht eitel Sonnenschein, nachdem der S&P 500 die 3.000er Marke geknackt hat und der Dow Jones erstmals über 27.000 Punkte geklettert ist – und in Deutschland hagelt es Gewinnwarnungen. BASF, Fuchs Petrolub, Krones, Washtec, Aumann und am heutigen Freitag zum zweiten Mal in zwei Monaten Daimler: Alles prominente Firmen, die in den letzten Tagen miese Quartalszahlen vorgelegt haben und ihre Jahresziele zum Teil drastisch nach unten korrigieren mussten.

Deutsche Beteiligungs AG als Konjunktur-Orakel

Dazu kommt die Deutsche Beteiligungs AG, die erst am Montag ihre Prognose bestätigte hatte – um dann am Mittwochabend zu melden, dass man nun nicht mehr „einen moderaten Gewinneinbruch von 20 bis 40%“ erwarte, sondern einen „deutlichen Gewinneinbruch von mehr als 50%“ befürchte.

Abgesehen davon, dass das Management mit dieser irgendwo zwischen Ahnungslosigkeit und Ver**sche anzusiedelnden Volte viel Vertrauen verspielt hat, wie der großartige Michael Kissig feststellt: Wenn ein so breit im deutschen Mittelstand engagierter Investor wie die DBAG eine dermaßen geharnischte Warnung ausspricht, dann dürften der deutschen (Real-)Wirtschaft harte Zeiten bevorstehen – mit allen Konsequenzen für den Arbeitsmarkt, den privaten Konsum und die öffentlichen Haushalte.

MAC-Aktien: Maschinenbau, Auto, Chemie

An den Aktienindices lässt sich das bislang nur bedingt erkennen. Der DAX notiert knapp 10% unter seinem Allzeithoch vom Januar letzten Jahres, der MDAX liegt 6% unter Wasser und beim SDAX fehlen 12% zur Bestmarke. Nicht rosa-rot wie in den USA, aber auch nicht wirklich dramatisch.

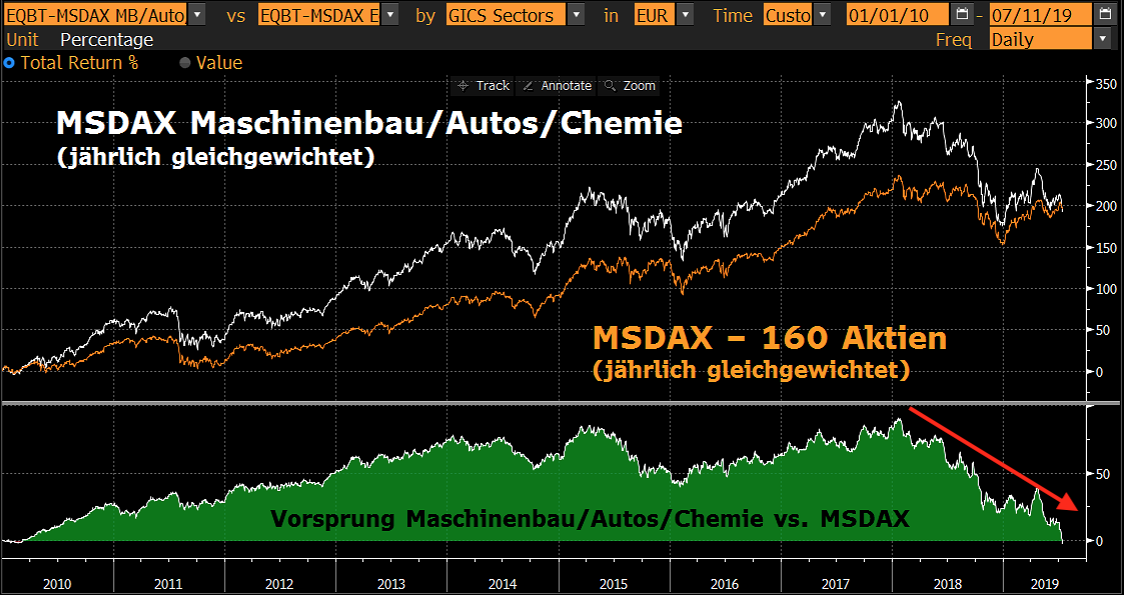

Schaut man hingegen auf die deutschen Vorzeigebranchen, an denen viele Jobs hängen, ergibt sich ein anderes Bild. Dazu habe ich – Bloomberg sei Dank – einen Index berechnet, der „MSDAX-MAC“ heißen könnte und aus der Gesamtheit der 160 Werte umfassenden immer zum Jahresanfang die Maschinenbau-, Auto- und Chemie-Aktien auswählt. Aktuell enthält dieses „typisch deutsche“ Börsen-Barometer 39 Unternehmen, die alle zwölf Monate gleich gewichtet werden.

Vorzeigebranchen seit eineinhalb Jahren schwach

Inklusive reinvestierter Dividenden hat sich der MSDAX-MAC seit Anfang 2010 ungefähr verdoppelt – genau wie der gleichgewichtete Durchschnitt aller 160 Index-Aktien. Viel spannender als die absoluten Zahlen ist deshalb die im unteren Teil der Graphik dargestellte relative Entwicklung: Bis Mitte 2015 sind die Maschinenbau-, Auto- und Chemie-Aktien besser gelaufen als der breite Markt. Der Vorsprung hat sukzessive zugenommen, quasi als Spiegelbild des neuen deutschen Wirtschaftswunders.

Dann ging’s einige Zeit hin und her – und seit Anfang 2018 steil bergab. Seitdem laufen die Aktien aus den deutschen Schlüsselbranchen unabhängig von der allgemeinen Börsentendenz so mies, dass der in den acht Jahren zuvor aufgebaute Vorsprung binnen 18 Monaten pulverisiert wurde. Im Klartext: Die Gewinnwarnungen, die jetzt eintrudeln, wurden am Aktienmarkt bereits vorweggenommen. Die Börse hat wieder einmal Recht gehabt. Der industrielle Boom ist längst vorbei.

Das Wirtschaftswunder ist vorbei – und jetzt?

Bleibt zu klären, was Anleger mit dieser Erkenntnis anfangen sollen. Schnell verkaufen, bevor die nächsten Gewinnwarnungen kommen? Oder das ermäßigte Kursniveau für (Nach-)Käufe nutzen, gerade angesichts der Dividendenrenditen, mit denen einige Industrie-Ikonen à la BASF jetzt locken? Entscheidend ist – wie so oft – die persönliche Strategie. Und als Investor, der nicht kurzfristig-taktisch mit Aktien spekulieren, sondern langfristig an guten Unternehmen beteiligt sein will, mache ich jetzt gar nichts.

Fokus auf Qualität nimmt viele Entscheidungen ab

Denn die meisten MAC-Aktien wie Daimler, Krones und Aumann fallen sowieso durch meine DividendenAdel- und Qualitäts-Filter. Ich habe sie also nicht im Depot und werde sie auch nicht kaufen, nur weil der Preis einen Rabatt suggeriert. Und bei Fuchs Petrolub gibt es für mich bislang keinen Grund, daran zu zweifeln, dass der Schmierstoff-Konzern auch die nächste Konjunktur-Delle oder -Krise meistern wird – 17 Dividenden-Anhebungen in Folge und eine blitzsaubere Bilanz kommen nicht von ungefähr. Hätte ich nicht schon einen ordentlichen Batzen „Füchse“, wäre die Stammaktie auf diesem sicher ein Nachkauf-Kandidat. So jedoch warte ich erstmal eine Stabilisierung ab.

Deutschland-Klumpen auf Youtube – bitte nicht im Depot!

Detailliertere Einschätzungen zu Fuchs Petrolub, BASF und Krones gibt’s übrigens auch in der aktuellen echtgeld.tv-Sendung. Dazu nehmen Tobias Kramer und ich auch Siemens und MTU Aero Engines unter die Lupe – ein dicker Deutschland-Klumpen also, den es im Portfolio mehr denn je zu vermeiden gilt!

Sämtliche Inhalte nach bestem Wissen und Gewissen, aber ohne Gewähr für Aktualität, Richtigkeit, Vollständigkeit und Genauigkeit. Der Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Autor haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.

Der Beitrag Daimler, BASF, Fuchs, Krones & Co.: Gewinnwarnung für Deutschland erschien zuerst auf DividendenAdel.

Latest Blogs

» Börse-Inputs auf Spotify zu u.a. Jim Roger...

» Börsepeople im Podcast S14/18: Paul Pichler

» ATX-Trends: VIG, Strabag, CA Immo, Wienerb...

» SportWoche Podcast #124: Liam Ferguson, de...

» Österreich-Depots: Ultimo-Bilanz mit Addik...

» Börsegeschichte 30.8.: Warren Buffett (Bör...

» PIR-News: Zahlen von Warimpex, Strabag, Ne...

» Nachlese: Karin Bauer, LLB Aktien Österrei...

» Wiener Börse Party #727: Nächster Rekord-T...

» Börsenradio Live-Blick 30/8: DAX krönt Erh...

Weitere Blogs von Christian W. Röhl

» Essen+Trinken: 1 Fonds + 3 Aktien | DSW Co...

Nestlé, PepsiCo, General Mills & Co: Nahrungsmittel- und Getränke-Hersteller ste...

» Aktien fürs Leben: Mein neuer Podcast mit ...

Aktien fürs Leben! Mit Capital-Chefredakteur Horst von Buttlar spreche ich künftig je...

» Indexmonitor 2021: Nur Sicherheit bringt V...

Willkommen in 2022 – nachdem im vergangenen Jahr an der Börse alles lief, außer...

» Jahresausklang 2021: Dankbarkeit, Videos u...

Am Ende des Jahres mal innehalten und Bilanz ziehen. Und dabei bleibt vor allem ein Gefühl:...

» Inflation: Rationale Strategien statt Glas...

Zum Jahresende nochmal Aufklärungsarbeit rund um das Thema Inflation. In einem dreistü...