Zum Tag der Aktie: Warum 14 Jahre der optimale Anlagehorizont sind (Christian W. Röhl)

Montag, 18. März, Tag der Aktie. Mit Spannung erwarteter Höhepunkt: Der Auftritt von Olaf Scholz auf dem Frankfurter Börsenparkett. Dem Vernehmen nach will der Finanzminister verkünden, dass Aktiengewinne ab einer Haltedauer von fünf Jahren steuerfrei sind – und anschließend live bei n-tv seine erste Aktie ordern.

Nee. Ist natürlich Quatsch. Aktien und Altersvorsorge tangieren den obersten Kassenwart nur, wenn’s was abzugreifen gibt. Dass ganz normale Bürger bisweilen noch Geld zum Investieren übrig haben, kann ja nur heißen: Die Steuern sind nicht hoch genug.

Tag der Aktie: DAX-Aktien ohne Gebühren

Den Tag der Aktie gibt’s aber trotzdem. Als Initiative der Börse Frankfurt und einiger Direktbanken, über die man morgen in Mainhattan DAX-Aktien oder -ETFs gebührenfrei kaufen kann. Darüber, ob der zuletzt eher als Problembär auffällig gewordene DAX unbedingt das Top-Investment ist, lässt sich zwar trefflich streiten. Aber egal: Alles, was der Beteiligung des Einzelnen am gesellschaftlichen Produktivvermögen – und genau das sind Aktien – ein bisschen Publicity verschafft, ist erstmal gut.

Alternative zum Renditedreieck

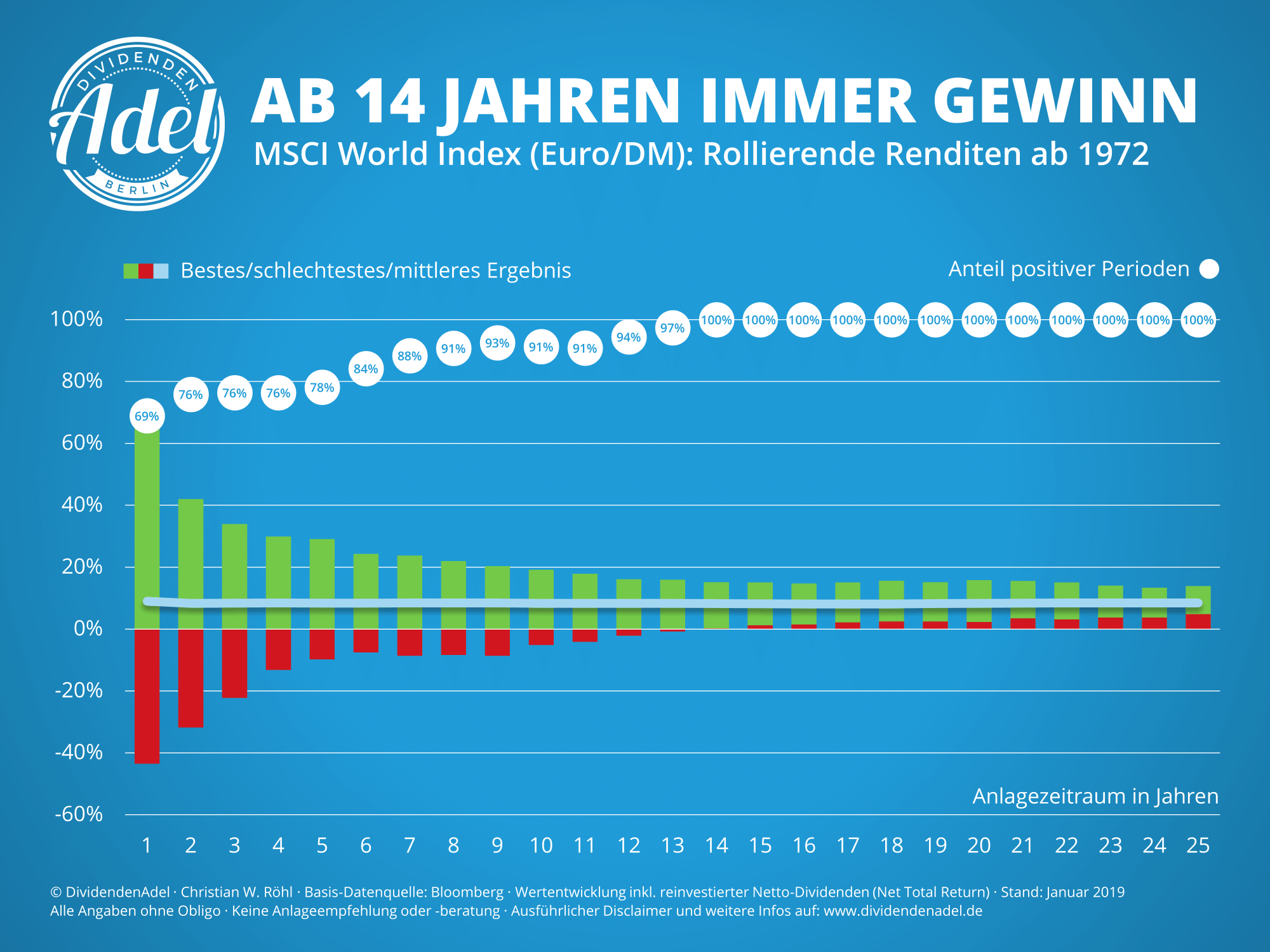

Trotzdem schadet’s ja nicht, das Blickfeld zu erweitern und global zu denken. Vor einigen Wochen gab’s an dieser Stelle ja schon das Renditedreieck zum gerade bei ETF-Investoren sehr populären MSCI World Index. Hier nun zur Feier des Tages eine andere Visualisierung der historischen Renditen des Welt-Index – die sämtliche ab 1972 darstellbaren Ein-, Zwei-, Drei- bis hin zu 25-Jahres-Zeiträumen betrachtet. Mit über 5.000 Rendite-Werten pro Periode liefert diese Methodik nicht nur robustere Resultate als das nur auf Jahresschlusskurse bezogene Renditendreieck, sondern auch zusätzliche Erkenntnisse.

So wird auf den ersten Blick klar: Kurzfristig in Aktien investieren ist pure Zockerei. Ein einjähriges Engagement im MSCI World brachte in den letzten knapp 50 Jahren zwischen -43,5% und +66,1% – eine riesige Spannweite, die auch über zwei oder drei Jahre nicht wirklich kleiner wird.

Erst ab fünf Jahren werden Aktien zum Investment

Erst jenseits von fünf Jahren wird das Chance/Risiko-Verhältnis allmählich attraktiv. Auch weil die Erfolgswahrscheinlichkeit steigt: Wer ein Jahr investiert war, konnte nur in 69% der Fälle einen positiven Ertrag erzielen. Bei einem Anlagehorizont von acht Jahren liegt diese Quote hingegen schon über 90%.

Nach 14 Jahren immer im Gewinn

Der eigentliche Meilenstein folgt nach 14 Jahren. Dann nämlich steigt die empirische Wahrscheinlichkeit, mit weltweiten Aktien keinen Verlust zu machen, auf das Optimum von 100%. Anders formuliert: Egal wann man eingestiegen ist, nach 14 Jahren „Buy & Hold“ im MSCI World Index wurde im letzten halben Jahrhundert ausnahmslos immer Geld verdient.

Selbst der „Worst Case“ bringt Gewinne

Und je länger man wartet, umso profitabler wird der „Worst Case“. Das schlechteste 20 Jahres-Ergebnis etwa beläuft sich auf +2,3% p.a. – wenn man am 14. März 1989 gekauft und am 14. März 2009 am Tiefpunkt der Finanzkrise die Nerven verloren hat. Doch schon ein paar Monate später sah die Bilanz wieder deutlich besser aus. Timing ist zwar unmöglich, aber nicht egal…

Keine Garantie, aber valide Perspektive

Bleibt bloß noch zu klären, welchen Wert solche Statistiken haben. Denn dass man in der Vergangenheit mit Aktien – inklusive reinvestierter Netto-Dividenden, wohlgemerkt vor Steuern und Gebühren – durchschnittlich 7-8% p.a. verdienen konnte und spätestens nach eineinhalb Jahrzehnten immer im Gewinn war, ist keine Garantie dafür, dass es auch in Zukunft so kommen muss.

Aber es ist schon eine sehr, sehr valide Annahme. Denn auch heute und morgen gibt es genügend Unternehmen, die menschliche Bedürfnisse wie Essen, Trinken, Gesundheit, Elektrizität Kommunikation, Mobilität oder Entertainment bedienen – und genau damit Werte für ihre Anteilseigner schaffen.

Oder wie es der legendäre Investment-Pionier Sir John Templeton auf den Punkt brachte: „The most expensive words are – this time it’s different.“

Sämtliche Inhalte nach bestem Wissen und Gewissen, aber ohne Gewähr für Aktualität, Richtigkeit, Vollständigkeit und Genauigkeit. Der Beitrag dient nur der Information und stellt keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Der Autor haftet nicht für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden.

Der Beitrag Zum Tag der Aktie: Warum 14 Jahre der optimale Anlagehorizont sind erschien zuerst auf DividendenAdel.

Latest Blogs

» Börsenradio Live-Blick 2/9: DAX schwächer ...

» Börse-Inputs auf Spotify zu u.a. Jim Roger...

» Börsepeople im Podcast S14/18: Paul Pichler

» ATX-Trends: VIG, Strabag, CA Immo, Wienerb...

» SportWoche Podcast #124: Liam Ferguson, de...

» Österreich-Depots: Ultimo-Bilanz mit Addik...

» Börsegeschichte 30.8.: Warren Buffett (Bör...

» PIR-News: Zahlen von Warimpex, Strabag, Ne...

» Nachlese: Karin Bauer, LLB Aktien Österrei...

» Wiener Börse Party #727: Nächster Rekord-T...

Weitere Blogs von Christian W. Röhl

» Essen+Trinken: 1 Fonds + 3 Aktien | DSW Co...

Nestlé, PepsiCo, General Mills & Co: Nahrungsmittel- und Getränke-Hersteller ste...

» Aktien fürs Leben: Mein neuer Podcast mit ...

Aktien fürs Leben! Mit Capital-Chefredakteur Horst von Buttlar spreche ich künftig je...

» Indexmonitor 2021: Nur Sicherheit bringt V...

Willkommen in 2022 – nachdem im vergangenen Jahr an der Börse alles lief, außer...

» Jahresausklang 2021: Dankbarkeit, Videos u...

Am Ende des Jahres mal innehalten und Bilanz ziehen. Und dabei bleibt vor allem ein Gefühl:...

» Inflation: Rationale Strategien statt Glas...

Zum Jahresende nochmal Aufklärungsarbeit rund um das Thema Inflation. In einem dreistü...