Luxus-Aktien: Je exklusiver, umso dividendenstärker (Christian W. Röhl)

Fünfstellige Preise für eine Handtasche, auf die man bisweilen sogar jahrelang warten muss, sofern man überhaupt eine kaufen darf: Die „Birkin Bag“ ist das wohl begehrteste Accessoire unserer Zeit – und zugleich ein grandioses Investment. Das zumindest behauptet der Online-Marktplatz Baghunter, der (wie auch immer) herausgefunden haben will, dass die legendäre Handtasche aus dem Hause Hermès in den letzten 35 Jahren einen durchschnittlichen Wertzuwachs von knapp 15% p.a. verzeichnen konnte.

Hermès: Aktie schlägt Birkin-Bag

Aber es geht noch besser – nämlich mit der Aktie von Hermès. Die ist zwar erst seit Juni 1993 börsennotiert, doch seitdem hat der Kurs sich mehr als versiebzigfacht, woraus sich inklusive reinvestierter Dividenden eine Rendite von 21,5% p.a. errechnet. Kein Wunder, wenn man die Gewinnspannen der Luxus-Legende betrachtet: Im Geschäftsjahr 2015 etwa konnte Hermès aus 4,84 Mrd. Euro Umsatz eine Rohmarge von 66% und 1,74 Mrd. Euro operatives Ergebnis ziehen.

Daran lässt das nach wie vor von den Nachfahren des 1801 in Krefeld geborenen Firmengründers Thierry Hermès beherrschte Unternehmen die Aktionäre in bestmöglicher Form teilhaben. Seit 23 Jahren zahlt Hermès Dividende – und zwar jedes Jahr ein bisschen mehr, im Schnitt 17,4% p.a. zuzüglich gelegentlicher Boni. Auch die Ausschüttungsquote liegt mit 56% nah am Optimum, das wir (im Einklang mit der Empfehlung der DSW Deutsche Schutzgemeinschaft für Wertpapierbesitz) bei „halbe/halbe“ sehen. Doch diese Qualität hat ihren Preis: Nachdem die Aktie, die seit Januar auch Bestandteil unseres DividendenAdel Eurozone 10 Portfolios ist, in diesem Jahr schon wieder rund 23% zulegen konnte, liegt die Dividendenrendite nur noch knapp über der Ein-Prozent-Marke.

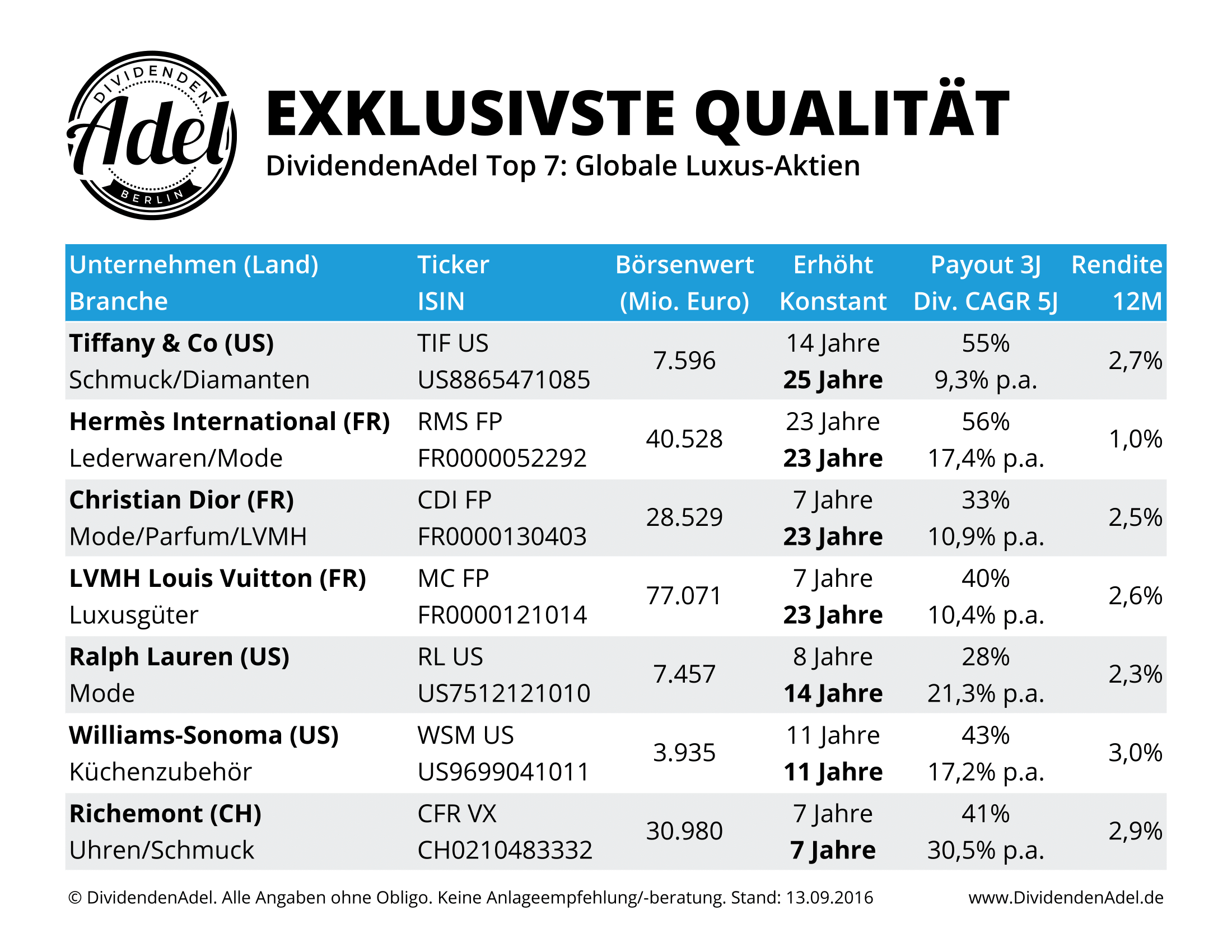

Doch zum Glück ist Hermès ja nicht die einzige Highend-Marke, die ihren Anteilseignern eine luxuriöse Bescherung gönnt, wie unsere aktuelle „DividendenAdel Top 7“-Selektion beweist. Mit von der Partie ist auch LVMH. Neben Louis Vuitton-Gepäck, Moet-Chandon Champagner und Hennessy-Cognac bündelt das Konglomerat eine ganze Armada von Luxus-Brands aus unterschiedlichsten Segmenten – darunter die Modelinien Fendi und Marc Jacobs, das traditionsreiche Parfumhaus Guerlain, die Schmuck-Boutique Bulgari, die edlen Perlweine der Witwe Cliquot oder die Whiskey-Klassiker Ardbeg und Glenmorangie.

LVMH: Luxus-Fonds, gemanagt vom reichsten Franzosen

Mit dieser extrem breiten Streuung ist LVMH fast schon ein Luxus-Fonds – nur eben mit Bernard Arnault als Manager, der mit einem Vermögen von 34,6 Mrd. US-Dollar immerhin halb so reich ist wie Warren Buffet. Und in puncto aufeinanderfolgende Anhebungen kommt zwar kein Luxus-Label an Hermès heran. Die 23 Jahre ohne Dividendensenkung, die für LVMH zu Buche stehen, können sich aber ebenfalls sehen lassen, genauso wie neun Anhebungen in den letzten zehn Jahren. Dazu bietet das Unternehmen mit den vier edlen Buchstaben trotz niedrigerer Ausschüttungsquote die mit 2,5% deutlich höhere Rendite. Dasselbe gilt fast logischerweise auch für Christian Dior, denn in der Firma steckt nicht nur das gleichnamige Modelabel, sondern vor allem der 40,9%-ige Arnault-Anteil an LVMH.

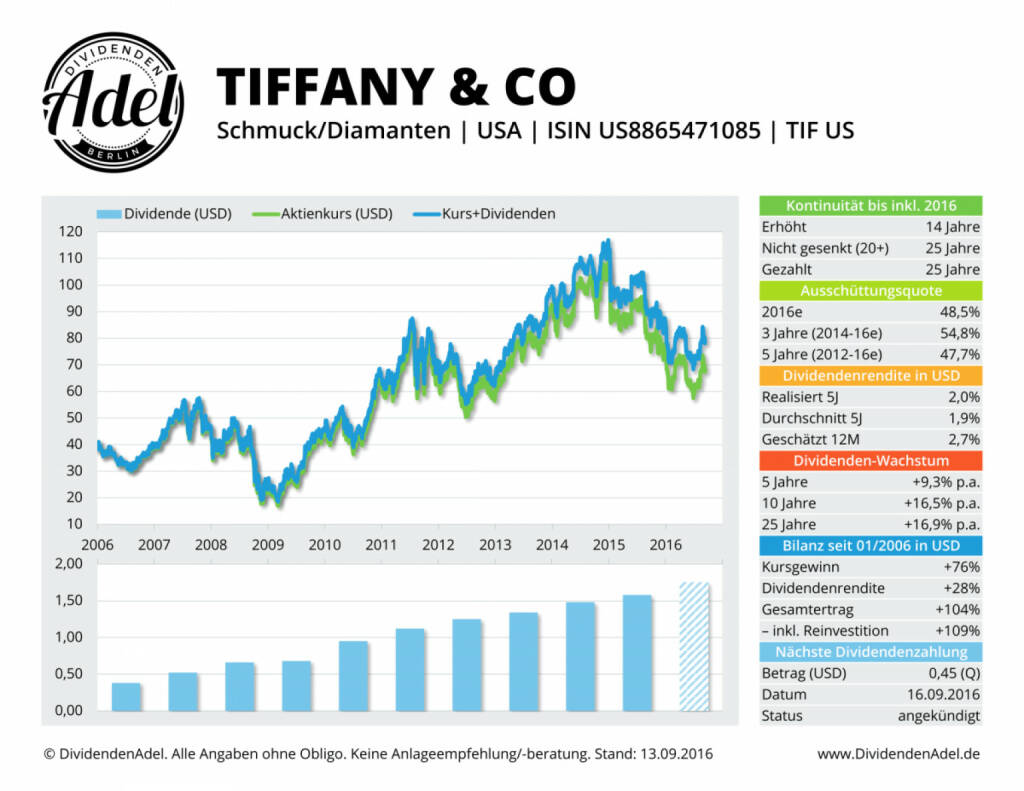

Tiffany & Co: In 25 Jahren die Dividende nie gesenkt

Luxus-Investoren werden allerdings nicht nur in Frankreich fündig. Auch die USA haben einiges zu bieten. Insbesondere der Edel-Juwelier Tiffany & Co. lässt neben Frauen- auch Investoren-Herzen höher schlagen. Ein volles Vierteljahrhundert ohne Dividendenkürzung schafft nämlich sonst niemand in der Branche. Auch Ralph Lauren verfügt über ein klares Alleinstellungsmerkmal: Die vor allem durch den Polo-Spieler im Preppy-Style weltbekannt gewordene Marke ist der einzige reinrassige Modeschöpfer in unserer Selektion. Williams-Sonoma, mit 3,1% der Rendite-Renner des Septetts, bietet derweil Luxus der ganz anderen Art – das Unternehmen produziert und vertreibt Küchenzubehör, wobei für eine Pfanne auch schnell mal 300 US-Dollar und mehr fällig werden können.

Am Tropf der Finanzmärkte: Richemont illustriert Kurzfrist-Risiken

Am Ende der Liste zeigt Richemont, wo die Risiken beim Luxus-Investment liegen. Natürlich hat es aus Anlegersicht einen besonderen Charme, wenn Konsumenten kaum preissensitiv sind. Wer sich einen Chronographen von IWC, Jaeger-LeCoultre oder Vacheron Constantin leisten will, wird seine Entscheidung nicht davon abhängig machen, ob die Uhr nun zehn Prozent teurer oder billiger ist – und langfristig wird sich diese „Pricing Power“ auch in überproportionalen Margen, Dividenden und Wertsteigerungen niederschlagen, sofern ein Label nur exklusiv genug ist.

Kurzfristig hängen die Highend-Marken jedoch am Puls der Konjunktur und der Finanzmärkte. Wenn die Stimmung mies ist, treten sogar „die Reichen“ kürzer – und weil die Kostenbasis vieler Luxus-Firmen zwar eher niedrig, aber auch wenig variabel ist, können schon vergleichsweise geringfügige Umsatzeinbußen zu drastischen Gewinnrückgängen führen. So geschehen bei Richemont im Zuge der Finanzkrise, als die Erlöse um rund 10% fielen, das Ergebnis aber um zwei Drittel einbrach und der Uhren-Konzern die Dividende von 1,24 auf 0,30 Schweizer Franken senken musste. Immerhin, seit dem Sündenfall 2009 stehen nun schon wieder sieben Anhebungen hintereinander zu Buche.

Der Beitrag Luxus-Aktien: Je exklusiver, umso dividendenstärker erschien zuerst auf DividendenAdel.

Latest Blogs

» LinkedIn-NL: Mit meinen Offline-Kabarettis...

» Börse-Inputs auf Spotify zu u.a. VIG Verdo...

» ATX-Trends: RBI, Polytec, VIG, Uniqa ....

» Börsegeschichte 15.12.: RHI Magnesita (Bör...

» Nachlese: Roland Meier, shadowmap.org, VIG...

» PIR-News: Research zu VIG, RBI, Polytec, N...

» Wiener Börse Party #1055: ATX weiter stark...

» Wiener Börse zu Mittag fester: Frequentis,...

» Börsepeople im Podcast S22/13: Roland Meier

» Börse-Inputs auf Spotify zu u.a. VIG vs. U...

Weitere Blogs von Christian W. Röhl

» Essen+Trinken: 1 Fonds + 3 Aktien | DSW Co...

Nestlé, PepsiCo, General Mills & Co: Nahrungsmittel- und Getränke-Hersteller ste...

» Aktien fürs Leben: Mein neuer Podcast mit ...

Aktien fürs Leben! Mit Capital-Chefredakteur Horst von Buttlar spreche ich künftig je...

» Indexmonitor 2021: Nur Sicherheit bringt V...

Willkommen in 2022 – nachdem im vergangenen Jahr an der Börse alles lief, außer...

» Jahresausklang 2021: Dankbarkeit, Videos u...

Am Ende des Jahres mal innehalten und Bilanz ziehen. Und dabei bleibt vor allem ein Gefühl:...

» Inflation: Rationale Strategien statt Glas...

Zum Jahresende nochmal Aufklärungsarbeit rund um das Thema Inflation. In einem dreistü...