Binder+Co: Bear Case (Daniel Koinegg)

Ähnlich wie bei der Schoeller Bleckmann oder zur Do&Co AG gestalte ich auch bei der Binder+Co AG einen „Bear Case“. Diese Übung hat den Sinn, dass man sich möglichst viele Dinge vor Augen führt, die dem Geschäft des Unternehmens schaden und einen gänzlichen oder zumindest einen teilweisen dauerhaften Kapitalverlust herbeiführen können.

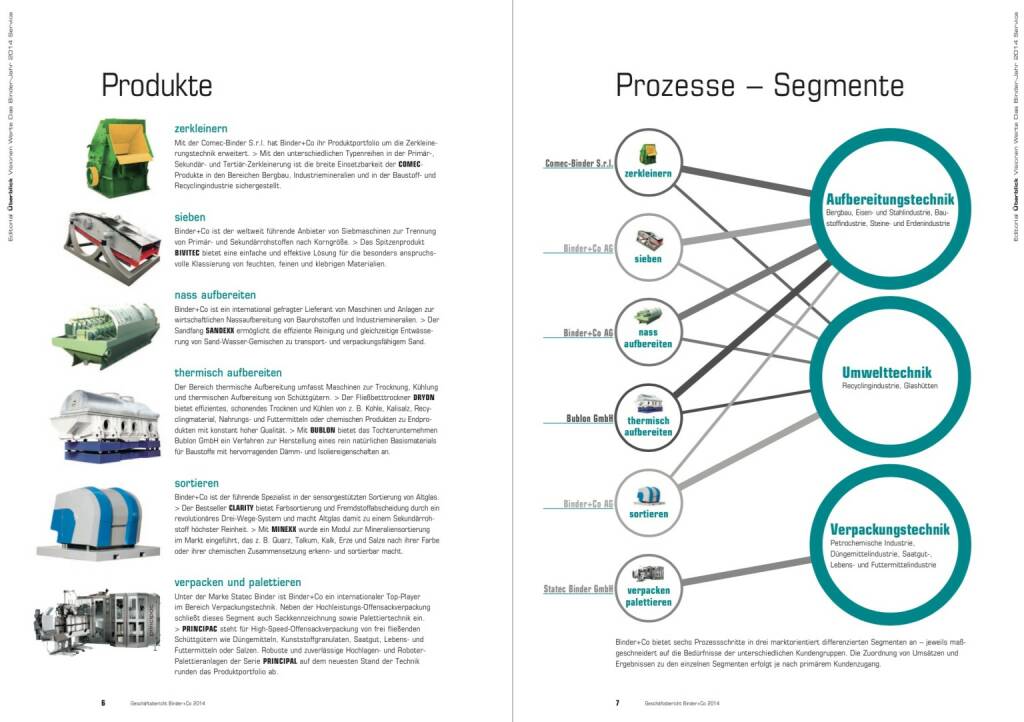

- Ein offensichtliches Problem wäre die Veränderung grundlegender Nachfrage- und Verbrauchsmuster bei wichtigen Branchen, die Binder beliefert. Eine elementare Änderung beispielsweise im Kohlebergbau (z.B. durch die fortschreitende Energiewende) hätte unmittelbare negative Effekte auf Binder. Wesentliche Änderungen bei der Tierfütterung oder in der Düngemittelindustrie hätten negative Auswirkungen auf die momentane „Perle“ der Binder, nämlich das Segment Verpackungstechnik.

- Überhaupt ist der Verlust der Technologieführerschaft als Risiko zu nennen, wenngleich die Preissetzungsmacht aus diesem Status wahrscheinlich ohnehin nicht groß zu sein scheint. Zumindest würde aber spätestens dann eine vorzeitige Abschreibung der aktivierten Entwicklungskosten erfolgen müssen, sodass sich wesentliche Bilanzkennzahlen verschlechtern würden.

- Die Produktionskapazität in Wuqing ist angemietet. Wenn die Gesellschaft dort erst einmal profitabel ist und dann der Mietvertrag aus irgendeinem Grund nicht verlängerbar ist, hätte das negative Auswirkungen.

- Ein größerer Auftrag könnte aus dem Verschulden von Binder schief gehen und die daraus resultierenden Gewährleistungsansprüche könnten die ohnehin schon belastete Finanzierungssituation weiter verschlechtern, sodass die Kapitalbeschaffung verteuert wird.

- Generell ist bei Unternehmen mit verhältnismäßig hoher Verschuldung das Zinsänderungsrisiko immer ein Thema.

- Ein zu langes Festhalten an den derzeit unprofitablen Auslandstöchtern Comec und Binder Machinery wäre ebenfalls negativ zu werten, wenn dort weiterhin Geld verbrannt wird und diese von anderen Segmenten gestützt werden, anstatt die Reißleine zu ziehen.

- Das derzeit beste Segment, die Verpackungstechnik mit Statec-Binder, ist ein Unternehmen mit wesentlichen Minderheitsinteressen. Man ist ja nur zu >50% beteiligt. Streitigkeiten mit dem anderen Gesellschafter könnten die Profitabilität dort beeinträchtigen.

Diese Liste wird bei Bedarf im Laufe der Coverage der Binder+Co AG im Bargain Magazine noch laufend erweitert.

Weitere interessante Themen im Bargain Magazine:

Zeige alle bisherigen Beiträge zu Binder+Co

The post Binder+Co: Bear Case appeared first on Bargain.

Latest Blogs

» SportWoche Podcast #136: Formelaustria You...

» Wiener Börse Party #787: Kurstreibendes Ma...

» Österreich-Depots: Etwas fester (Depot Kom...

» Börsegeschichte 22.11.: Libro, EVN (Börse ...

» Börsenradio Live-Blick 22/11: DAX leichter...

» PIR-News: News zu Verbund, Research zu Por...

» Nachlese: Fazit Magnus Brunner, dazu Senat...

» Börsepeople im Podcast S16/01: Hannes Frech

» ATX-Trends: Verbund, Pierer Mobility, Uniq...

» Börse Social Depot Trading Kommentar (Depo...

Weitere Blogs von Daniel Koinegg

» SW Umwelttechnik: Beschlussvorschlag einge...

Am 4. Mai 2017 findet für die SW Umwelttechnik die jährliche Hauptversammlung statt. D...

» SW Umwelttechnik: Ist ein KGV von unter 5 ...

Disclaimer: Ich weise ausdrücklich darauf hin, dass ich Aktionär der in diesem Artike...

» SW Umwelttechnik: Geschichte und Geschäfts...

Wie in dem im Januar dieses Jahres gestarteten Aufruf angesprochen möchte ich im Rahmen ein...

» Veränderungen im Muster-Portfolio von Barg...

Es hat ein paar kleine Veränderungen im Musterportfolio gegeben, über die hier kurz be...

» Aufruf an den Streubesitz der SW Umwelttec...

Ich habe vor einiger Zeit in einem Quickcheck für das Bargain Magazine den österreichi...