ATX-Trends: UBM, Strabag, Porr, Addiko, Frequentis ....

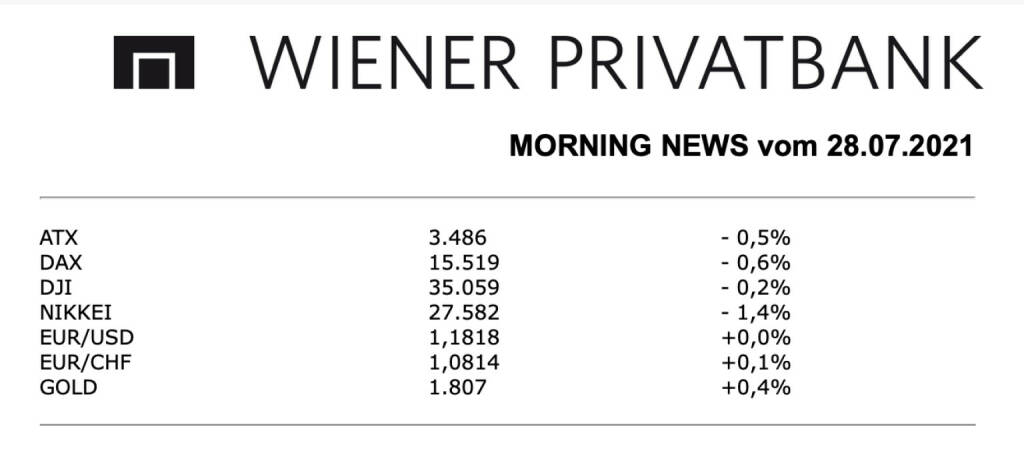

Auch für die Wiener Börse ging es gestern nach unten, das Minus für den ATX fiel mit 0,5% im Vergleich zu den großen europäischen Börsen relativ moderat aus. Auch am heimischen Markt kam Belastung von den schwachen Vorgaben aus China, für Unsicherheit an den dortigen Börsen sorgten die jüngsten regulierenden Eingriffe der Aufsichtsbehörden in die Finanzmärkte und einzelne Branchen, die am Nachmittag gemeldeten US-Wirtschaftsdaten wirkten sich hingegen nicht deutlich aus. Unternehmensnachrichten gab es nur vereinzelt, auch Analystenstimmen waren gestern Mangelware. Warburg Research erhöhte das Kursziel für UBM Development von 48,5 Euro auf 50,3 Euro und bestätigte die Kaufempfehlung, damit reagierten die Analysten auf den jüngsten Zukauf des österreichischen Immobilienentwicklers, in der Vorwoche war der Kauf eines 6.500 Quadratmeter großen Grundstücks samt Bestandsgebäuden im Münchner Stadtviertel Moosach gemeldet worden, die Aktie musst gestern dennoch um 0,5% nachgeben. Unterschiedlich war die Entwicklung bei den beiden Bauunternehmen, die Strabag konnte sich um 0,3% verbessern, Porr musste 2,6% nachgeben, in einem aktuellen Ranking des Beratungsunternehmens Deloitte der weltgrößten Baukonzerne ist Strabag um 2 Plätze auf Platz 20 aufgerückt, Porr ist in der Studie um 4 Plätze auf Platz 51 aufgestiegen. Die Entwicklung bei den großen heimischen Banken fiel gemischt aus, die Bawag konnte einen weiteren Anstieg von 0,5% erzielen, die Erste Group hingegen musste 1,3% nachgeben, für die Raiffeisen ging es um 0,3% nach oben. Die kleinere Addiko Bank war sehr gut nachgefragt und konnte um 2,5% vorrücken. Weiterhin sehr volatil bleibt der Kurs bei Frequentis, gestern war der Softwareanbieter für Luftleitsysteme wieder der schwächste Wert des Handels mit einer Abgabe von 3,6%. Unter Druck bleibt Zumtobel, für den Leuchtenhersteller ging es um 1,9% nach unten, und auch FACC zählte zu den Verlierern, der Luftfahrtzulieferer endete mit einem Minus von 1,7%. Einen sehr starken Tag hatte Marinomed, das Biotechnologieunternehmen konnte sich mit einem beeindruckenden Zuwachs von 6,2% an die Spitze der Kurstabelle setzen, auch Palfinger war stark gesucht, für den Kranhersteller gab es eine Verbesserung von 3,2%. Des Weiteren zählte Semperit zu den deutlichen Gewinnern, der Gummikonzern erzielte einen Anstieg von 2,0%.

Voller Spannung und Erwartungen fieberten Investoren dieser Woche der Veröffentlichung des diesjährigen Quartalsberichts Q2/2021 des österreichischen Öl- und Gasunternehmen OMV entgegen. Folgend dieser Veröffentlichung stiegen die Konzernumsatzerlöse im Vergleich zu Q2/20 im diesjährigen Quartal Q2/21 deutlich um 132% auf EUR 7.266 Mio. Dies ist insbesondere auf die zusätzlichen Umsatzerlöse infolge der Vollkonsolidierung von Borealis sowie auf höhere Marktpreise und Verkaufsvolumina zurückzuführen. Das CCS Operative Ergebnis vor Sondereffekten verbesserte sich um EUR 1.154 Mio von EUR 145 Mio auf ein Rekordergebnis von EUR 1.299 Mio. Das Operative Ergebnis vor Sondereffekten von Exploration & Production wuchs auf EUR 498 Mio (Q2/20: EUR –152 Mio), während sich das CCS Operative Ergebnis vor Sondereffekten von Refining & Marketing auf EUR 181 Mio verringerte (Q2/20: EUR 231 Mio). Im Bereich Chemicals & Materials stieg das Operative Ergebnis vor Sondereffekten deutlich auf EUR 647 Mio (Q2/20: EUR 78 Mio). Der CCS Periodenüberschuss vor Sondereffekten stieg auf EUR 853 Mio (Q2/20: EUR 124 Mio). Der den Aktionären des Mutterunternehmens zuzurechnende CCS Periodenüberschuss vor Sondereffekten lag bei EUR 643 Mio (Q2/20: EUR 65 Mio). In Q2/21 wurden Netto-Sondereffekte in Höhe von EUR –127 Mio verzeichnet (Q2/20: EUR –12 Mio), die sich hauptsächlich aus der Bewertung nicht realisierter Rohstoffderivate, Abschreibungen und Rückstellungen ergaben. In Q2/21 summierten sich die CCS Effekte auf EUR 66 Mio. Das Operative Konzernergebnis erhöhte sich deutlich auf EUR 1.238 Mio (Q2/20: EUR 63 Mio). Der Cashflow aus der Betriebstätigkeit exklusive Net-Working-Capital-Positionen erhöhte sich in Q2/21 deutlich auf EUR 1.725 Mio (Q2/20: EUR 431 Mio), was hauptsächlich auf ein verbessertes Marktumfeld sowie den Beitrag von Borealis zurückzuführen ist. Der organische freie Cashflow vor Dividenden betrug EUR 948 Mio (Q2/20: EUR 120 Mio). Die OMV erwartet für 2021 einen durchschnittlichen Brent-Rohölpreis zwischen USD 65/bbl und USD 70/bbl (vorherige Prognose: zwischen USD 60/bbl und USD 65/bbl; 2020: USD 42/bbl). Der durchschnittlich realisierte Gaspreis wird für 2021 oberhalb von EUR 12/MWh erwartet (vorherige Prognose: oberhalb von EUR 11/MWh; 2020: EUR 8,9/MWh). Die OMV erwartet für das Jahr 2021 im Segment Exploration & Production eine Gesamtproduktion von rund 480 kboe/d (2020: 463 kboe/d), abhängig von der Sicherheitslage in Libyen und durch Regierungen auferlegten Produktionskürzungen. Während man im Segment Refining & Marketing von einer Raffinerie-Referenzmarge auf dem Niveau des Vorjahres ausgeht (vorherige Prognose: über dem Niveau von 2020; 2020: USD 2,4/bbl), prognostiziert die OMV für dieses Jahr in den europäischen OMV Märkten einen Anstieg bei Kraftstoff- und sonstigen Verkaufsmengen im Vergleich zu 2020 (2020: 15,5 Mio t). Während man im Segment von einer konstanten Ethylen-Referenzmarge in Europa auf dem Niveau des Vorjahres ausgeht (2020: EUR 435/t), erwartet sich die OMV in diesem Jahr einen Anstieg in der europäischen Propylen Referenzmarge (vorherige Prognose: auf dem Niveau von 2020; 2020:EUR 364/t). Des Weiteren rechnet die OMV in diesem Jahr mit einer signifikanten Verbesserung in der europäischen Polyethylen-Referenzmarge (2020: EUR 350/t) als auch in der Polypropylen-Referenzmarge (2020: EUR 413/t). Die Verkaufsmenge Polyethylen exklusive JVs wird 2021 voraussichtlich über dem Vorjahresniveau liegen (vorherige Prognose: leicht über 2020; 2020: 1,76 Mio t). Die Verkaufsmenge Polypropylen exklusive JVs wird nach aktueller Einschätzung über dem Vorjahresniveau erwartet (vorherige Prognose: auf dem Niveau von 2020; 2020: 2,12 Mio t).

Q2/21: Umsatz: € 7.266 Mio. (7.153e); CCS operatives Ergebnis (vor Sondereffekten): € 1.299 Mio. (1.209e); CCS Periodenüberschuss (vor Sondereffekten): € 853 Mio. (Q2/20: € 124 Mio).

Latest Blogs

» Österreich-Depots: November-Bilanz (Depot ...

» Börsegeschichte 29.11.: Bitte wieder so wi...

» PIR-News: Zahlen von Immofinanz und Warimp...

» Nachlese: Barrique de Beurse, Socgen, KTM,...

» Wiener Börse Party #792: ATX zum Ultimo et...

» Börse-Inputs auf Spotify zu u.a. Beamten-L...

» ATX-Trends: Porr, CA Immo, UBM, S Immo, wi...

» Börsepeople im Podcast S16/04: Susanne Bauer

» Österreich-Depots: Etwas fester (Depot Kom...

» Börsegeschichte 28.11.: conwert, Porr (Bör...

Weitere Blogs von Mario Tunkowitsch

» ATX-Trends: Porr, CA Immo, UBM, S Immo, wi...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat gestern Donnerstag mit Ku...

» ATX-Trends: CA Immo, Pierer Mobility, AMAG...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat gestern Mittwoch nachgeg...

» ATX-Trends: VIG, KTM, Verbund ...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat am Dienstag etwas an Bode...

» ATX-Trends: Pierer Mobility, Wienerberger,...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat am Montag mit freundliche...

» ATX-Trends: RBI, Bawag, Erste Group, Piere...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat am Freitag gut behauptet...