ATX-Trends: ams, Andritz, OMV, RBI, Wienerberger, Zumtobel ...

Nach der Verschnaufpause zum Wochenstart gaben gestern die europäischen Aktienmärkte wieder Gas und konnten deutliche Zugewinne erzielen. Alle wichtigen Indices beendeten den Tag mit deutlich höheren Notierungen, wieder einmal tonangebend war der Footsie, die Londoner Börse schloss mit einem Aufschlag von 2,0%. Neben einigen positiven Unternehmensnachrichten sorgten ab dem Nachmittag weiter steigende Kurse an der Wall Street für gute Stimmung. Die anhaltende Konjunkturschwäche in der Eurozone steckten die Anleger gleichmütig weg, da für den Fall einer weiteren wirtschaftlichen Verschlechterung auf eine entsprechende Anpassung der Geldpolitik durch die EZB gesetzt wird. Bei den Sektoren gab es fast nur Gewinner, an der Spitze lagen die Konsumgüter und die Bauindustrie mit Zuwächsen von jeweils 2,3.

Bei der letzteren Branche glänzte unter anderem LafargeHolcim mit einem Plus von 3,0%, hier wird auf den Verkauf weiterer Geschäftsteile, beispielsweise in Indonesien, gehofft. Aber auch Hochtief konnte sich um 2,4% verbessern, gute Ergebnisse der australischen Tochter Cimic führten zu diesem Anstieg. Ebenfalls deutlich im Plus waren die Öl- und Gaskonzerne, hier war BP das Zugpferd wo es nach starken Quartalszahlen zu einer Verbesserung um 5,2% kam. Einziger Verlierer im freundlichen Marktumfeld war der Index der Immobilienunternehmen, der moderat nachgab. Merck in Deutschland hat endlich einen Partner für ein wichtiges Forschungsprojekt gewonnen, der deutsche Pharmakonzern wird bei der Immunonkologie künftig mit GlaxoSmithKline zusammenarbeiten und konnte auf Grund dieser Meldung 2,6% Zuwachs erzielen. Wirecard setzte die Erholung fort und eroberte gestern mit einem Plus von 5,9% die Spitzenposition im DAX . Salzgitter brach nach einer enttäuschenden Gewinnprognose um 8,7% ein, verstärkend wirkte, dass JPMorgan riet, die Aktie des Stahlherstellers zu untergewichten. Das österreichische Unternehmen ams enttäuschte mit seinen Ergebnissen, der Halbleiterhersteller konnte sich zwar von den Tagestiefstständen deutlich erholen, dennoch stand am Tagesende ein Abschlag von 6,9% an der Börse in Zürich zu Buche.

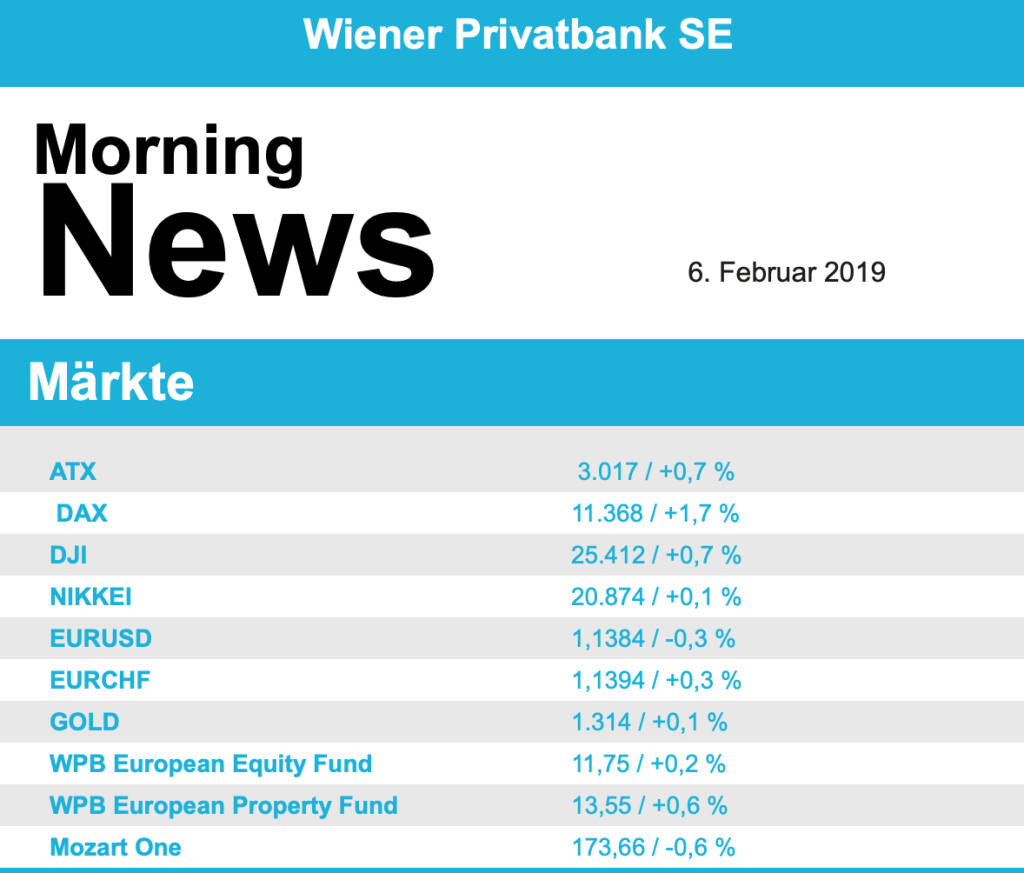

Auch die österreichische Börse präsentierte sich durchaus freundlich, der ATX konnte den Handel mit einer 0,7% festeren Notierung beenden. Unterstützung für das heimische Börsenbarometer kam vor allem von den Bankentiteln, die von der europaweiten Sektorstärke profitierten. Die Erste Group konnte 2,3% zulegen, Raiffeisen Bank International schloss im Vorfeld der Zahlenpräsentation mit einem Aufschlag von 1,0%, die Bawag konnte hier nicht ganz mithalten, erreichte aber immerhin noch ein Plus von 0,5%. Auch bei OMV warteten die Anleger auf die Ergebnisse, gestern konnte sich der Titel leicht um 0,3% steigern. Bei Schoeller-Bleckmann reagierte nach wie vor die Vorsicht, es gab ein bescheidenes Plus von 0,2%. Strabag teilte mit, dass der Baukonzern einen Teilabschnitt einer Autobahn in Tschechien errichten wird. Der Auftragswert liegt bei umgerechnet rund 132 Millionen Euro, der Titel konnte sich gestern um 1,2% verbessern. Porr hingegen konnte aus der europaweiten Sektorstärke keinen Profit schlagen und schloss 1,7% schwächer. Gescheitert ist der Erholungsversuch bei voestalpine , nach klaren Zuwächsen im frühen Handel mussten diese wieder abgegeben werden und der Titel ging schliesslich unverändert aus dem Handel. Dagegen konnte Andritz gestern die Gunst der Investoren auf sich ziehen und um 1,6% anziehen. AT&S litt unter den schwachen Ergebnissen von ams und war mit einem Minus von 2,9% gestern der schwächste Wert in Wien. Gesucht waren unter anderem Wienerberger und Zumtobel mit Zuwächsen von 0,9% beziehungsweise 1,0%. Einen weiteren schlechten Tag hatte Palfinger , auch gestern musste der Kranhersteller ein deutliches Minus von 2,7% hinnehmen. Weiter volatil bleibt der Handel in Semperit , gestern ging es für den Gummihersteller wieder einmal 2,3% nach Süden.

Fortgesetzt haben die Börsen in den USA ihre Erholung, auch gestern konnten alle drei großen Indices mit Zuwächsen schliessen. Damit trotzten sie dem weiter ungelösten Handelsstreit zwischen den Vereinigten Staaten und China sowie einem möglichen erneuten Teilstillstand der US-Regierungsgeschäfte. Im Fokus standen weiter Unternehmenszahlen. Die Zahlen der Google-Mutter Alphabet wurden letztendlich doch positiv bewertet, der Gewinn hatte zugenommen, allerdings waren die Ausgaben noch stärker gestiegen, in Summe bewerteten das die Anleger mit einem Plus von 0,9%. Der Festplattenhersteller Seagate konnte hingegen nicht begeistern, vor allem der Ausblick enttäuschte, nach einem sehr volatilen Beginn schloss der Titel mit einem Minus von 0,9%. Auf positives Echo stiessen die Zahlen von Estee Lauder, der Kosmetikkonzern konnte dank guter Asiengeschäfte seinen Ausblick anheben und wurde dafür mit einem Kurssprung von 11,6% belohnt. Auch der Medienkonzern Viacom erfreute die Anleger mit einem überraschend starken Quartal und konnte 3,0% zulegen.

Weiter abgeben mussten gestern die Ölpreise, Brent schloss 0,9% schwächer, für WTI gab es einen Tagesverlust von 1,7%, Gold konnte in einem ruhigen Handel leicht zulegen und wurde gegen Ende des Tages bei rund 1.315 US-Dollar gehandelt. Der Euro gab auf Grund der mäßigen Konjunkturdaten in Europa leicht gegen den US-Dollar nach, am Abend war den Investoren die Gemeinschaftswährung rund 1,14 US-Dollar wert.

Die europäischen Börsen sind etwas schwächer indiziert. In Asien schliessen die Börsen wenig verändert. Von der Makroseite ist es heute ruhig. Von der Unternehmensseite berichteten bereits RBI und OMV ihre Geschäftszahlen.

UNTERNEHMENSNACHRICHTEN

OMV

Das heimische Öl- und Gasunternehmen OMV hat heute seine Zahlen für das Q4/18 sowie für das Geschäftsjahr 18 präsentiert. Der Umsatz konnte im vierten Quartal im Vergleich zum Vorjahr um 35% auf €6.640 Mrd. und im GJ 2018 um 13% auf 22,9 Mrd. gesteigert werden. Der starke Anstieg im Q4 ist im Wesentlichen auf höhere Öl-, Gas- und Produktpreise sowie höhere Verkaufsvolumina zurückzuführen. Das operative Ergebnis erhöhte sich im vierten Quartal deutlich um 99% von €631 Mio. auf €1.259 Mio. Ursächlich für den Anstieg war insbesondere das deutlich bessere Upstream-Ergebnis von €578 Mio. (Q4/17: €344 Mio.) als Folge einer signifikant verbesserten operativen Performance von €139 Mio. Diese ist im Wesentlichen auf höhere Verkaufsmengen in Russland und den Vereinigten Arabischen Emiraten zurückzuführen. Der Periodenüberschuss konnte im Q4 ebenfalls deutlich um 95% auf €608 Mio. und im GJ 18 um 231% auf €1.438 Mio. gesteigert werden. Im vierten Quartal wurden Netto-Sondereffekte in Höhe von €273 Mio. verzeichnet welche sich hauptsächlich aus temporären Hedging-Effekten und der Bewertung nicht realisierter Rohstoffderivate ergaben. Für das Jahr 2019 erwartet die OMV einen durchschnittlichen Brent-Rohölpreis von USD 65/bbl. Die organischen Investitionen sollen sich im Jahr 2019 voraussichtlich auf rund €2,3 Mrd. belaufen.

Q4/18: Umsatz: €6.640 Mio. (5.768e); operatives Ergebnis: €1.259 Mio. (951,2e); Periodenüberschuss (den Aktionären des Mutterunternehmens zurechenbar): €608 Mio. (464,4e)

RBI

RBI veröffentlichte heute die vorläufigen Geschäftszahlen für 2018. Das Konzernergebnis erhöhte sich um 14% auf €1270 Mio., einschließlich der negativen Sondereffekte in Höhe von €159 Mio. und €120 Mio.. Das Konzernergebnis für das 4. Quartal erreichte €98 Mio., was unter dem vom Unternehmen erstellten Analystenkonsens von €197 Mio. lag. Die ganzjährigen Risikokosten verbesserten sich um €146 Mio. im Jahresvergleich, während die Neubildungsquote 0,21% beträgt. Das KostenErtrags-Verhältnis verbesserte sich von 59,1% im Vorjahr auf 57,5%. Die Quote notleidender Kredite (NPL Ratio) sank um 186 Basispunkte auf 3,8% (ggü. 5,7% im Vorjahr). Der Vorstand wird der Hauptversammlung vorschlagen, eine Dividende von €0,93/Aktie zu zahlen, was eine Erhöhung von 50% im Jahresvergleich bedeutet. Dies ergäbe eine maximale Ausschüttungssumme von €306 Mio. bzw. eine Ausschüttungsquote von 24%. Der vollständige RBI-Geschäftsbericht 2018 einschließlich Ausblicks wird am 13. März 2019 veröffentlicht.

Latest Blogs

» Wiener Börse Party #1099: Wiener Börse zum...

» Österreich-Depots: All-time-High (Depot Ko...

» Börsegeschichte 20.2.: Extremes zu Porr un...

» Nachlese: Ulrike Farnik, David Aichinger, ...

» Upgrade für FACC, Austro-Roadshow in Madri...

» Börse-Inputs auf Spotify zu u.a. David Aic...

» Börsepeople im Podcast S23/17: Ulrike Farnik

» ATX-Trends: Strabag, AT&S, Lenzing ...

» SportWoche Podcast: Liverpool – Die Geschi...

Weitere Blogs von Mario Tunkowitsch

» ATX-Trends: Strabag, AT&S, Lenzing ...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat gestern Donnerstag im Min...

» ATX-Trends: wienerberger, Uniqa, Frequenti...

Aus den Morning News der Wiener Privatbank: " Der Wiener Aktienmarkt hat gestern Mittwoch sehr ...

» ATX-Trends: Agrana, Porr, Strabag ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Dienstag mi...

» ATX-Trends: Strabag, Porr, AT&S, DO & CO ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern zum Wochena...

» ATX-Trends: Erste Group, Verbund, DO & CO,...

Aus den Morning News der Wiener Privatbank: "Am Wiener Aktienmarkt hat sich der jüngste R&u...