ATX-Trends: Porr, Palfinger, OMV, Strabag, FACC...

Die zunehmenden Sorgen um die Weltwirtschaft haben am Freitag eine weitere Erholung der europäischen Aktienmärkte verhindert. Spielverderber war zunächst einmal China, wo die Daten zum Einzelhandel und zur Industrieproduktion für den November schwächer als erwartet ausfielen. Ein zusätzlicher Dämpfer kam aus Europa wo der Einkaufsmanagerindex deutlich abgesunken war. Aus Peking kam im Laufe des Vormittags die Meldung, dass die hohen Sonderabgaben auf Importe von in den USA gefertigten Autos und Autoteilen für drei Monate ausgesetzt werden sollen. Diese Nachricht konnte den Optimismus aber nur wenig beflügeln. So beendete der EuroStoxx 50 den Handel mit einem Abschlag von 0,6%, konnte aber auf Wochensicht ein Plus von mehr als 1,0% behaupten. Vom Aussetzen der chinesischen Zölle konnten die europäischen Autobauer nur wenig profitieren, der Sektor war mit einem Minus von 1,3% der schwächste in Europa. Allerdings konnten beispielsweise die deutschen Autobauer die anfangs kräftigen Verluste im Tagesverlauf reduzieren, BMW konnte sogar ein Plus von 0,1% in den Handelsschluss bringen. Die Reise- und Freizeitunternehmen führten mit einem Plus von 0,3% das Branchentableau an, hier halfen vor allem die weiter sinkenden Ölpreise. LVMH kündigte die milliardenschwere Übernahme der Hotelkette Belmond an, der Sinn dieser Transaktion ausserhalb des eigentlichen Kerngeschäftes wurde anscheinend von vielen Investoren hinterfragt und der Titel gab 1,5% ab. Beim Schweizer Solarzulieferer Meyer Burger übertrumpfte ein gewonnener Großauftrag die Kürzung für die Ziele der operativen Marge, der Titel konnte 21,1% in die Höhe springen.

An makroökonomischen Daten werden heute Inflationsdaten in der gesamten Eurozone veröffentlicht, morgen folgt der IFO Index für Deutschland und am Freitag folgen dann noch das Konsumentenvertrauen innerhalb der Eurozone und das BIP-Wachstum in Frankreich.

Mit dem letzten Tick drehte der ATX ins Plus und konnte 0,1% höher schliessen. Die Anleger in Wien liessen sich von den schwachen Konjunkturdaten und der schlechten Stimmung in Europa anstecken, der Optimismus kam spät zurück. Es waren vor allem drei Kursschwergewichte, die dem österreichischen Börsenbarometer einen besseren Verlauf als den anderen europäischen Indices bescherte. Die Erste Group legte um 1,8% zu, Raiffeisen zog um 1,3% an und auch die OMV erzielte ein Plus von 1,1%. Stärkster Wert im ATX war FACC mit einem Kursplus von 2,1%, stärkster Wert im prime market war Strabag , hier durften sich die Anleger über ein Plus von 2,2% freuen. Porr hingegen musste 3,8% abgeben. Bei Schoeller-Bleckmann war die Erholung nur von kurzer Dauer, am Freitag setze es wieder ein deutliches Minus von 5,7%. Bawag kauft den deutschen Leasing-Finanzierer BFL Leasing aus der deutschen Genossenschaftlichen Finanzgruppe. Zum Kaufpreis machte die BAWAG in ihrer Aussendung keine Angaben. Die Anleger reagierten auf diese Nachricht mit Zurückhaltung, die Aktie musste 1,2% tiefer als am Vortag schliessen. Einen deutlichen Abschlag gab es auch bei Palfinger , der Kranhersteller schloss mit einem Minus von 3,6%.

In den USA konnten besser als erwartet ausgefallene Wirtschaftsdaten die Sorgen um die weitere konjunkturelle Entwicklung der Weltwirtschaft nicht ausgleichen, auch die ersten Fortschritte bei der Deeskalation des Handelsstreites hinterliessen nur wenig Niederschlag bei den Indices. Dow Jones, S&P 500 und auch der NASDAQ 100 mussten den Tag alle mit deutlich tieferen Notierungen beenden. Interessanterweise konnten auch die Autohersteller nicht wirklich mit positiven Notierungen auf das Aussetzen der chinesischen Zölle reagieren, General Motors schloss nahezu unverändert mit einem leichten Abschlag, Ford verzeichnete ein Plus von 0,2%. Allerdings bescheinigte die Deutsche Bank beiden Titeln hohes Kurspotential, daher könnte es in diesem Sektor noch durchaus positive Entwicklungen geben. Merck gab den Ausbau seines Geschäftes mit Tiergesundheit bekannt und will dazu das französische Unternehmen Antelliq in bar kaufen und zusätzlich dessen Schulden zurückzahlen, diese in Summe 3,2Milliarden Dollar teure Transaktion stiess auf wenig Gegenliebe bei den Investoren und für die Aktie ging es 2,5% bergab. Noch stärker erwischte es Johnson & Johnson , nach einem kritischen Medienbericht zu den Inhaltsstoffen in Babypuder setzte es ein Minus von 10,0%. Bei Costco Wholesale wurden vor allem die zurückgegangenen Margen von den Investoren kritisch gesehen, der Titel rutschte um 8,6% ab. Adobe Systems konnte sowohl mit dem Gewinn als auch mit dem Umsatzausblick positiv überraschen, allerdings könnte der im September übernommen Marketingspezialist Marketo negative Auswirkungen auf das zukünftige Ergebnis haben, dadurch kam es trotz der guten Zahlen zu einem Abschlag von 7,3%.

Heute wird in den USA der Empire Manufacturing Index veröffentlich, morgen folgt die Zahl der Baubeginne, am Mittwoch dann die Zahl der verkauften Eigenheime, am Donnerstag die wöchentlichen Daten zum Arbeitsmarkt und der Index der Frühindikatoren und am Freitag BIP-Zahlen, Einnahmen und Ausgaben der privaten Haushalte und die Aufträge bei langlebigen Wirtschaftsgütern. Am Mittwoch wird auch die Fed ihre Zinsentscheidung bekanntgeben, eine Zinserhöhung wird mit einer Wahrscheinlichkeit von knapp unter 75% erwartet. Unternehmensergebnisse werden heute von Oracle und Redhat, morgen von Micron Technology und Fedex, am Mittwoch von General Mills und am Donnerstag noch von Walgreens Boots und Nike bekanntgegeben.

Öl musste wieder deutlich abgeben, Brent schloss mit einem Minus von 1,9%, WTI endete 2,6% schwächer. Gold endete nach einem ruhigen Handel leicht tiefer bei rund 1.238 US-Dollar. Der Euro musste zunächst gegen den US-Dollar deutlich abgeben, konnte sich aber gegen Ende des Handels wieder erholen und das Währungspaar wurde bei einem Wert von rund 1,13 gehandelt.

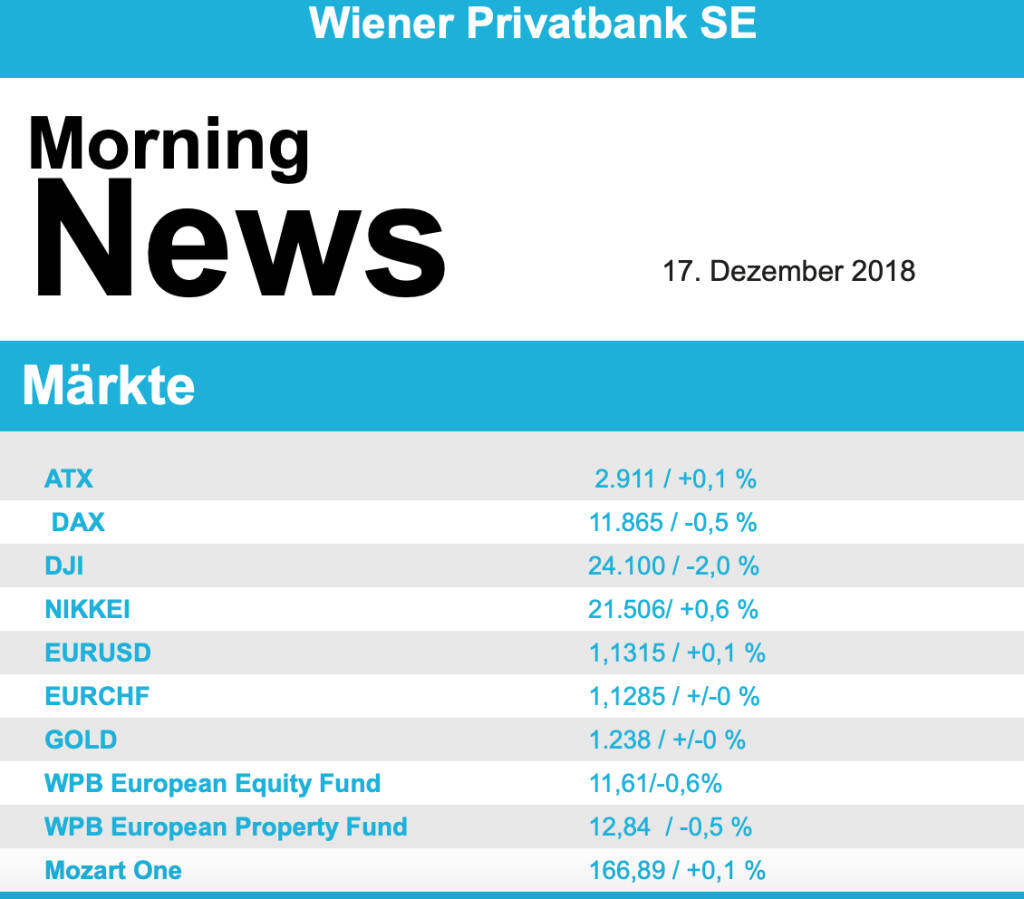

Die europ. Börsen sind leicht positiv indiziert. Die asiatischen Märkte schließen mehrheitlich im Plus. Von der Unternehmensseite ist es relativ ruhig. Von der Makroseite werden US-Daten veröffentlicht.

Latest Blogs

» Wiener Börse Party #1099: Wiener Börse zum...

» Österreich-Depots: All-time-High (Depot Ko...

» Börsegeschichte 20.2.: Extremes zu Porr un...

» Nachlese: Ulrike Farnik, David Aichinger, ...

» Upgrade für FACC, Austro-Roadshow in Madri...

» Börse-Inputs auf Spotify zu u.a. David Aic...

» Börsepeople im Podcast S23/17: Ulrike Farnik

» ATX-Trends: Strabag, AT&S, Lenzing ...

» SportWoche Podcast: Liverpool – Die Geschi...

Weitere Blogs von Mario Tunkowitsch

» ATX-Trends: Strabag, AT&S, Lenzing ...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat gestern Donnerstag im Min...

» ATX-Trends: wienerberger, Uniqa, Frequenti...

Aus den Morning News der Wiener Privatbank: " Der Wiener Aktienmarkt hat gestern Mittwoch sehr ...

» ATX-Trends: Agrana, Porr, Strabag ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Dienstag mi...

» ATX-Trends: Strabag, Porr, AT&S, DO & CO ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern zum Wochena...

» ATX-Trends: Erste Group, Verbund, DO & CO,...

Aus den Morning News der Wiener Privatbank: "Am Wiener Aktienmarkt hat sich der jüngste R&u...