ATX-Trends: OMV präsentiert das Trading Update (Mario Tunkowitsch, Wiener Privatbank)

- Zum Wochenausklang konnten die europäischen Börsen die Vortagsverluste großteils wieder ausgleichen und mit einem leichten Zuwachs schliessen. Allerdings überwog bei vielen Marktteilnehmern die Zurückhaltung, da ein großer Teil der Euphorie, die noch gegen Ende des Vorjahres geherrscht hatte, wieder verflogen ist. Im Mittelpunkt der Aufmerksamkeit standen unter anderem die Banken, die stark zulegen konnten. So schloss die Deutsche Bank beispielsweise den Tag mit einem Plus von 4%, aber auch die italienischen Banken konnten deutliche Tagesgewinne erzielen, Unicredit mit einem Plus von 3,4% und Banco Populare schloss 2,7% höher. Es gab aber nur wenig fundamentale Gründe für diese Erholung, einige Marktbeobachter erklärten dies einfach als Gegenreaktion auf die Verluste der Vortage. Des Weiteren waren die Automobilhersteller im Zentrum des Interesses. Nach Fiat Chrysler, das sich nach dem Einbruch des Vortages mit einem Plus von 4,6% etwas erholen konnte, ist nun Renault ins Visier der französischen Staatsanwaltschaft geraten. Auch hier wird Betrug mit Abgaswerten vorgeworfen, die Aktie verlor 3%.

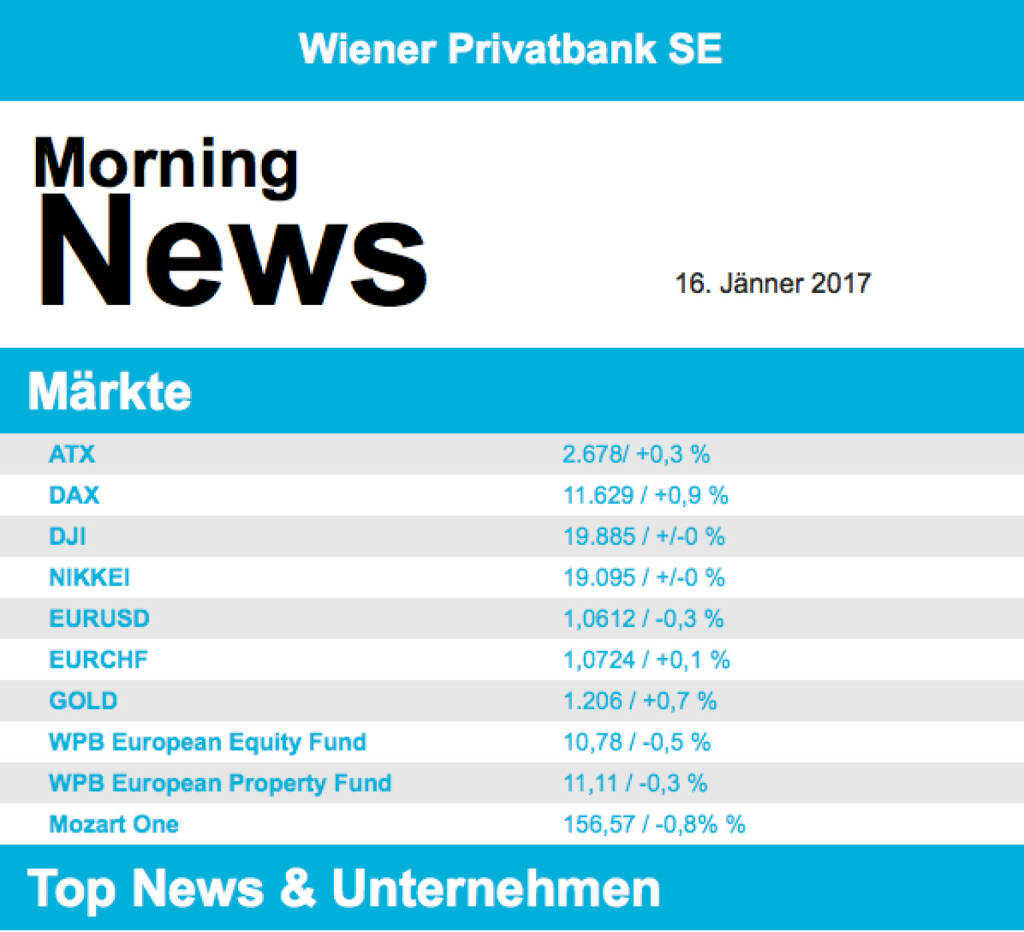

- Die Wiener Börse zeigte sich am Freitag leicht befestigt, am Ende stand ein Plus von knapp 0,3% zu Buche. Hier richtete sich fast die gesamte Aufmerksamkeit auf die Immofinanzaktie, auf die gut ein Drittel des gesamten Handelsvolumens im prime markte entfiel. Nach der Bekanntgabe der Emission einer Wandelschuldverschreibung verkauften viele Investoren, da auf Grund der Wandlung eine Verwässerung des bestehenden Eigenkapitals zu erwarten ist. Immofinanz beschloss den Tag mit einem Minus von knapp 6,6%. Zulegen konnten am Freitag Lenzing mit einem Plus von 4,3% sowie Agrana nach positiven Analystenkommentaren auf die Quartalszahlen mit einem Plus von 4,1%.

- Für die kommende Woche ist der Datenkalender eher dünn besetzt, Interesse gilt dem ZEW-Umfrage für Deutschland und der Eurozone (morgen) sowie natürlich der EZB-Sitzung am Donnerstag. An der Geldpolitik wird sich nichts ändern, interessant werden die Kommentare zur Verbesserung der makroökonomischen Situation sein. In den USA stehen weitere Quartalsergebnisse im Mittelpunkt, berichten werden unter anderem Morgan Stanley, Citigroup, IBM und General Electric . Makroökonomisch werden die Verbraucherpreiszahlen und die Industrieproduktion (beides Mittwoch) von Interesse sein.

- Die Börsen in den USA fanden zum Wochenausklang keine einheitliche Richtung, der Dow Jones verzeichnete leichte Abschläge, der S&P 500 konnte leicht zulegen. Die Erzeugerpreise stiegen im Rahmen der Erwartungen, die Verbraucher waren etwas zurückhaltender als erwartet und auch die Stimmung der Verbraucher blieb leichthinter den Schätzungen zurück. Drei Banken berichten mit uneinheitlicher Tendenz, JP Morgan übertraf mit Einnahmen und Gewinn die Erwartungen, Licht und Schatten gab es bei der Bank of America, der Gewinn lag höhere, die Einnahmen niedriger als erwartet. Und Wells Fargo meldete wieder Verluste, allerdings konnte die Vermögensverwaltungssparte deutlich besser abschneiden.

- Leicht nachgegeben haben am Freitag die Ölpreise, die keine weitere Unterstützung durch einen schwächeren Dollar erhielten. Gold handelte sehr volatil, überschritte die Marke von USD 1.200 und schloss schlussendlich mit einem leichten Gewinn von 0,2% bei USD 1.197,58. Und der Dollar zeigte sich stabilisiert und gegen den EUR mit nur geringen Veränderungen.

- Die europäischen Aktienmärkte sind vorbörslich leicht negativ indiziert. Die asiatischen Märkte schließen uneinheitlich. Von der Makroseite als auch Unternehmensseite ist es relativ ruhig.

UNTERNEHMEN

OMV

veröffentlichte heute Morgen das Trading Update für das Q4/16. Der Durchschnittliche Brent-Ölpreis lag im vierten Quartal mit USD49,3/bbl über dem Vorjahreswert von USD43,8/bbl, während der Gaspreis mit €17,6/MWh leicht unter dem Vorjahreswert lag. Die OMV konnte jedoch erwartungsgemäß ihr Produktionsmenge auf 315kboe/d steigern von 309kboe/d im Vorjahresquartal. Auch die Verkaufte Gasmenge konnte auf 28,7Mio. boe gesteigert werden nach 27,8Mio. boe im Vorjahr. Die Raffineriemarge sank zwar auf USD5,59/bbl von USD5,9/bbl im Vorjahr, ggü. dem dritten Quartal konnte sie jedoch deutlich verbessert werden. Die finanziellen Q4/16 Ergebnisse der Firma werden am 16. Februar veröffentlicht, im Vorfeld wurde jedoch der Ausblick bestätigt: Das bereinigte CCS EBIT wird weiterhin unter dem guten Wert des Q3/16 gesehen.

Latest Blogs

» Österreich-Depots: Etwas schwächer (Depot ...

» Börsegeschichte 17.2.: Extremes zu Erste G...

» Nachlese: David Aichinger Liverpool (audio...

» PIR-News: News zu BAWAG, AT&S (Christine P...

» Wiener Börse Party #1096: ATX leichter, Te...

» Wiener Börse zu Mittag etwas schwächer: Ag...

» ATX-Trends: Strabag, Porr, AT&S, DO & CO ...

» Österreich-Depots: Knapp unter High (Depot...

» Börsegeschichte 16.2.: Extremes zu Palfing...

Weitere Blogs von Mario Tunkowitsch

» ATX-Trends: Strabag, Porr, AT&S, DO & CO ...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern zum Wochena...

» ATX-Trends: Erste Group, Verbund, DO & CO,...

Aus den Morning News der Wiener Privatbank: "Am Wiener Aktienmarkt hat sich der jüngste R&u...

» ATX-Trends: DO & CO, Strabag, Verbund, AT&...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich am Donnerstag mit d...

» ATX-Trends: Bawag, Telekom Austria, voest...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Mittwoch na...

» ATX-Trends: RBI, Bawag, Lenzing, Mayr-Meln...

Aus den Morning News der Wiener Privatbank: "Der Wiener Aktienmarkt hat sich gestern Dienstag mi...