AT&S mit Spitzenwerten und weiteren Wachstumsaussichten

AT&S mit Spitzenwerten und weiteren Wachstumsaussichten

07.05.2018, 8039 Zeichen

07.05.2018

Zugemailt von / gefunden bei: AT&S (BSN-Hinweis: Lauftext im Original des Aussenders, Titel (immer) und Bebilderung (oft) durch boerse-social.com aus dem Fotoarchiv von photaq.com)

AT&S konnte das Geschäftsjahr 2017/18 eigenen Angaben zufolge mit "Spitzenwerten" abschließen. „AT&S hat 2017/18 Rekordwerte bei Umsatz und EBITDA erzielt. Unsere Investitionen der letzten Jahre tragen Früchte und die erfolgreich am Markt eingeführten Technologiegenerationen haben zum Wachstumbeigetragen“, sagte Andreas Gerstenmayer, CEO von AT&S.

Trotz des herausfordernden Markt- und Währungsumfelds konnte AT&S im Geschäftsjahr 2017/18 den Konzernumsatz um 21,7 % auf 991,8 Mio. € (Vorjahr: 814,9 Mio. €) steigern. Eine hohe Nachfrage in den Bereichen Automotive, Industrial, Medical sowie nach High-End Leiterplatten für mobile Endgeräte, insbesondere nach der neuen Technologiegenerationen mSAP und IC-Substrate trugen zum Umsatzwachstum bei. Negative Wechselkurseffekte, die auf die zunehmende Abschwächung des US-Dollar zurückzuführen waren, beeinflussten den Konzernumsatz in der Höhe von -46,8 Mio. €.

AT&S erzielte im Geschäftsjahr 2017/18 ein um 72,6 % höheres EBITDA von 226,0 Mio. € (Vorjahr: 130,9 Mio. €). Der Anstieg resultierte in erster Linie aus einer generell hohen operativen Leistung (Auslastung, Yield, Effizienz) sowie der erfolgreichen Einführung und schnellen Optimierung der neuen Technologiegeneration mSAP, bei der sich AT&S eine führende Marktposition erarbeiten konnte. Negative Wechselkurseffekte aus Translation und Bewertungseffekte beeinflussten das EBITDA mit -28,5 Mio. €. Die EBITDA-Marge erhöhte sich im Vergleich zum Vorjahr um 6,7 Prozentpunkte von 16,1 % auf 22,8 %.

Die quartalsweise Ergebnisbetrachtung zeigt, dass das Geschäftsjahr 2017/18 – vor allem im vierten Quartal – durch eine ausgeprägte, jedoch nicht unübliche Saisonalität gekennzeichnet war, dennoch konnte das Ergebnis in allen Quartalen die Vorjahreswerte übertreffen.

Die Abschreibungen in Höhe von 135,7 Mio. € (Vorjahr: 124,7 Mio. €) erhöhten sich vorwiegend aufgrund der zusätzlichen Linien im Werk Chongqing. Das EBIT stieg aufgrund der guten operativen Entwicklung und des vorteilhaften Produktmix auf 90,3 Mio. € (Vorjahr: 6,6 Mio. €). Die EBIT-Marge verbesserte sich analog auf 9,1 % (Vorjahr: 0,8 %).

Das Finanzergebnis verbesserte sich von -17,5 Mio. € auf -14,8 Mio. € und lag damit weiterhin auf niedrigem Niveau. Der Steueraufwand erhöhte sich in der Berichtsperiode ergebnisbedingt auf 19,0 Mio. € (Vorjahr: 12,0 Mio. €). Rückwirkendfür das Kalenderjahr 2017 erhielt AT&S (China) Company Limited den begünstigen Steuerstatus als „High and New- Technology Enterprise (HNTE)“.

Folglich konnte das Konzernjahresergebnis von -22,9 Mio. € im Vorjahr auf 56,5 Mio. € gesteigert werden. Das Ergebnis je Aktie verbesserte sich auf 1,38 € (Vorjahr: -0,59 €).

Bedingt durch die signifikanten Ergebnisverbesserungen in den chinesischen Werken konnte der Cashflow aus demErgebnis von 90,5 Mio. € auf 192,1 Mio. € gesteigert werden. Aufgrund des sehr guten operativen Entwicklung konnte AT&S sämtliche Investitionen in Sachanlagen aus dem laufenden Geschäft finanzieren.

Das Eigenkapital erhöhte sich auf 711,4 Mio. € (Vorjahr: 540,1 Mio. €). Der Anstieg resultiert aus dem Nettoerlös derplatzierten Hybridanleihe und dem positiven Konzernergebnis. Negativ beeinflusst wurde das Eigenkapital durch Währungsdifferenzen.

Die Nettoverschuldung verminderte sich aufgrund der Begebung der Hybridanleihe und eines starken Cashflows aus dem Ergebnis auf 209,2 Mio. € (Vorjahr: 380,6 Mio. €). Der Verschuldungsgrad sank somit auf 29,4 % und lag damit deutlich unter dem Vorjahresniveau von 70,5 %. Die Kennzahl Nettoverschuldung/EBITDA, die eine fiktive Entschuldungsdauer widerspiegelt, verbesserte sich von 2,9 Jahren auf 0,9 Jahren und lag damit deutlich unter dem internen Limit von 3,0 Jahren.

Segment Mobile Devices & Substrates mit signifikantem Umsatz- und Ergebniswachstum

Dank der erfolgreichen Einführung der neuen mSAP Technologie und der gesteigerten Ausbringung von IC-Substraten konnte der Segmentumsatz signifikant gesteigert werden. Zudem liefen die Standorte in Chongqing und Shanghai auf einem hohen Auslastungsniveau. Der Umsatz lag mit 738,9 Mio. € um 29,0 % über dem Wert des Vorjahres von 573,0Mio. €,wennauchvorallemdienegativeUS-Dollar-KursentwicklungdenUmsatzum46,7Mio.€minderte.

Das EBITDA des Segments lag mit 179,0 Mio. € über dem Vorjahreswert von 68,5 Mio. €. Der EBITDA-Anstieg resultierte aus der hohen Auslastung und der guten operativen Performance der Standorte in Shanghai und Chongqing. Belastet wurde das Ergebnis durch den anhaltenden Preisdruck für IC-Substrate, negative Wechselkursentwicklungen und höhere Rohstoffpreise. Die EBITDA-Marge des Segments Mobile Devices & Substrates lag mit 24,2 % deutlich über dem Vorjahreswert von 12,0 %

Segment Automotive, Industrial, Medical

Mit einem Umsatz von 364,9 Mio. € (Vorjahr: 351,5 Mio. €) konnte das Segment Automotive, Industrial, Medical seinenVorjahreswert um 3,8 % weiter steigern. Die positive Entwicklung konnte in allen Geschäftsbereichen erzielt werden und spiegelt die erfolgreiche Strategie als High-End-Anbieter wider. Das EBITDA reduzierte sich um 4,7 Mio. € auf 46,8 Mio.€ (Vorjahr: 51,5 Mio. €). Die EBITDA-Marge verringerte sich um 1,8 Prozentpunkte auf einen Wert von 12,8 % (Vorjahr: 14,6 %). Bereinigt man das Vorjahres-EBITDA um den darin enthaltenen Einmaleffekt (Auflösung derRestrukturierungsrückstellung von 7,2 Mio. €) hätte man einen Ergebnisanstieg von 2,5 Mio. € bzw. 5,6 %.

Mittelfriststrategie

AT&S setzt sich unter der Strategie „More than AT&S“ ehrgeizige Ziele. Mit einer klaren Fokussierung auf neue Verbindungslösungen durch die Kombination von bestehenden und neuen Technologien soll der Umsatz auf 1,5 Mrd. €erhöht werden.

Mit dem angestrebten 1,5 Mrd. € Umsatz, einer angestrebten EBITDA-Marge von 20 bis 25 % will AT&S den erfolgreich beschrittenen Weg des wertsteigernden Wachstums konsequent fortsetzen. „AT&S differenziert sich erfolgreich durchTechnologie, Qualität und Spezialisierung. Wir werden alles daransetzen, unsere führende Position hinsichtlich Technologie, Qualität und Ergebnis weiter auszubauen. In den bestehenden Segmenten wollen wir durch die Ausweitung des Leistungsportfolios wachsen – Stichwort „More than AT&S“ und das Geschäft mit innovativen Verbindungslösungen für elektrische, elektronische und mechanische Komponenten im Sinne der („All-in-One“)Integration immer leistungsfähigere Module mit immer mehr Funktionalität weiter forcieren. Aus der Kombination von zusätzlichen Services (wie Design und Test) und der Technologie-Toolbox können wir uns als Lösungsanbieter für komplexe Verbindungslösungen positionieren“, so Andreas Gerstenmayer, CEO der AT&S. Die Zielmarke von 1,5 Milliarden € würde ein durchschnittliches Umsatzwachstum von rund 9 % pro Jahr bedeuten, liegt damit deutlich über dem Branchenschnitt.

Ausblick für das Geschäftsjahr 2018/19

Die in der laufenden Periode geplanten Investitionen dienen schwerpunktmäßig der Technologieerweiterung und dem Kapazitätsaufbau von Hochfrequenz-Leiterplatten im Bereich autonomes Fahren an den bestehenden Standorten Nanjangud, Indien (nahe Bangalore) und Fehring, Österreich (Südoststeiermark). Für Erhaltungsinvestitionen und kleinere Technologie-Upgrades für das laufende Geschäft sind Investitionen in der Dimension von rund 70 bis 100 Mio. €geplant. Abhängig von der Marktentwicklung können sich die Investitionen in Kapazitäts- und Technologieerweiterungen um weitere 100 Mio. € erhöhen.

Für das Geschäftsjahr 2018/19 erwartet AT&S auf Basis eines stark saisonal geprägten ersten Quartals, eines stabilen Markt- und makroökonomischen Umfeldes sowie im Vergleich zum 31.03.2018 unveränderter Wechselkurse ein Umsatzwachstum von bis zu 6 %. Auf Basis eines weiterhin stabilen, optimalen Produktmix wird eine EBITDA-Marge in der Bandbreite von 20 - 23 % erwartet.

10985

ats_will_auch_im_aktuellen_jahr_umsatz_und_ebitda-marge_verbessern

Was noch interessant sein dürfte:

Nebenwerte-Blick: Semperit zieht zurück über 20 Euro

SportWoche Podcast #106: Persönliches Fail-Fazit VCM und Staatsmeisterin Carola Bendl-Tschiedel über Rekordlerin Julia Mayer

Bildnachweis

1.

AT&S, Leiterplatte

Aktien auf dem Radar:Immofinanz, Polytec Group, Marinomed Biotech, Flughafen Wien, Warimpex, Lenzing, AT&S, Strabag, Uniqa, Wienerberger, Pierer Mobility, ATX, ATX TR, VIG, Andritz, Erste Group, Semperit, Cleen Energy, Österreichische Post, Stadlauer Malzfabrik AG, Addiko Bank, Oberbank AG Stamm, Agrana, Amag, CA Immo, EVN, Kapsch TrafficCom, OMV, Telekom Austria, Siemens Energy, Intel.

Random Partner

Zumtobel

Die Zumtobel Gruppe ist ein international führender Anbieter ganzheitlicher Lichtlösungen. Seit über 50 Jahren entwickelt Zumtobel innovative und individuelle Lichtlösungen und bietet ein umfassendes Spektrum an hochwertigen Leuchten und Lichtsteuerungssystemen für unterschiedliche Anwendungsbereiche der Gebäudebeleuchtung

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A347X9 | |

| AT0000A39UT1 | |

| AT0000A2K9L8 |

- Wiener Börse Party 2024 in the Making, 27. April ...

- Wiener Börse Party 2024 in the Making, 26. April ...

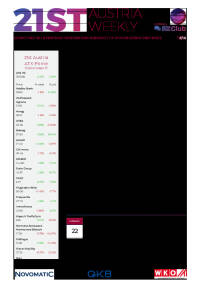

- 21st Austria weekly - Palfinger, Polytec (26/04/2...

- 21st Austria weekly - Strabag, S Immo (25/04/2024)

- 21st Austria weekly - Amag (24/04/2024)

- 21st Austria weekly - Erste Group, Strabag, Verbu...

Featured Partner Video

Börsepeople im Podcast S12/01: Michael Mitterhofer

1. Gast in Season 12 ist Michael Mitterhofer, CEO vom Season-Presenter Re:Guest. Das Südtiroler Unternehmen geht noch heuer an die Wiener Börse, dies ist für das Q4 mit der Rosinger Group kommunizi...

Books josefchladek.com

Bolnichka (Владислава Краснощока

2023

Moksop

Duelos y Quebrantos

2018

ediciones anómalas

India

2019

teNeues Verlag GmbH

Gregor Radonjič

Gregor Radonjič Andreas Gehrke

Andreas Gehrke Carlos Alba

Carlos Alba Jerker Andersson

Jerker Andersson Federico Renzaglia

Federico Renzaglia François Jonquet

François Jonquet