Der Bär ist los - stehen wir vor einem Bärenmarkt? (Michael Gredenberg)

Nachdem die Aktienmärkte im Sommer mit einigen Schwingungen eher seitwärts tendierten und sich nicht für eine Richtung entscheiden konnten, scheint jetzt der Trend für den Herbst klar: ein Bärenmarkt droht, was bedeutet: es geht nach unten.

Bärenmark

Das Börsejahr 2015 hat weltweit sehr gut begonnen. Das erste Halbjahr schlossen weltweit beinahe alle Aktienmärkte mit zweistelligen Zuwächsen ab. Nachher folgte in den Sommermonaten eine Phase der Seitwärtsbewegung in der sich die Märkte nicht entscheiden konnten in welche Richtung es weitergehen soll.

Seit der letzten Woche hat sich ein eindeutiger Trend auf allen Aktienmärkten abgezeichnet: Es geht nach unten.

Heute möchte ich untersuchen was die Ursachen für diese Stimmungswandlung sein könnten bzw. welche Märkte und Branchen am stärksten betroffen sind.

Außerdem versuche ich zu analysieren ob es fundamentale Gründe für den Ausverkauf gibt, oder ob es Chancen gibt die günstigen Preise an der Börse auszunutzen.

Die Entwicklung der weltweiten Aktienmärkte 2015

Das Jahr 2015 hat – für Aktien – gut begonnen. Weltweit stiegen die Kurse stark an und besonders Europa galt als großer Hoffnungsmarkt, nachdem in den USA angeblich die Aktien bereits zu teuer seien und der Konjunkturzyklus dort weiter voran geschritten ist: Die dortigen Unternehmen konnten sich bereits gut von der letzten Krise erholen, die Wirtschaft ist angesprungen und es wird sogar schon wieder über Zinserhöhungen durch die FED spekuliert.

In Europa – so meinte man – stehen wir noch vor dieser Erholung. Da an der Börse die Zukunft gehandelt wird empfahlen die meisten Analysten europäische Aktien, da hier die Erholung kurz bevor stehen sollte.

In Asien – besonders in China – stiegen die Aktien im ersten Halbjahr besonders stark an.

Darauf folgte zuerst in China eine kräftige Korrektur – die man fast schon als Crash bezeichnen kann. Gleichzeitig sorgte die Griechenland-Krise wiedereinmal für Unsicherheit. Die Kurse in den “westlichen” Ländern schwankten zwar, aber blieben relativ stabil. Das war der Sommer an den Börsen.

Seit August droht der Bärenmarkt

Seit Anfang August sieht es allerdings anders aus: Wie in der nachstehenden Tabelle zu sehen mussten alle Aktienmärkte weltweit mehr oder weniger große Verluste hinnehmen.

(Die Tabelle lässt sich übrigens nach Spalten sortieren)

| INDEX | Land | Region | KGV | KBV | KUV | GK-Rendite | Dividende % | Ertrag YTD | Ertrag seit 1.8. |

|---|---|---|---|---|---|---|---|---|---|

| Athex Composite Share Pr | Griechenland | EU | negativ | 0,55 | 0,36 | -0,70% | 2,63% | -22,09% | -20,27% |

| EGX 30 Index | Ägypten | Afrika | 16,00 | 1,19 | 1,43 | 1,65% | 2,19% | -18,61% | -12,44% |

| BIST 100 INDEX | Türkei | Europa/Asien | 10,09 | 1,26 | 0,97 | 2,11% | 3,34% | -11,42% | -7,65% |

| FTSE Bursa Malaysia KLCI | Malaysien | Asien | 15,67 | 1,76 | 2,46 | 2,03% | 3,58% | -8,93% | -8,29% |

| S&P BSE SENSEX INDEX | Indien | Asien | 21,64 | 2,86 | 2,32 | 2,71% | 1,35% | 0,63% | -2,65% |

| FTSE ST ALL SHARE INDEX | Singapur | Asien | 12,77 | 1,09 | 1,17 | 1,94% | 4,09% | -9,40% | -7,25% |

| WIG 20 | Polen | EU | 12,39 | 1,24 | 0,97 | 2,64% | 3,94% | -4,03% | -2,14% |

| S&P/TSX COMPOSITE INDEX | Kanada | Amerika | 19,92 | 1,71 | 1,55 | 0,91% | 3,21% | -6,23% | -6,79% |

| SWISS MARKET INDEX | Schweiz | Europa | 17,94 | 2,73 | 2,23 | 2,17% | 3,21% | 0,84% | -6,67% |

| DOW JONES INDUS. AVG | USA | Amerika | 14,34 | 2,85 | 1,64 | 3,44% | 2,58% | -6,12% | -6,64% |

| S&P 500 INDEX | USA | Amerika | 17,46 | 2,66 | 1,74 | 2,82% | 2,18% | -2,99% | -6,14% |

| FTSE 100 INDEX | Großbritanien | EU | 22,12 | 1,76 | 1,06 | 0,95% | 4,20% | -2,80% | -6,81% |

| MEXICO IPC INDEX | Mexico | Amerika | 28,95 | 2,71 | 1,51 | 2,37% | 1,58% | -1,19% | -5,62% |

| S&P/ASX 300 INDEX | Australien | Austraien | 19,21 | 1,85 | 1,78 | 1,48% | 4,97% | -0,06% | -7,81% |

| FTSE/JSE AFRICA TOP40 IX | Afrika | Afrika | 22,76 | 2,25 | 2,02 | 2,51% | 3,29% | 0,80% | -6,41% |

| KOSPI INDEX | Südkorea | Asien | 15,58 | 0,93 | 0,52 | 1,72% | 1,43% | -1,97% | -7,59% |

| PRAGUE STOCK EXCH INDEX | Tschechien | EU | 13,52 | 1,25 | 0,83 | 0,77% | 4,28% | 8,87% | -3,82% |

| BRAZIL IBOVESPA INDEX | Brasillien | Südamerika | 28,34 | 1,13 | 0,92 | 0,86% | 4,23% | -8,57% | -10,12% |

| Bloomberg GCC 200 Index | naher Osten | naher Osten | 13,94 | 1,66 | 2,87 | 2,59% | 4,36% | -1,37% | -8,26% |

| IBEX 35 INDEX | Spanien | EU | 19,71 | 1,41 | 1,22 | 0,96% | 5,64% | 2,53% | -8,01% |

| NASDAQ COMPOSITE INDEX | USA | Amerika | 26,67 | 3,32 | 2,16 | 4,13% | 1,30% | 0,22% | -8,10% |

| OBX STOCK INDEX | Norwegen | EU | 33,25 | 1,34 | 1,12 | 0,58% | 4,11% | 0,29% | -8,57% |

| OSE BENCHMARK INDEX | Norwegen | Europa | 27,00 | 1,40 | 1,10 | 0,83% | 4,10% | 1,67% | -8,34% |

| OMX STOCKHOLM 30 INDEX | Schweden | EU | 15,08 | 2,28 | 1,80 | 1,51% | 4,22% | 5,46% | -7,42% |

| BEL 20 INDEX | Belgien | EU | 21,33 | 1,41 | 0,87 | 1,06% | 3,69% | 7,48% | -8,57% |

| DAX INDEX | Deutschland | EU | 15,95 | 1,57 | 0,76 | 1,16% | 2,93% | 3,25% | -10,47% |

| Euro Stoxx 50 Pr | Europa | EU | 17,47 | 1,44 | 0,94 | 0,93% | 3,77% | 6,14% | -9,73% |

| AMSTERDAM MIDKAP INDEX | Niederlande | EU | 15,50 | 1,81 | 0,40 | 1,47% | 2,22% | 4,47% | -10,28% |

| TADAWUL ALL SHARE INDEX | Saudi Arabien | naher Osten | 16,84 | 1,87 | 2,84 | 2,76% | 3,36% | -1,47% | -11,83% |

| AUSTRIAN TRADED ATX INDX | Österreich | EU | 59,20 | 0,97 | 0,70 | 0,21% | 2,18% | 9,13% | -7,33% |

| HANG SENG INDEX | Hongkong | Asien | 9,68 | 1,20 | 1,70 | 1,81% | 3,68% | -2,73% | -8,87% |

| CAC 40 INDEX | Frankreich | EU | 20,53 | 1,46 | 0,92 | 0,92% | 3,31% | 11,21% | -8,89% |

| TEL AVIV 25 INDEX | Israel | naher Osten | 17,30 | 1,76 | 1,91 | 1,02% | 2,23% | 15,71% | -1,02% |

| TOPIX INDEX (TOKYO) | Japan | Asien | 16,35 | 1,32 | 0,78 | 1,41% | 1,71% | 12,87% | -5,21% |

| PSI 20 INDEX | Portugal | EU | negativ | 1,44 | 0,81 | 0,41% | 3,12% | 13,00% | -7,48% |

| MICEX INDEX | Russland | Osteuropa | 9,30 | 0,92 | 1,39 | 2,46% | 4,84% | 23,57% | -0,34% |

| FTSE MIB INDEX | Italien | EU | negativ | 1,12 | 0,64 | 0,07% | 3,01% | 16,89% | -7,61% |

| OMX COPENHAGEN 20 INDEX | Dänemark | Europa | 23,78 | 3,49 | 2,67 | 1,60% | 2,89% | 29,66% | -7,08% |

| BUDAPEST STOCK EXCH INDX | Ungarn | EU | 23,62 | 1,06 | 0,67 | 1,02% | 2,08% | 32,98% | -2,08% |

| CSI 300 INDEX | China | Asien | 15,15 | 2,12 | 1,53 | 1,82% | 1,83% | 3,07% | -5,90% |

wichtige Aktienindices - Entwicklung YTD und seit 1.8.2015

Sortiert man die Tabelle nach dem Ertrag seit 1.8. so sieht man, welche Börse die höchsten Verluste hinnehmen musste.

Die stärksten Verluste seit Anfang August musste Griechenland hinnehmen, was natürlich auch daran liegt, dass die griechische Börse über mehrere Wochen geschlossen blieb, was dem Vertrauen der Anleger nicht gerade zuträglich ist.

Griechenland ist aber definitiv nicht die Ursache für die schlechte Laune weltweit.

Ägypten und Saudi Arabien haben nach Griechenland die höchsten Verluste. Das liegt wohl am weiterhin starken Verfall des Ölpreises und an der Abhänigkeit der Unternehmen dieser Länder vom Rohölpreis.

Interessant ist aber, dass besonders Europäische Indices – allen voran der DAX – die Hitliste der größten Verluste von hier an anführen. Der DAX hat im August 10,47% verloren, der Eurostoxx 9,73%.

Der amerikanische S&P 500 kommt da fast mit einem blauen Auge davon: minus 6,14%

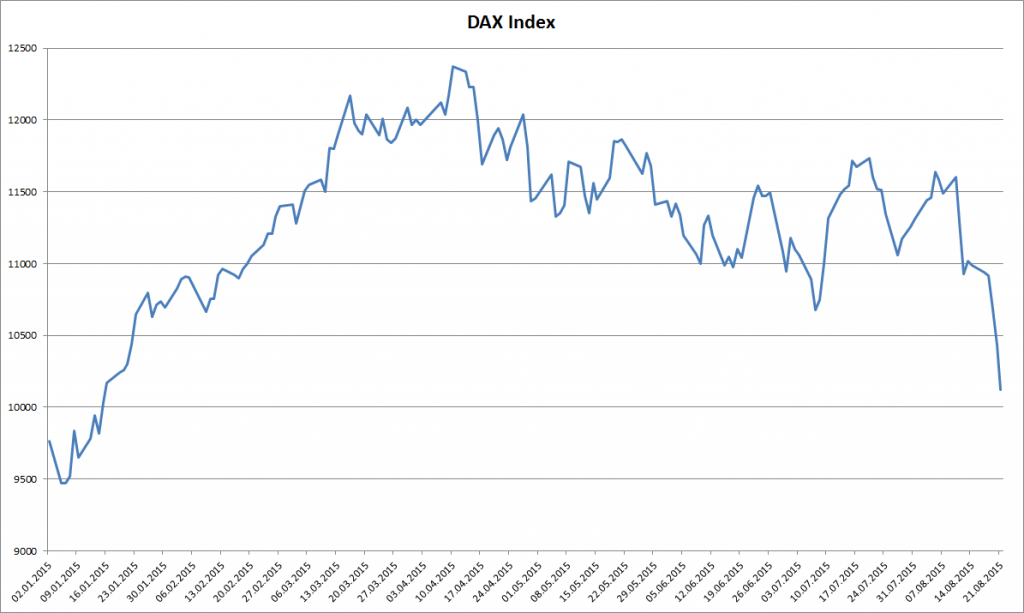

Insgesamt ist es aber fast schon beängstigend wie schnell sich diese Bewegung nach unten im Laufe des August beschleunigt hat: Zur Veranschaulichung ein Chart des DAX vom Jahr 2015:

Der deutsche Aktienindex DAX im Jahr 2015

Der deutsche Aktienindex DAX im Jahr 2015

Man sieht deutlich: Erst in den letzten 2 Wochen haben sich die Märkte für eine Richtung entschieden die sich immer mehr beschleunigt.

Auch zu erkennen ist aber – sowohl am DAX-Chart als auch in der Tabelle – viele Märkte sind YTD (year to date) noch immer im Plus. Selbst der DAX hat 2015 noch immer ein Plus von 3,25%.

An den Börsen gibt es halt nicht immer nur eine Richtung. Übertreibungen und Korrekturen sind völlig normal.

Doch handelt es sich jetzt nur um eine Korrektur oder kommt der Bärenmarkt?

Welche Branchen/Sparten sind am stärksten von den Kursverlusten betroffen?

Europa ist stärkter von den Kursverlusten betroffen als die USA. Selbst Asien (sogar China) musste im August nicht so viele Federn lassen.

Deshalb habe ich einmal 2 Tabellen angefertigt um aufzuzeigen welche Unternehmen im Eurostoxx 600 Index (für Gesamt-Europa) sowie im DAX-Index (für Deutschland) seit Anfang August am meisten Verluste hinnehmen mussten:

Eurostoxx 600:

| Eurostoxx 600 nach Branchen | Kurs seit 1.8. | KGV |

| Finanzwesen | -7,01% | 20,17 |

| Rohstoffe | -7,95% | 24,50 |

| Industrie | -7,50% | 21,65 |

| Technologie | -9,30% | 28,90 |

| Energie | -9,71% | 18,66 |

| Gesundheitswesen | -8,69% | 14,20 |

| Kommunikation | -7,83% | 7,15 |

| Basiskonsumgüter | -7,48% | 38,10 |

| Versorgung | -6,12% | 17,22 |

| Gebrauchsgüter | -6,70% | 27,42 |

Hier hat es die Technologie und die Energie Branche am stärksten erwischt: Bei der Energie-Branche ist es verständlich: Der sinkende Ölpreis drückt auf die Gewinnspannen und es ist fraglich wie es in Zukunft weitergeht. Ich würde deshalb nicht empfehlen Energie-Aktien im Depot zu halten.

Bei der Technologie hingehen verstehe ich die Entwicklung nicht ganz bzw. kann sie mir nicht erklären.

Technologie-Unternehmen können in der Regel durch Innovation gute Wachstumsraten erzielen. Sie sind deshalb oft höher bewertet als andere Unternehmen. Das könnte erklären wieso sie jetzt besonders stark verkauft werden.

Eine andere Erklärung könnte sein, dass der Markt Angst vor einer sinkenden Nachfrage aus China hat – da China ja Probleme mit seiner Wirtschaftsentwicklung hat.

Ich denke aber, dass es hier eventuell einzelne Schnäppchen geben könnte.

Generell hat der Technologie-Sektor seit Anfang August sehr gelitten. Das sieht man auch an der Entwicklung des amerikanischen NASDAQ-Index. Er hat deutlich höhere Verluste hinnehmen müssen als z.B. der S&P 500 oder der Dow Jones.

DAX:

| DAX nach Branchen | Kurs seit 1.8. | KGV |

| Rohstoffe | -11,01% | 37,14 |

| Finanzwesen | -11,09% | 21,59 |

| Versorgung | -18,51% | -0,88 |

| Gesundheitswesen | -10,93% | 27,60 |

| Gebrauchsgüter | -11,49% | 27,03 |

| Basiskonsumgüter | -12,42% | 28,74 |

| Industrie | -11,44% | 14,43 |

| Technologie | -10,08% | 20,72 |

| Kommunikation | -12,12% | 23,47 |

Im DAX haben besonders die Versorgen (RWE und E.ON) im letzten Monat stark Federn lassen müssen. Der Technologie-Sektor konnte sich hier interessanterweise am besten halten.

Nachdem der DAX nur aus 30 Unternehmen zusammengesetzt ist ist die Analyse aber nicht so repräsentativ wie die von Eurostoxx 600 oder S&P 500.

S&P 500:

| S&P 500 nach Branchen | Sparte | Kurs seit 1.8. | KGV |

| Rohstoffe | Rohstoffe | -4,02% | 24,21 |

| Finanzwesen | Finanzwesen | -4,92% | 22,37 |

| Kommunikation | Kommunikation | -9,85% | 21,16 |

| Technologie | Technologie | -6,72% | 19,44 |

| Industrie | Industrie | -4,55% | 18,51 |

| Energie | Energie | -6,08% | 15,06 |

| Basiskonsumgüter | Basiskonsumgüter | -4,39% | 22,77 |

| Gesundheitswesen | Gesundheitswesen | -5,73% | 31,80 |

| Gebrauchsgüter | Gebrauchsgüter | -4,15% | 20,56 |

| Versorgung | Versorgung | 0,91% | 21,57 |

Hier konnten sich sogar die Versorger am besten halten und sind sogar im August noch im Plus – während die selbe Sparte im DAX die größten Verluste hinnehmen musste.

Technologie und Energie haben aber – nach dem Kommunikationssektor – die größten Verluste. Bei der Energie gibt es – wie bereits erwähnt – eine Erklärung: Der niedrige Ölpreis.

Im Technologie-Sektor könnte es aber Kaufgelegenheiten geben. Er wurde meiner Ansicht nach zu hart bestraft.

Mögliche Ursachen für einen Bärenmarkt

China:

Als Erklärung für die derzeitigen Kursstürze liest man oft, dass China die Welt in eine Krise stürzen könnte.

Um ins Detail zu gehen müsste ich einen eigenen Artikel schreiben (was ich vielleicht auch noch tun werde): Ich denke aber nicht, dass eine sinkende Nachfrage aus China bereits ausreichen würde um eine flächendeckende (über alle Sparten verbreitete) Krise befürchten zu müssen. Es wäre auch paradox, wenn ein kommunistischer Staat in der Lage wäre die gesamte kapitalistische Welt aus den Angeln zu heben.

China ist für viele Unternehmen ein wichtiger Wachstumsmarkt – das ist richtig, aber kaum ein Unternehmen hat sich ausschließlich auf China konzentriert. Beispielsweise hat Apple etwa 12% seiner Umsätze in China. Selbst wenn sich diese Umsätze halbieren sollten, so brechen Apple insgesamt “nur” 6% seines Gesamtumsatzes weg. Das sollte für eine gut aufgestellte Firma wie Apple kein Problem sein.

Einen Flächenbrand der vergleichbar mit der Immobilienkrise 2008 in den USA ist kann ich in China nicht orten.

Zinsanstieg (in den USA):

Eine weitere Erklärung für den Stimmungsumschwung an den Börsen soll die Angst vor Zinserhöhungen besonders in den USA liefern.

Hierzu muss ich sagen, dass die Zinsen schon deutlich in die Höhe gehen müssten um ein Investment in Aktien als unattraktiv darzustellen. Eine Erhöhung des Leitzinssatzes von 0% auf 0,25% oder gar auf 0,5% wird da nicht ausreichen. Selbst wenn man langfristig 5% auf langfristig investiertes Geld bekommt so entspricht das immer noch einem KGV von 20 bei Aktien.

Persönlich werde ich bei KGVs von über 20 sowieso hellhörig und ich empfinde Aktien mit einem KGV von über 20 auch als teuer. Nur sehr gute Wachstumsaussichten rechtfertigen das.

Derzeit gibt es aber noch genug Aktien die mit geringeren KGVs gehandelt werden.

Überbewertung, Blasenbildung:

Eine weitere Erklärung bieten die starken Kursanstiege der letzen Jahre die sich im ersten Halbjahr 2015 noch beschleunigt haben. Von einer Überbewertung bei Aktien ist die Rede bzw. von einer Blasenbildung.

Es ist richtig, dass es immer schwieriger wird echt günstige Aktien zu finden. Viele erscheinen teuer bzw. fair bewertet sodass man keine große Chance auf zusätzliche Kursgewinne mehr sieht.

Aber von einer Blasenbildung kann man meiner Ansicht nach noch nicht Reden. Es gibt keine Schnäppchen mehr die man ohne viel Risiko kaufen kann, das stimmt. Aber von den Überbewertungen bei einer Blase kann man noch nicht sprechen. Anfang 2000 – als die Internet-Blase platzte – waren KGVs von 50 bis 100 üblich.

Fazit:

Die Börsen sind im ersten Halbjahr 2015 besonders gut gelaufen und erfahren deshalb jetzt eine starke Korrektur. Es gibt eben nicht nur eine Richtung an der Börse. Niemand kann sagen wie lange das noch weitergeht. Ich orte besonders im Technologie-Sektor jetzt Chancen zum Einstieg und werde das hier im Blog weiterverfolgen.

Der Beitrag Der Bär ist los – stehen wir vor einem Bärenmarkt? erschien zuerst auf Financeblog.

Latest Blogs

» Börse-Inputs auf Spotify zu u.a. MSCI Worl...

» ATX-Trends: Erste Group, Verbund, Palfinge...

» Börsepeople im Podcast S12/12: Klaus Raine...

» Wiener Börse Party 2024 in the Making, 27....

» Wiener Börse Party 2024 in the Making, 26....

» SportWoche Party 2024 in the Making, 26. A...

» Börse-Inputs auf Spotify zu Carola Bendl-T...

» SportWoche Podcast #106: Persönliches Fail...

» Börse-Inputs auf Spotify zu u.a. Invest St...

» BSN Spitout Wiener Börse: Palfinger dreht ...

Michael Gredenberg

Inode-Gründer. Heute u.a. passionierter Radfahrer und Finanzautor via financeblog.at.

Weitere Blogs von Michael Gredenberg

» Apple - Wird der Apfel faul? (Michael Gred...

Apple hat letzte Woche mit der Veröffentlichung der Ergebnisse des letzten Quartals (Fisk...

» Unternehmensgründer vs Manager - welche Ak...

Einige der größten Konzerneder Welt werden heute noch von ihren Gründern geleite...

» Tesla - eine Bewertung unter neuen Gesicht...

Tesla – der innovative Elektroautohersteller aus dem Silicon Valley – hat letzte W...

» Negative Zinsen - an Aktien führt kein Weg...

Letzten Donnerstag hat die EZB mit der Senkung des Leitzinssatzes im EUR-Raum auf Null sowie der...

» Korrelation und Kausalität (Michael Greden...

Korrelation misst den Zusammenhang zwischen mehreren Ereignissen wie z.B. auch der Entwicklung v...