Inflation und Deflation: Ursachen und Wirkung (Michael Gredenberg)

Der Feind des Sparers ist die Inflation. Der Feind der Wirtschaft ist die Deflation.

Heute möchte ich erklären was Inflation und Deflation überhaupt bedeuten, und welche Folgen eine Knappheit (Deflation) bzw. ein Überschuss (Inflation) an Geld haben kann.

Außerdem zeige ich die historische Entwicklung der Kaufkraft am Beispiel des US-Dollars seit 1789 – also seit 225 Jahren – damit quasi seit den Kinderschuhen des Kapitalismus.

Ich habe den US-Dollar als Beispiel genommen, da er fast die einzige Währung ist, die solange schon besteht (abgesehen vom britischen Pfund) und über die es auch seither Aufzeichnungen gibt. Die Daten habe ich auch diesmal wieder von Measuring Worth.

Was ist Inflation?

Inflation ist vereinfacht gesagt ein Überangebot an Geld. Wenn es von einem Gut zuviel Angebot und zu wenig Nachfrage gibt, dann sinkt der Preis von diesem Gut. Das gilt natürlich auch für den Wertmaßstab selbst: Das Geld. Gibt es zuviel Geld bzw. wird zuviel Geld “angeboten” so sinkt der Wert des Geldes. Der Fachbegriff dafür ist Inflation. Wenn also plötzlich viele Leute Geld anbieten für Ware, weil sie alle konsumieren möchten, dann steigt der Preis für die Ware, da die Ware knapp dann knapp wird, das dafür angebotene Geld aber nicht. Noch einfacher verständlich ist das an einem Beispiel: Ein Bäcker kann täglich 100 Brote produzieren und verkaufen. Solange auch etwa diese 100 Brote täglich nachgefragt werden wird der Preis stabil bleiben. Wenn nun aber plötzlich 200 Leute täglich bei diesem Bäcker Brote kaufen möchten, so wird er automatisch die Preise für die Brote erhöhen damit er seine 100 Brote die er maximal produzieren kann mit maximalem Ertrag verkaufen kann. Er wird den Preis so lange erhöhen bis wieder genau 100 Brote nachgefragt werden.

Je mehr Geld um Umlauf ist, desto größer also die Inflationsgefahr?

Das ist nicht unbedingt richtig. Inflation entsteht erst, wenn das Geld auch “angeboten” wird. Also erst dann wenn die Menschen willig sind es gegen Waren zu tauschen. Solange das Geld auf Sparkonten oder unter dem Kopfpolster ruht, kann es keine Inflation auslösen.

Das ist einer der größten Denkfehler der Befürworter einer Golddeckung – also einer Gold-gesicherten Währung.

Sie meinen, dass eine größere Geldmenge automatisch zu einer Entwertung des Geldes führen muss. Eine Golddeckung garantiert die Austauschbarkeit des Geldes in Gold und damit seine Knappheit.

Dadurch kann man allerdings durch Sparen und Horten von Geld das System zum Kippen bringen. Ich habe darüber bereits in einem Artikel über das Geldsystem berichtet.

Insgesamt ist eine leichte Inflation für die Wirtschaft gesünder als eine Deflation. Warum das so ist, dazu später.

Eine leichte Inflation zeigt den Menschen, dass Geld einfach ein Tauschmittel und kein Wertaufbewahrungsmittel ist. Und das ist meiner Ansicht nach einfach die Hauptaufgabe von Geld.

Wann kommt es zur Hyper-Inflation?

Die Gefahr einer Hyper-Inflation wird meistens gerade von Befürwortern einer Gold gedeckten Währung als Argument dafür gebracht, wie gefährlich unser heutiges Geldsystem ist. Von einer Hyper-Inflation spricht man bei monatlichen Inflationsraten von über 50%, also bei einem Kaufkraftverlust des Geldes von mehr als 13.000 % im Jahr. (Quelle: Wikipedia)

Ein bekanntes Beispiel einer Hyperinflation ist die Inflation in Deutschland (der damaligen Weimarer Republik) in den 1920er Jahren.

So hatten 10 Mark im Jänner des Jahres 1920 die selbe Kaufkraft wie 10 Milliarden (!) Markt im Oktober 1923

Nachher beschleunigte sich die Inflation sogar noch: Am 3. November 1923 waren es bereits 100 Milliarden Mark und nur 12 Tage später, am 15. November musste man schon 1000 Millarden Mark (also 1 Billion) in der Tasche haben um die selbe Kaufkraft von 10 Mark im Jahre 1920 zu haben. Das führt natürlich dazu, dass jeder sofort sein Geld “los” werden möchte und sich zusätzlich zur Geldmenge auch noch die Umlaufgeschwindigkeit erhöht.

Gehälter mussten täglich und später sogar stündlich ausbezahlt werden, damit die Arbeiter ihr Geld in der Mittagspause schnell ausgeben konnten bevor es an Wert verlor.

Die Konsequenz war natürlich eine Währungsreform.

Innerhalb von 3 Jahren verlor hatte die Mark also ihre Kaufkraft um den Faktor ein zu einer Billion eingebüßt.

Wie konnte das passieren?

Natürlich kann eine derartige Inflation nicht alleine durch eine schnellere Umlaufgeschwindigkeit des Geldes ausgelöst werden. Es muss einfach massiv mehr Geld in Umlauf gebracht werden. Und genau das passierte: Die Weimarer Republik konnte ihre Schulden und besonders die Reparationszahlungen aus dem ersten Weltkrieg nicht bezahlen und druckte einfach immer mehr Geld. Wirklich viel Geld. Sogar soviel, dass frisch gedruckte Banknoten öfters nicht in Umlauf gebracht werden konnten, weil sie zu geringe Beträge aufgedruckt hatten. (z.B. 10 Millionen statt 1 Milliarde). Der Staat konnte aber direkt Geld ausgeben soviel er wollte.

Im heutigen Geldsystem schließe ich deshalb die Gefahr einer derartigen Hyper-Inflation beinahe aus: Der einzige Auslöser einer derartigen Inflation kann nur ein Staat sein.

Der Staat kann das Geld nicht selbst ausgeben sondern muss es sich vorher wo anders ausborgen und entsprechend Zinsen dafür bezahlen. Borgt er direkt bei den Zentralbanken besteht natürlich dann die Gefahr einer starken Inflation wenn die Zentralbank “blind” an den Staat Geld vergibt. Sie kann schließlich soviel Geld erschaffen wie sie möchte und der Staat braucht nur zu “versprechen” es irgendwann zurück zu bezahlen. So funktionieren Staatsanleihen. Allerdings haben die Zentralbanken meist auch die Wahrung der Stabilität der Währung als Hauptaufgabe. Die EZB z.B. hat ein Inflationsziel von 2% pro Jahr. Steigt die Inflationsrate, steigen auch die Zinsen und somit der Wille eines Staats sich stärker zu verschulden.

Gefährlich wird es also dann, wenn eine Zentralbank politisch von einem Staat beeinflusst wird und – auch in Zeiten erhöhter Inflation – diesem Staat mit billigen Krediten versorgt.

Ich sehe diese Gefahr derzeit weder in Europa noch in den USA, wobei ich aber eine Inflation mit bis zu 10% pro Jahr in Zukunft nicht ausschließen würde.

Was ist Deflation?

Deflation ist das genaue Gegenteil der Inflation. Geld wird plötzlich knapp und die Preise für die Waren sinken dadurch. In meinem Beispiel mit dem Bäcker der 100 Brote täglich produzieren und verkaufen kann bedeutet das, dass immer weniger Leute Brot kaufen möchten und er deshalb den Preis reduzieren muss.

Das kann sogar so weit führen, dass er seine Brote lieber gar nicht verkauft bevor er zu starke Einbussen beim Preis hinnehmen muss.

Tatsächlich vernichteten während der Weltwirtschaftskrise in den 1930er Jahren viele Bauern ihre Ernte, bevor sie diese zu billig verkauften – um einen weiteren Preisverfall zu verhindern.

Auf der anderen Seite mussten viele Menschen verhungern, weil sie nichts zum Essen hatten.

Diese Menschen konnten sich ihre Nahrung nicht leisten, weil sie entweder immer weniger Lohn bekamen oder überhaupt ihre Arbeit verloren.

Während die Inflation besonders für die Besitzer von Geldvermögen (Sparer) schrecklich ist, so ist die Deflation eine Katastrophe für die gesamte Wirtschaft.

Der Geldumlauf konmt zum Erliegen, und damit die gesamte Tauschwirtschaft. Arbeitsplätze gehen deshalb verloren und Armut breitet sich aus – besonders bei denen die kein Geld auf der hohen Kante haben und auf ein Einkommen angewiesen sind.

Die Inflation ist also sozialer als die Deflation.

Das heutige Geldsystem ist deshalb sozial wesentlich besser als ein Goldstandard.

Die Entwicklung der Kaufkraft seit 1789

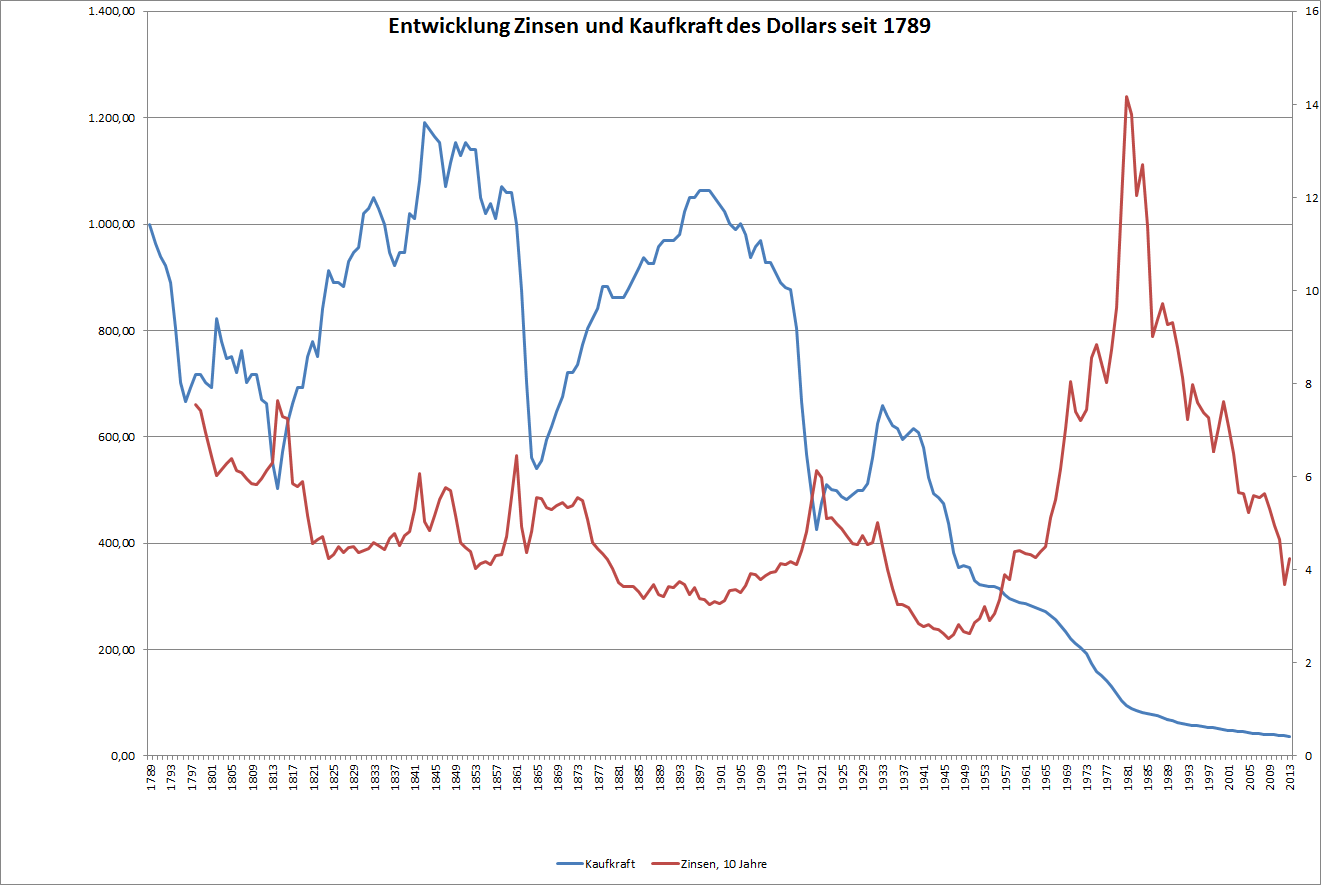

Entwicklung der Zinsen (auf 10 jährige Anleihen) und der Kaufkraft des US-Dollars seit 1789

Entwicklung der Zinsen (auf 10 jährige Anleihen) und der Kaufkraft des US-Dollars seit 1789

In dem Chart habe ich die Entwicklung der Kaufkraft des US-Dollars seit 1789 dargestellt.

Die blaue Linie stellt die Entwicklung der Kaufkraft von 1000 US-Dollar des jeweiligen Jahres, gemessen an der Kaufkraft von 1000 Dollar im Jahr 1789 dar.

Ein Wert über 1000 bedeutet also z.B.. daß die Kaufkraft im Vergleich zu 1789 gestiegen ist. Man kann mit dem “Wert” von 1000 Dollar von 1789 dann für mehr als 1000 Dollar Waren kaufen. Ein Wert von z.B. 1100 sagt aus, dass 1100 Dollar im jeweiligen Jahr die gleiche Kaufkraft haben wie 1000 Dollar im Jahr 1789. Die Ein geringerer Wert steht für einen Rückgang der Kaufkraft.

So kann man z.B. sehen, dass 1000 USD heute, soviel Kaufkraft haben wie USD 36,67 im Jahr 1789.

Die Kaufkraft ist also vor allem im 20. Jahrhundert stark zurückgegangen.

Die rote Linie zeigt die Entwicklung der Zinsen auf 10 jährige Staatsanleihen seit 1789.

Die Skala auf der linken Seite zeigt den Wert der Kaufkraft und die auf der rechten Seite die Höhe des Zinssatzes an.

Was sagt der Chart aus?

Zu Zeiten des Gold-Standards (bis 1933) waren die Preise langfristig zwar stabil, aber hatten wesentlich stärkere kurzfristige Ausschläge als heute. Inflation und Deflation lösten sich immer wieder relativ heftig ab. So ist z.B. die erste große Weltwirtschaftskrise (Beginn 1857) in dem Chart gut zu erkennen. Die Folge war eine jahrelange – fast Jahrzehnte lange – deflationäre Phase.

Die letzte gravierende – auf dem Chart deutlich zu sehende – Deflation im Dollar gab es während der Weltwirtschaftskrise die im Oktober 1929 begann und sich in den 1930er Jahren verschlimmerte. Seit dem Ende des zweiten Weltkrieges gab es keine schlimmere Deflation mehr, allerdings in den 1970er Jahren bis in die 1980er Jahre hinein eine beschleunigte Inflation – nicht zuletzt aufgrund der beiden Ölkrisen.

insgesamt kann man aber sagen, dass die Entwicklung von Inflation und Deflation und damit die Vorhersagbarkeit der Kaufkraft insgesamt seit den letzten 50-60 Jahren relativ stabil war – im Vergleich zu den Jahren davor.

Das konnte erreicht werden durch eine aggressive Zinspolitik der amerikanischen Zentralbank (FED). In Inflations-Zeiten (speziell in den 1980er Jahre) wurde der Leitzinssatz extrem erhöht um die Inflation einzudämmen).

Man sieht also, dass die FED durchaus gewillt war die Stabilität des Dollars zu verteidigen als die Inflation zu hoch war – die Zinsen wurden sehr schnell in die Höhe gefahren.

Auch gut am Chart zu sehen ist eine negative Korrelation zwischen Zins und Kaufkraft. Immer wenn die Kaufkraft zu stark zu nimmt (Deflation) sinkt der Zins – nimmt sie ab (Inflation) steigt der Zins.

Allerdings hat erst die Abkehr vom Goldstandard die Zinsen “elastischer” gemacht – sie können schneller von den Zentralbanken angepasst werden bzw. vom Markt geregelt werden.

Auch wenn man immer wieder liest, wie böse die FED ist bzw. wie schrecklich es ist, dass es keinen Goldstandard mehr gibt weil die einzelnen Währungen (meist wird der Dollar als Beispiel genannt) in den letzten 100 Jahren über 90% der Kaufkraft verloren haben, so ist diese Entwicklung die beste für die Wirtschaft und gleichzeitig die sozialste. Immerhin entsprechen 90% Kaufkraftverlust in 100 Jahren einer jährlichen Inflationsrate von 2,33% was nicht weiter schlimm ist. Ich sehe das als “Gebühr” für das Geld, welches eben Tauschmittel sein soll und nicht dazu dienen soll es zu horten.

Warum gibt es so viel Kritik am heutigen Geldsystem?

Die meisten Kritiker am heutigen Geldsystem sind klassische Sparer. Also Leute, die ihre Ersparnisse am Sparbuch, am Festgeldkonto oder auch zuhause bunkern. Sie sind natürlich nicht daran interessiert, dass das Geld im Laufe der Zeit an Wert verliert. Doch diese Sichtweise halte ich für extrem egoistisch: Wie wir wissen (das habe ich auch in meinen Artikeln über das moderne Geldsystem erklärt) steht jedem Guthaben eine Schuld gegenüber. Also jeder, der Geld am Konto, am Sparbuch oder sonstwo hortet ist dafür verantwortlich, dass es irgendwo Schulden geben muss – und zwar genau in der Höhe seiner Ersparnisse.

Je mehr gespart wird, umso mehr Schulden muss es also geben.

Eine leichte Inflation führt aber dazu, dass Sparguthaben real entwertet werden, und deshalb irgendwann konsumiert werden müssen.Das Geld wird dadurch in den Umlauf gezwungen. Und genau dafür ist es ja da. Primär als Tauschmittel.

Wenn also Lebensversicherungen, Pensionsversicherungen, etc. immer nur in Anleihen (besonders Staatsanleihen) investieren, so wird der Staat quasi gezwungen dieses Geld wieder in Umlauf zu bringen und sich immer mehr zu verschulden.

Der Staat muss sich also weiter verschulden um die durch Sparen blockierte Geldmenge auszugleichen. Täte er das nicht wäre die Konsequenz eine Deflation.

Geld ist kein langfristiges Wertaufbewahrungsmittel – und soll es auch nicht sein!

Einerseits zu Sparen und auf der anderen Seite zu verlangen, alle anderen (besonders der Staat) sollen das auch tun ist also extrem egoistisch und kann gar nicht funktionieren.

Es gibt interessante Beispiele in der Vergangenheit wie erfolgreich Geld sein kann, wenn es rasch an Wert verliert: Es wird sofort umgetauscht und die Wirtschaft profitiert davon. Ein klassisches Beispiel ist das “Wunder von Wörgl” im Jahre 1932. Mitten in der Weltwirtschaftskrise führte die Tiroler Kleinstadt eine eigene Währung ein die 10% pro Jahr an Wert verlor. Das Resultat war wesentlich weniger Arbeitslosigkeit, neue Infrastruktur wie Strassen, Brücken, Beleuchtung etc. Eine genaue Erklärung dieses Experimentes mit “umlaufgesicherten” Geld findet man hier.

Welche Sparform ist langfristig gut und fair?

Natürlich ist es vernünftig einen Teil seiner Einkünfte auf die hohe Kante zu legen. Sparen an sich ist nichts schlechtes – Sparen von Geldvermögen jedoch schon. Aber wie kann ein System funktionieren in dem jeder für seine Pension Sparen kann ohne dass sich andere deshalb verschulden müssen?

Das Geld sollte also im Umlauf gelassen werden. Ersparnisse in Geld sollten deshalb nur die kurzfristigeren Bedürfnisse bzw. Notfälle abfedern. Wenn man mit einem Horizont mit mehr als 5-10 Jahren spart, so ist es am besten Sachwerte anzusammeln. Am allerbesten solche die auch Erträge erwirtschaften wie z.B. Aktien und Immobilien.

Das sozialste Investment überhaupt sind meiner Ansicht nach Aktien: Indem man Aktien kauft gibt man einem Unternehmen Geld welches damit Mitarbeiter bezahlen kann, Investitionen tätigen kann etc. Das Geld endet nicht – bis es irgendwann wieder ausgegeben wird – als Buchungszeile am Bankkonto oder am Sparbuch sondern kann tatsächlich sofort weiter zirkulieren.

Würden alle Sparer immer in Aktien investieren, müsste sich der Staat auch nicht immer mehr verschulden. Das Geld wäre immer im Umlauf und es müsste kein neues geschafft werden. Die Unternehmen hätten mehr Eigenkapital und müssten deshalb auch weniger Kredite aufnehmen.

Die Ausweitung der Geldmenge und damit die Zunahme an Schulden ist also eine direkte Ursache der Zunahme an Sparguthaben. Schulden müssen schließlich auch ein “Gegenüber” haben. Ohne Sparen keine Schulden – und umgekehrt.

Seltsamerweise hat das leider besonders unser Staat (Österreich) nicht verstanden. Man geht anscheinend davon aus, dass Aktien-Investoren prinzipiell sehr reich sein müssen und deshalb automatisch mehr Steuern bezahlen müssen bzw. dass Aktien ein gefährliches Spiel sind, welches es zu unterbinden gilt.

Der Beitrag Inflation und Deflation – Ursachen und Wirkung erschien zuerst auf Financeblog.

Latest Blogs

» Österreich-Depots: Wochenend-Bilanz (Depot...

» Börsegeschichte 19.12.: Kapsch TrafficCo, ...

» Nachlese: Peter Bösenberg, credi2, Andreas...

» PIR-News: Erste Group, RBI, EVN (Christine...

» Wiener Börse Party #1059: ATX über 5200, E...

» Wiener Börse zu Mittag fester: RBI, Freque...

» Börsepeople im Podcast S22/15: Peter Bösen...

» Börse-Inputs auf Spotify zu u.a. Andreas B...

» ATX-Trends: Erste Group, RBI, EVN, VIG, AT...

» Österreich-Depots: Immer wieder am All-tim...

Michael Gredenberg

Inode-Gründer. Heute u.a. passionierter Radfahrer und Finanzautor via financeblog.at.

Weitere Blogs von Michael Gredenberg

» Apple - Wird der Apfel faul? (Michael Gred...

Apple hat letzte Woche mit der Veröffentlichung der Ergebnisse des letzten Quartals (Fisk...

» Unternehmensgründer vs Manager - welche Ak...

Einige der größten Konzerneder Welt werden heute noch von ihren Gründern geleite...

» Tesla - eine Bewertung unter neuen Gesicht...

Tesla – der innovative Elektroautohersteller aus dem Silicon Valley – hat letzte W...

» Negative Zinsen - an Aktien führt kein Weg...

Letzten Donnerstag hat die EZB mit der Senkung des Leitzinssatzes im EUR-Raum auf Null sowie der...

» Korrelation und Kausalität (Michael Greden...

Korrelation misst den Zusammenhang zwischen mehreren Ereignissen wie z.B. auch der Entwicklung v...