ATX-Trends: Wienerberger, Polytec, VIG, Rosenbauer, Palfinger ...

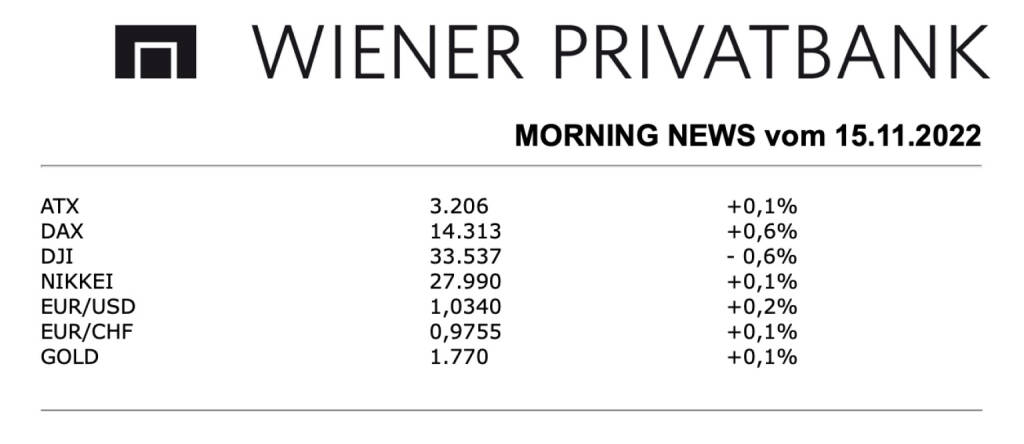

Aus den Morning News der Wiener Privatbank: Die Wiener Börse hat am Montag mit leichten Kursgewinnen geschlossen, der ATX stieg geringfügig um 0,06%. Insgesamt war das Geschehen recht ruhig und verhalten, Nachrichten zu den Unternehmen blieben Mangelware und auch von der Konjunkturseite her kamen keine nennenswerten Impulse. Nach weitgehend etwas schwächerem Verlauf lieferte am Nachmittag ein freundlich gestarteter Dow Jones etwas Unterstützung, auch von China kamen positive Impulse, wo umfangreiche Maßnahmen ergriffen werden, um den kriselnden Immobiliensektor des Landes zu stützen. Wienerberger musste um 0,9% nachgeben, der Baustoffkonzern setzt seinen Wachstumskurs außerhalb des Ziegelbereichs fort und kauft in Norwegen zu. Um die Marktstellung in Nordeuropa als Anbieter für Komplettlösungen im Wassermanagement zu stärken, erwirbt der Ziegelhersteller die Pumpen- und Rohrleitungssystemfirma QPS AS, Kaufpreis wurde keiner genannt.

Die Analysten der Erste Group hoben das Kursziel für Palfinger von 24,6 Euro auf 30,0 Euro an, die Einstufung als „Accumulate“ wurde bestätigt, der Kranhersteller reagierte verhalten auf diese positive Nachricht und konnte lediglich ein Plus von 0,4% erzielen. Die Baader Bank bestätigte die Einstufung als „Reduce“ für Polytec, auch das Kursziel wurde unverändert bei 6,7 Euro belassen, der Automobilzulieferer konnte dennoch einen leichten Anstieg von 0,6% erzielen. Die großen heimischen Banken hatten einen gemischten Tag und zeigten wenig Veränderung, die Bawag musste um 0,1% nachgeben, für die Erste Group ging es um 0,9% nach oben und die Raiffeisen Bank International verzeichnete eine kleine Verbesserung von 0,5%. Ans untere Ende der Kursübersicht rutschte der Flughafen Wien mit einem Minus von 1,9%, auch die Vienna Insurance Group wurde verkauft und musste 1,7% leichter aus dem Handel gehen. An die Spitze der Kursübersicht konnte sich Semperit setzen, für den Gummihersteller gab es einen Zuwachs von 1,9%, auch die Addiko Bank wurde gekauft und konnte sich ebenfalls um 1,9% verbessern. Gut nachgefragt war auch wieder Lenzing, für den Faserhersteller brachte der Handel einen weiteren Zuwachs von 1,7%.

Unternehmensnachrichten

Vienna Insurance Group

Das heimische Versicherungsunternehmen VIG veröffentlichte heute seine Zahlen zum Q1-3/22, die eine starke Geschäftsentwicklung aufwiesen. Alle wesentlichen Kennzahlen konnten wieder gegenüber dem Vergleichszeitraum des Vorjahres verbessert werden. Mit €9.530 Mio. konnte das Gesamtprämienvolumen in den ersten neun Monaten des Jahres 2022 um 13,6% deutlich gesteigert werden. Darin ist die Erstkonsolidierung der zuletzt erworbenen Versicherungsgesellschaften in Ungarn und der Türkei enthalten, die mit rund €291 Mio. einen Anteil von 3,0% am Gesamtprämienvolumen einnehmen. Auch ohne diese Gesellschaften ist mit 10,1% ein zweistelliges Prämienwachstum zu verzeichnen. Alle Sparten und alle Segmente der VIG weisen ein Prämienplus auf. Mit €413,4 Mio. liegt der Gewinn vor Steuern um rund 10% über dem Vorjahreswert. Das Finanzergebnis (exkl. Ergebnis aus at equity bewerteten Unternehmen) liegt mit €479,2 Mio. um 8,4% unter dem Vergleichswert des Vorjahres, was in erster Linie auf die bereits im ersten und zweiten Quartal 2022 ergriffenen Maßnahmen in Zusammenhang mit dem Exposure an russischen Staats- und Unternehmensanleihen zurückzuführen ist. Das Nettoergebnis ist mit €302,4 Mio. um +10,1% besser als im Vorjahr. Die Combined Ratio liegt mit 95,1% leicht unter dem Vorjahreswert (95,2%). Die Belastung durch zum Teil inflationsbedingt gestiegene Durchschnittsschäden zeigt sich aber im Vergleich zum Halbjahr, wo die Combined Ratio noch bei 94,3% lag. Für das laufende Geschäftsjahr erwartet das Unternehmen ein Prämienvolumen von mindestens €12 Mrd. und einem Gewinn vor Steuern, der über dem Vorjahreswert von €511 Mio. Euro liegt. Bei der Combined Ratio strebt man trotz des herausfordernden Umfelds einen Wert von rund 95% an.

Q1-3/22: Verrechnete Prämien: €9.529,9 Mio. (Vj. 8.390,8); Ergebnis vor Steuern: €413,4 Mio. (Vj. 376,1); Periodenergebnis: €311,9 Mio. (Vj. 281,5); Combined Ratio: 95,1% (Vj. 95,2%)

Rosenbauer

Der heimische Feuerwehrgerätproduzent Rosenbauer präsentierte heute seine Zahlen zum Q3/22, die unter den Erwartungen lagen. Der Auftragseingang lag mit €825,4 Mio. von Jänner bis September 2022 um 6% über dem Vorjahr (1-9/2021: €781,1 Mio.). Dabei weisen alle Vertriebsregionen, die Area MENA und die Area APAC ausgenommen, mehr neue Aufträge als 2021 aus. Der Auftragsbestand ist erneut gestiegen und weiter sehr solide. Er betrug zum Ende des dritten Quartals 2022 €1.360,5 Mio. (30. September 2021: €1.164,8 Mio.). Der Rosenbauer Konzern erzielte in den ersten drei Quartalen 2022 Umsatzerlöse in Höhe von €651,2 Mio. (1-9/2021: €649,5 Mio.). Diese verteilen sich aktuell wie folgt auf die verschiedenen Vertriebsregionen: 39% Area CEEU, 9% Area NISA, 8% Area MENA, 10% Area APAC, 30% Area NOMA sowie 4% auf das Segment Vorbeugender Brandschutz. Als Folge des niedrigeren Bruttoergebnisses und gestiegener Strukturkosten – konkret der Aufwendungen für Vertrieb und Verwaltung (Restrukturierungsmaßnahmen) – war das EBIT nach neun Monaten mit €-30,5 Mio. (1-9/2021: €14,0 Mio.) negativ. Mit dem Wechsel an der Konzernspitze zu Beginn des 3. Quartals hat eine Reorganisation der Unternehmensgruppe begonnen. Unter dem Titel "Refocus, Restart" entwickelte der Vorstand unter breiter Beteiligung des mittleren Managements ein umfassendes Restrukturierungsprogramm, das kurz- und mittelfristige Maßnahmen zur Ergebnisabsicherung, Herstellkostenreduktion und Abhärtung des Geschäftsmodells umfasst. Die Umsetzung der ersten Maßnahmen belastete das EBIT mit €5,6 Mio. Das Konzern-EBT betrug am Ende der Berichtsperiode €-37,8 Mio. (1-9/2021: €9,5 Mio.). Ausgehend von einem hohen Auftragsbestand erwartet der Vorstand unter Berücksichtigung der weiterhin angespannten Situation bei der Beschaffung von Fahrgestellen und anderen Bauteilen dieses Jahr einen Umsatz von rund €1 Mrd. und ein positives EBIT.

Q3/22: Umsatz: €221,5 Mio. (233,7e); EBIT: €-7,3 Mio. (0,2e); Periodenergebnis: €-9,7 Mio. (Vj. 40,2)

Latest Blogs

» Wiener Börse Party #643: ATX Financials lä...

» Wiener Börse zu Mittag stärker: Zumtobel, ...

» Börsenradio Live-Blick 6/5: DAX hält die 1...

» ATX-Trends: AMAG, RBI, Bawag ...

» Börse-Inputs auf Spotify zu u.a. Warren Bu...

» Börsepeople im Podcast S12/15: Anneliese P...

» Börse-Inputs auf Spotify zu u.a. heute Kin...

» SportWoche Podcast #107: Kave Atefie, Co-F...

» BSN Spitout Wiener Börse: Polytec und Palf...

» Österreich-Depots: Wochenend-Bilanz (Depot...

Weitere Blogs von Mario Tunkowitsch

» ATX-Trends: AMAG, RBI, Bawag ...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat den Handel am Freitag ohn...

» ATX-Trends: Erste Group, Pierer Mobility, ...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat am Dienstag knapp behaupt...

» ATX-Trends: Bawag, Polytec, Erste, RBI ...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat am Montag mit Kursgewinne...

» ATX-Trends: Erste Group, Verbund, Palfinge...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat am Freitag nach einem &uu...

» ATX-Trends: Strabag, S Immo, Erste Group, ...

Aus den Morning News der Wiener Privatbank: "Die Wiener Börse hat sich am Donnerstag tiefer...