Wie gutes Swingtrading funktioniert, werde ich Dir in diesem Artikel Schritt für Schritt beibringen. Diese Trading-Strategie funktioniert extrem gut in Bullenmärkten und hier liegt auch schon das große Geheimnis des Erfolges begraben. Nicht in jeder Marktphase solltest Du diese Strategie einsetzen! Auf den folgenden Zeilen wird eine Trendfolge Strategie vorgestellt, welche besonders für Anfänger geeignet ist. Ebenfalls ein kurzer Anreiz zum Trading allgemein und ein schneller Überblick zur Charttechnik.

Swingtrading – Welche Vor- und Nachteile ergeben sich aus der Strategie?

(Der zweite Vorteil wird dich mit Sicherheit überraschen!)

Vorteile vom Swingtrading

- Trendanalyse und das Investieren in intakte Trends ist vor allem bei dieser Strategie sehr wichtig. Anleger können in bestehende Trends hinein investieren und Pullbacks und Ausbrüche für sich nutzen.

- Der Zeitaufwand für einen Anleger ist wesentlich kleiner, als bei einem Daytrader. Stopps müssen maximal einmal am Tag neu angepasst werden und auch berufstätige Trader können diese Strategie recht einfach umsetzen.

- Fundamentale Aspekte finden hier je nach Haltedauer keine Berücksichtigung. Werden Positionen nur wenige Tage gehalten, spielt die fundamentale Analyse eine untergeordnete Rolle. Viel wichtiger ist es hier auf Trends in bestimmten Sektoren und Branchen zu achten.

- Gaps in Trendrichtung können einzelnen Positionen große Gewinne bringen.

Nachteile vom Swingtrading

- Kurslücken (Gaps) können mitunter über Nacht entstehen und die Kurse können sich entgegen der geplanten Trendrichtung entwickeln. Dies kann vor allem bei Nachrichten geschehen, welche nach Börsenschluss Einfluss auf das Papier nehmen.

- Die Renditen in Prozent gerechnet sind meist um ein vielfaches höher als beim Daytraden. Dafür müssen Anleger auch die Stopps weiter weg platzieren, um dem entsprechendem Handelsinstrument mehr Luft zum Atmen zu geben. Dadurch entstehen aber auch höhere Risiken in den einzelnen Positionen gegenüber dem Daytrading.

Swing Trading – Erste Überlegungen bezüglich des Tradens von Aktien

Hat man sich einmal für das Trading entschieden und ist der Faszination Börse erlegen, sollte man sich einige Dinge vor dem Handeln überlegen.

Natürlich ist da die Frage nach:

- dem Broker

- der Ausstattung

- welche Märkte will ich eigentlich handeln

- Gedanken zu einem möglichen Tradingplan

- Risk- and Moneymanagement

- welche Strategie passt zu mir

- welche Ziele will ich mit dem Traden erreichen

und vieles mehr. Das ist hier aber nicht das Thema und soll nicht näher besprochen werden, aber Du siehst bereits, dass Traden wesentlich mehr ist, als das simple Kaufen und Verkaufen einer Aktie, eines Währungspaares (Forex), eines CFDs (Derivat), …

Bedenken sollte man auch, jeder Beruf setzt eine Lehrzeit oder Studium voraus. Da man das Traden nicht auf diese Weise lernen kann, bieten sich hier Bücher, Seminare oder auch Webinare zu diesem Thema an. Auch ein Mindestmaß an Technischer Analyse und Kennenlernen der jeweiligen Trading-Plattform ist von Vorteil.

Welche Eigenschaften muss ich für das Swing Trading mitbringen?

Swing Trading kann jeder erlernen! Die Aussage ist nicht ganz falsch. Wie in jedem Beruf, am Ende ist Swing Trading nichts anderes muss das Handwerkszeug erlernt werden. Entweder im mühsamen Einzelstudium oder mit mir, Achim Mautz als Coach.

Übrigens: Ericsson, Krampe und Tesch-Römer hatten im Jahr 1993 mit der 10.000 Stunden-Regel auf sich aufmerksam gemacht. Darin beschreiben sie den Unterschied zwischen erfolgreichen und weniger erfolgreichen Menschen. Wer über 10.000 Stunden in seinen künftigen Beruf an Zeit investiert, wird dank der vielen Übung zum Meister. Dafür bedarf es allerdings Fleiß, Disziplin und Ausdauer. Voraussetzungen die du unbedingt für dein Trading mitbringen musst.

Als Swing Trader benötigst du Fähigkeiten im analytischen Denken, denn die technische Analyse wird dich permanent begleiten. Charts müssen ausgewertet, Indikatoren interpretiert und Ein- und Ausstiegspunkte bestimmt werden.

Welcher Typ Mensch ist man eigentlich? Jemand der eher nervös und unruhig ist, wird im Swingtrading nicht glücklich und sollte sich eher mit Daytrading befassen. Hier kann man jede Nacht gut schlafen, da keine Position über Nacht gehalten wird.

Hilfreiche Charakterzüge beim Swing Trading sind:

- innere Ruhe (seine Gefühle im Griff haben)

- Reflektion (der Markt wirkt wie ein Spiegel, man sollte damit umgehen lernen und seine Schlüsse daraus ziehen)

- Geduld (nicht immer traden zu müssen und das Signal abwarten zu können)

- Mut (nach etlichen Verlusttrades, es immer wieder aufs Neue zu versuchen)

- Disziplin (sich an seine Regeln zu halten)

Natürlich sollte jeder Trader Spaß an der Sachen haben. Da ist es so wie überall im Leben, hat man Spaß an einer Sache, bleibt man eher dabei, interessiert man sich dafür und es fällt einem leichter nach Misserfolgen weiter zu machen.

Jeder Anfänger sollte sich bewusst sein, dass er ein kleiner Fisch im Haifisch Becken ist. An der Börse wird keine Rücksicht auf einzelne Schicksale genommen!

Mit Risk and Moneymanagement solltest du dich intensiv befassen

Da diesem eine große Wichtigkeit eingeräumt wird, erläutere ich es etwas näher. Wie groß die Positionsgröße gewählt wird hängt neben der Risikobereitschaft des Traders auch von den persönlichen Zielen ab. Wie man hier sieht, ist auch bei diesem Kapitel alles eine Frage der persönlichen Einstellung und Ansicht. Wie groß ist meine Risikoneigung, welche Drawdowns kann ich aushalten? Die Positionsgröße sollte immer im Zusammenhang mit dem eingegangenen Risiko stehen. Hat man sich diese Fragen ausgearbeitet, muss das sitzen und daran gibt es nichts zu rütteln. Hierbei ist vor allem Disziplin gefordert!

Beispiel Swing Trading Risiko- und Moneymanagement

Als Beispiel hier nehmen wir eine Positionsgröße von 10% des Depots bei einem Risiko von 2% anhand eines charttechnischen Levels an. Bei einem 10.000 € Konto wären das 1000 € pro Position und das Risiko beläuft sich auf 20 €. Bei so einem Trade würde sich also das gesamte Risiko vom Depot auf 0,2% belaufen und es würde 50 Verlusttrades in Folge brauchen, um sein Kapital zu schrotten. Wenn das Risiko in einem Trade geringer ist als 2%, kann man folglich auch seine Position vergrößern, ohne mehr als die 20 € zu riskieren und folglich auch die Gewinnchance erhöhen.

Egal ob es jetzt der Handelsstil, die Trading-Strategie oder die Stopp-Setzung ist, dass was nicht verhandelbar ist, sind die Regeln im Risk and Moneymanagement! Dies ist ein wesentlicher Punkt beim Trading und entscheidet über Erfolg oder Misserfolg.

Weiter zum eigentlichen, Swingtrading

Wie der Name schon sagt, nutzt man bei dieser Art des Tradings die kurzen Schwünge im Markt. Investiert ist man beim Swingtrading meist nur wenige Tagen bis einige Wochen lang. Bei diesem mittelfristigen Handel ist vor allem Chartanalyse die Voraussetzung zum Erfolg. Fundamentale Daten sind eher zu vernachlässigen.

Wer sich näher mit den Schwüngen befassen möchte, dem ist hier die Dow-Theorie bzw. Elliot-Wellen-Theorie zu empfehlen. Allerdings gibt es auch Phasen, in denen Swingtrading nicht gut funktioniert. Die Marktlage spielt hier eine große Rolle. Da es sich um eine Trendfolge-Strategie handelt, funktioniert sie besser in dynamischen Bullen- oder auch Bärenmarkt, in Seitwärtsphasen schlechter. Generell tradet es sich leichter mit Rückenwind, wenn man die Richtung des Gesamtmarkt beachtet. Hier kann es nützlich sein, sich ein Morgenritual anzugewöhnen, Trends laufend zu analysieren. Somit bekommt man einen guten Überblick und ein Gespür für die Börse. Nach diesen Trends richtet sich dann auch das Handeln von Swingtrades.

Konkrete Empfehlung vom Swing Trader Achim Mautz – Seine Erfahrung

Wer nur in Bullenmärkten zum Swingtrading greift, kann mit Sicherheit nichts verkehrt machen. Der Markt läuft meist wie am Schnürchen und die Risiken der Positionen können üblicherweise recht eng abgesichert werden. In Bärenmärkten sieht es da schon anders aus.

Zyklen und Trendhasen

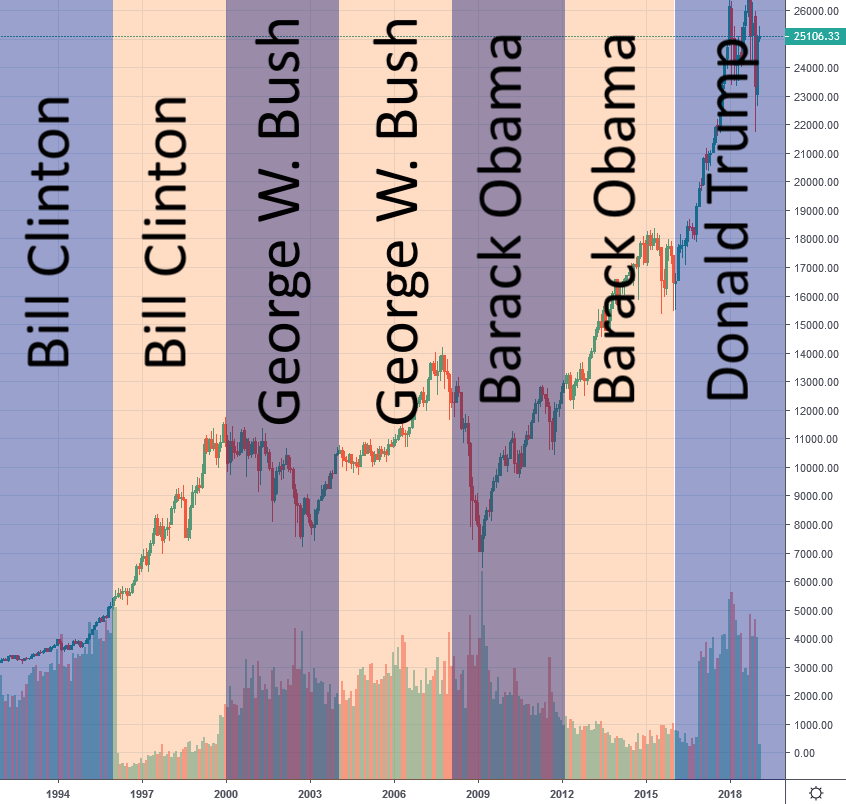

Auch kann man sich verschiedene bekannte Zyklen zunutze machen. Einer der bekanntesten ist der 4 Jahres Präsidentschafts- Zyklus, welcher den US-Aktienmarkt beeinflusst. Das Wahljahr (1) ist normalerweise stark. Das Nachwahl-Jahr und das mittlere Jahr (2 und 3) sind in der Regel schwach. Das Vorwahl-Jahr (4) ist normalerweise wieder stark.

Bild: Wird die Finanzkrise 2008 noch zur Präsidentschaft von George W. Bush gezählt, dann war seine Amtszeit aus der ökonomischen Perspektive nicht von Erfolg geprägt. Quelle: Tradingview und Ratgebegeld.at

Ein interessantes Buch, wo neben den Grundlagen der technischen Analyse, verschiedene Strategien, Methoden und Anwendungen von Indikatoren auch genauer auf diese Zyklen eingegangen wird ist: Technische Analyse der Finanzmärkte von John J. Murphy.

Ein Spruch, der jedem Trader bekannt sein dürfte lautet: „Sell in May and go away, but remember and come back in November.“ Diese Börsenweisheit soll noch mal verdeutlichen, dass auch jedes Jahr seine Saisonalitäten hat und gerade von Mai bis Ende Oktober die Börsen eher seitlich bzw. abwärts tendieren. Vor allem der Oktober kann ganz schön stürmisch werden.

Die klaren Vorteile im Swingtrading – Hohe Trefferquote

Diese liegen in den großen Schwüngen, die man ausnützen kann. Bei diesen ist der Trader nicht nur von den Aufwärtsbewegungen abhängig, sondern kann auch von den Abwärtsbewegungen profitieren. Dadurch ist der Trader sehr flexibel. Zusätzlich ist eine hohe Trefferquote zu erreichen. Swingtrading ist besonders geeignet für Berufstätige, da hierbei weniger Zeit aufgewendet werden muss und das Trading stressfreier ist als beim Daytrading. Besonders der US-Aktienmarkt ist geeignet für Nebenberufs-Trader, da er bis 22:00 Uhr MEZ geöffnet hat.

Beim Swingtrading kann es auch zu sogenannten „running Gaps“, also Kurslücken in die gewünschte Richtung, kommen. In Aufwärtstrendphasen kommt es häufig zu Gaps nach oben, während es in Bärenmärkten immer wieder zu Gaps in jedwede Richtung kommen kann.

Da kommen wir auch gleich zu den Nachteilen- Achtung! Kurslücken!

Diese Kurslücken können auch gegen einen laufen. Somit ist man dem Übernacht-Risiko ausgesetzt. Zudem sollte schon ein gewisses Vorwissen an Charttechnik vorhanden sein. Durch das vermehrte Handeln entstehen gegenüber dem Positionstrading höhere Kosten.

Falls man sich für Aktien entschieden hat, sollte man hier bedenken, dass alle drei Monate Quartalszahlen verkündet werden. Von einem Einstieg kurz vor den sogenannten Earnings ist abzuraten, da diese Kursbewegungen sehr heftig ausfallen können und unmöglich vorher zu sagen sind. Hält man noch eine Position, welche kurz vor den Earnings steht sollte man diese glattstellen, um unnötige Risiken zu vermeiden.

Marktphasen und ein kurzer Einblick in die Charttechnik

Voraussetzung für Swingtrading ist natürlich, dass sich der Markt in einem klaren Trend befindet.

Was ist ein Aufwärtstrend?

Einen Aufwärtstrend oder Bullenmarkt erkennt man an den höheren Hochs und höheren Tiefs im Kurs, auch Pivot-Punkte genannt.

Was ist ein Abwärtstrend?

Vice versa gilt natürlich für den Bärenmarkt oder Abwärtstrend, die tieferen Hochs und tieferen Tiefs, welcher ebenso, aber wesentlich schwieriger gehandelt werden kann. Daher rate ich Anfängern in den ersten Jahren generell Bärenmärkte eher zu meiden.

Ein Trend besteht so lange, bis es definitive Signale gibt, dass er sich umkehrt. Das erkennt man frühestens im Bullenmarkt an den tieferen Hochs, welche man neutral betrachtet und an den tieferen Tiefs, welches zum Trendbruch führt. Im Bärenmarkt wieder genau gegenteilig.

Zyklus: Dies ist der ideale Zykle einer Aktie, welcher in vier Phasen abläuft. Nach der Kaufphase kommte der Aufwärtstrend, welcher mit einer Verkausphase endet und in Folge in einen Abwärtstrend übergeht.

Wie unterscheide ich eine Korrektur von einem Trendbruch?

Das ist auch das schwierigste für unerfahrene Trader, zwischen einer Korrektur und einem tatsächlichen Trendbruch zu unterscheiden. Am leichtesten tut man sich, wenn der Chart nicht zu nah herangezoomt wird, sondern das Big Picture betrachtet wird. Auch kann in eine größere Zeiteinheit, wie den Wochenchart gewechselt werden, wo ersichtlich ist, ob es sich um einen kurzfristigen Trend handelt oder ob der Wert sich in einem intakten Trend befindet. Ebenso werden hier längerfristige Wiederstände und Unterstützungen ersichtlich, welche frühere Hochs und Tiefs im Chart markieren.

Worauf muss ich in Bärenmärkten besonders achten?

Zu beachten ist in Bärenmärkten die erhöhte Volatilität und das damit vorhandene erhöhte Risiko. Hier kann man den Volatilitäts-Index- kurz VIX beachten. Geht dieser über 20, ist mit erhöhtem Risiko zu rechnen und es sollten hier nur erfahrene Trader handeln. Natürlich gibt es bei der Volatilität Unterschiede in den verschiedenen Branchen und Aktien.

Wenn man sich nicht sicher ist, in welcher Phase sich der Markt befindet kann man sich in den Chart den Indikator Moving Average 50 (Gleitender Durchschnitt der Periode 50) legen. Hier sieht man auf einem Blick, in welcher Phase sich die Kurse befinden. Liegen die Kurse darüber und der Moving Average ist steigend, befindet sich der Wert mit hoher Wahrscheinlichkeit in einem Aufwärtstrend. Sind die Kurse darunter und der Moving Average ist fallend, befindet man sich in mit hoher Wahrscheinlichkeit in einem Abwärtstrend. Tendiert er seitlich, gibt es für Swingtrader keinen Handlungsbedarf und man sollte abwarten, für welche Richtung sich der Markt bzw. der Wert entscheidet.

Ebenso kann man bei diesem Indikator Rückschlüsse in Bezug auf eine überkaufte oder überverkaufte Gesamtsituation ziehen, in wie weit die Kurse vom Indikator entfernt sind. Je weiter die Kurse vom Moving Average 50 entfernt sind, umso höher die Wahrscheinlichkeit auf eine baldige Korrektur. Hier wird wieder die Vergangenheit des Wertes herangezogen, um die Charakteristika zu beurteilen. In einen Trend zu investieren, heißt nicht blind zu kaufen oder leerverkaufen, nur weil sich der Markt in eine Richtung bewegt. Trendbewegungen neigen oft zu kurzen Rücksetzern und man weiß nie, wann dies passiert.

Klar ist lediglich, dass ein Trend wahrscheinlicher fortgesetzt wird, als das er bricht.

Dies machen wir uns bei dieser Trendfolge-Strategie zunutze, springen auf den Trend auf und bleiben bei dem nächsten Schwung dabei. Diese Trends sehen keineswegs immer gleich aus, die Bewegungen können mal länger, mal kürzer dauern. Wichtig ist aber immer: “Die Grundrichtung des Trends bleibt meist erhalten.“

Chart: Der Aufwärtstrend des DAX endete exakt Ende Juni 2017, als das erste tiefere Tief gebildet wurde. Bis zu diesem Zeitpunkt haben Swingtrades hervorragend funktioniert. Danach wird die Anwendung dieser Strategie wesentlich schwieriger.

Strategien für das Swingtrading gibt es viele. Breakout-Trading und das Traden Ausbrüchen aus Formationen wie Dreiecke, Flaggen oder auch Wimpel, um nur einige zu nennen. Die hier vorgestellte, ist eine einfache Trendfolgestrategie, welche sich der Markttechnik zunutze macht undfür Anfänger, als auch fortgeschrittene Trader geeignet ist. Gerade Anfänger sollten sich zu Beginn nur auf eine Strategie beschränken und diese gut beherrschen. Strategie-Hopping, das laufende Wechseln und Ausprobieren von neuen Strategien, ist nicht zu empfehlen.

Voraussetzungen bei der Auswahl guter Trading-Kandidaten

Der Trader sollte sich schon mal mit Charttechnik befasst haben und seine Trading-Plattform kennen. Ob die Abbildung der Kurse in Kerzen, Linien oder sonstiges angezeigt wird ist hierbei eher zweitrangig und dem Trader selbst überlassen – wobei ich selber eher Candlesticks bevorzuge. Der Kurse der Aktie, welche man handeln möchte, sollte mindestens 5 USD betragen und ein Volumen von durchschnittlich mindestens 500.000 Stück pro Tag haben. Somit ist gewährleistet, dass der Spread, also die Kauf- und Verkaufspanne nicht zu groß ist und eine faire Ausführung beim Kauf bzw. Verkauf der Aktie zustande kommt.

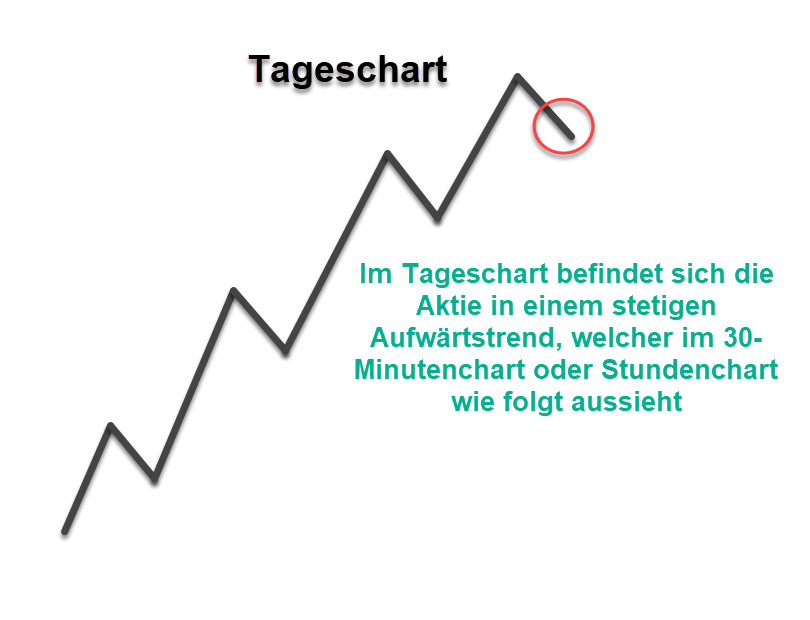

Die beste Zeitebene für das Setup, ist hier der Tageschart und als Einstieg ist der Stunden- oder 30 Minutenchart zu favorisieren. Dies bringt den Vorteil, schon frühzeitig die Trendwende aus der kurzen Korrektur heraus handeln zu können. Es werden also Werte herausgesucht, welche sich im Tageschart in einem klaren Trend befinden, aber sich in einer mindestens dreitägigen Korrektur befinden.

Die Tiefe der Korrektur hängt auch von der Volatilität und dem Marktumfeld ab. Wenn man sich unsicher ist, kann ein Moving Average zu Hilfe genommen werden, wo die Kurse gerne zurückkommen und von dort wieder in Trendrichtung abprallen. Hier sollte man auf den Charakter des Wertes achten, wie dieser in der Vergangenheit anhand dieses Parameters reagiert hat. Anhand dieser Betrachtung kann man bereits Rückschlüsse darauf ziehen, ob der Wert für diese Art der Strategie in Frage kommt. Nimmt man hier lieber Fibonacci-Retracements, kommen die Kurse gern an den Zonen 38,2% und 50%, manchmal sogar 61,8% zurück. 50% ist zwar keine Fibonacci Zahl, trotzdem kommen die Kurse gern an die 50% Retracement-Marke zurück.

Das Volumen sollte in der kurzen Korrektur abnehmen und beim Ausbruch wieder ansteigen. Vielleicht ist in diesem Punkt anzumerken, dass Indikatoren zwar ein geeignetes Hilfsmittel sein können, aber zu viel von ihnen ist für den Handelserfolg nicht unbedingt förderlich.

Der Einstieg in die Swing Trading Position

Chart. Diese Aktie weist einen klaren Aufwärtstrend auf, welcher durch eine Folge von höheren Hochs und höheren Tiefs gefprägt wird. Kleinere Zwischenkorrekturen werden immer wieder gerne von den Bullen gekauft.

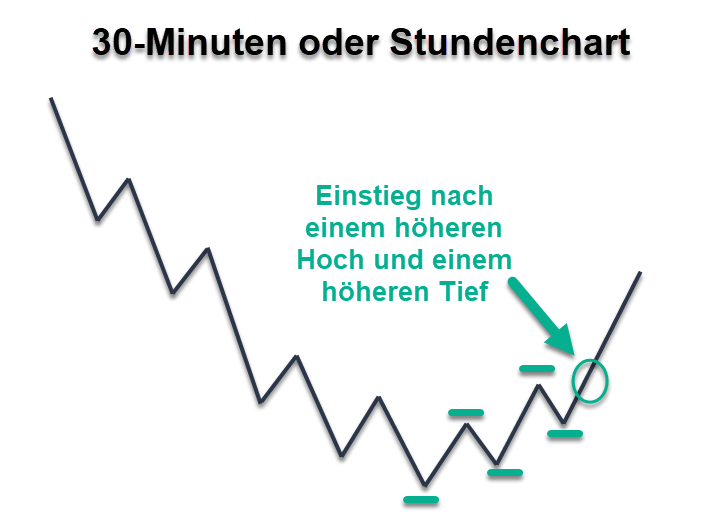

Nun heißt es geduldig zu sein und auf das Einstiegssignal zu warten. Wichtig ist auch wirklich das Signal abzuwarten und nicht einzusteigen, weil man denkt, es sollte oder müsste in die gewünschte Richtung gehen. Dazu wird der Stunden- oder 30-Minutenchart herangezogen, wo frühestens die Wende im Sekundärtrend zu sehen ist. Für welche Zeitebene man sich entscheidet, spielt eine untergeordnete Rolle. Der Einfachheit halber gehen wir hier vom Stundenchart aus. Durch die Betrachtung der kleineren Zeiteinheit, kann man auch den größtmöglichen Gewinn erzielen, da eine Trendwende frühzeitig zu erkennen ist.

Jetzt kann man auch das CRV – Chance /Risiko Verhältnis abschätzen. Ein Trade sollte nur dann eingegangen werden, wenn die Chance zum Risiko mindestens 2:1 ist. Hier steigen wir in einen Trend ein und laufen mit den Kursen in die gewünschte Richtung. Alternativ kann für den Einstieg auch eine “Stop Buy Limit Order” oder eine “Stop Buy Order” in den Markt gesetzt werden. Dies bringt den Vorteil mit sich, nicht immer vor dem PC sein zu müssen.

Tageschart-Stundenchart beim Swing Trading

Zeichnet sich das erste höhere Hoch und höhere Tief im Stundenchart ab, erfolgt der Einstieg und der sofortige Initial Stopp etwas unter dem letzten Tief. Dies kann auch mit einer Bracket-Order erfolgen.

Chart: Die Trendwende in der untergeordneten Zeiteben kann ideal für den raschen Einstieg in die Position genutzt werden. Sobald sich die ersten höheren Hochs und höheren Tiefs bilden, übernehmen die Bullen erneut das Ruder.

Auch wenn die Marktlage gut aussieht sollte man dem Wert etwas Spielraum geben. Das bewahrt einem davor, zu früh ausgestoppt zu werden, wenn es an der Börse zu bedeutungslosen Tagesschwankungen kommt, auch Rauschen genannt. Die Größe des Spielraums ist jedem selbst überlassen, kann aber auch anhand der ATR (average true range) gewählt werden. Da man bei dieser Strategie einen klaren Einstieg und einen klaren Stopp hat, weiß man sofort sein Risiko und passt die Positionsgröße anhand seines Risk and Moneymanagement an.

Der Ausstieg aus der Position beim Swing Trading

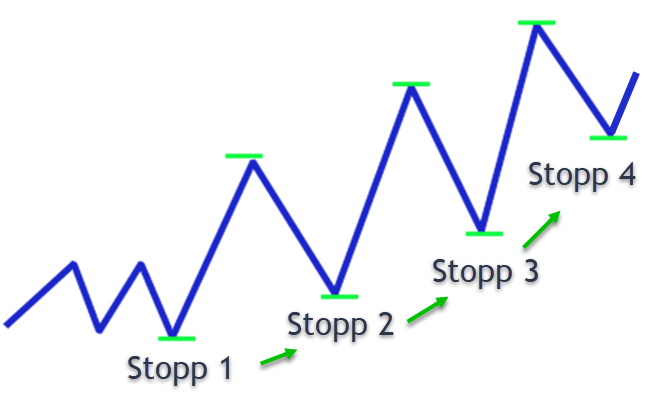

Der Einstieg erfolgt nach einem höheren Hoch und einem höheren Tief. Der Stopp wird unter das letzte Tief platziert. Die Absicherung garantiert das kleinste Risiko und möglichst beste CRV, also Chance-Risiko Verhältnis, in diesem Trade. Bedenken sollte man, dass jeder Trade, einen Verlust bedeuten kann.

Alternativ zu dem Stopp in der kleineren Zeitebene kann dieser auch im Tageschart unter das letzte Tief gesetzt werden. Laufen die Kurse in den Gewinn, zieht man den Stopp rasch auf Einstand nach. Das Schlechteste was einem noch passieren kann ist, mit Null aus dem Markt zu fliegen. Weiters wird getrailt, also der Stopp nachgezogen, entweder im Stundenchart oder Tageschart anhand der letzten Tiefs. Je nachdem, wie aggressiv man handeln möchte bzw. wie groß der Schwung ist, den man mitnehmen möchte.

Chart: Der Stopp kann immer wieder unter das Tief der letzten Korrektur nach oben nachgezogen werden. So können Gewinne laufengelassen werden und die Aktie beinfdet sich noch immer in einem Aufwärtstrend.

Der Vorteil liegt hier eindeutig in der Zeitersparnis. Es genügt einmal am Tag seine Positionen zu überprüfen und gegebenenfalls den Stopp zu adjustieren. Kursziel ist immer das letzte Hoch im Tageschart oder der sogenannte Measured-Move, welcher sich aus der Formation ergibt. Hier können entweder Teilgewinne mitgenommen werden oder auch der finale Exit vollzogen werden. Das persönliche Ziel sollte allerdings immer in den größtmöglichen Bewegungen liegen.

Nachdem niemand eine Glaskugel hat und in die Zukunft sehen kann, sollten zu einem gewissen Zeitpunkt Teilgewinne realisiert werden, vor allem wenn die Kurse parabolisch werden, da hier das Risiko einer raschen und steilen Gegenbewegung deutlich zu steigen beginnt. Der Rest der Position kann so lange gehalten werden, wie der Markt in die gewünschte Richtung geht. Wird man doch einmal zu früh aus gestoppt und die Kurse laufen wieder in die gewünschte Richtung, kann man immer wieder bei den nachfolgenden Wellen der Kursbewegung einsteigen. Vorher heißt es wieder geduldig auf das Signal zu warten.

Allgemeines zum Swing Trading

Börse ist immer ein Spiel von Wahrscheinlichkeiten und natürlich beträgt die Trefferquote auch bei dieser Strategie keinesfalls 100%. Somit können auch einige Trades im Verlust enden, bevor der gewünschte Erfolg einsetzt. Hier sollte man sich im Vorhinein überlegen, wie viel Verlustrades man hintereinander verkraftet und in Folge, wenn nötig, eine Tradingpause von ein paar Tagen einlegen.

Diese Drawdowns sind für die Psyche oft schwer zu verkraften und zehren sehr am Selbstvertrauen und an den Nerven. Hier hilft es sich wieder an seinem Risk and Moneymanagement und die Anfangs ausgearbeiteten Grundregeln festzuhalten. Abzuraten ist bei dem Versuch durch ein Entgegenwirken der Verluste mit dem Vergrößern der Position. Fas geht ziemlich sicher schief und endet nicht selten im Crash des Depots.

Optimiert werden kann das Ganze noch durch Erhöhung der Qualität bei den Einstiegssignalen. Es werden nur Werte auf eine Watchliste gestellt welche ein Optimum der Kriterien erfüllen. Schließlich kann man nur bis zum Einstieg in eine Position alles selbst bestimmen und festlegen. Ist die Atkie erst einmal gekauft, ist man der Willkür des Marktumfeldes ausgeliefert und kann nur mehr reagieren.

Trading-Tagebuch und Selbstanalyse

Ich möchte auch hier jeden Trader empfehlen ein Trading-Tagebuch zu führen, schon alleine um seine Trades resümieren zu können. Dies kann auch gut über ein geeignetes Handelssystem in dem jeweiligen Chart vermerkt werden und per Screenshot abgespeichert werden. Jedem Trader, ob Anfänger oder Fortgeschrittener, sollte ans Herz gelegt werden, z.B. einmal die Woche diese Aufzeichnungen zu betrachten um Fehltrades aber auch Gewinntrades zu analysieren, um herauszufinden ,wo etwaige Fehler liegen, was verbessert werden kann, aber auch was schon gut klappt.

Dieses Reflektieren kommt einem zugute, da oft mit etwas Abstand der Blick auf die Wiederholung derselben Fehler auffällt. Das Resümieren kann auch dem verfeinern des eigenen Handelsstils zugutekommen. In einem Bärenmarkt muss man sich bewusst sein, dass dieser generell schwieriger zu traden ist und öfter zu Fehlsignalen führen kann. Hier ist auf jeden Fall die Absicherung in der untergeordneten Zeitebene zu favorisieren.

Für Anfänger würde ich generell den Bullenmarkt, also Aufwärtstrend empfehlen.

Welche Basiswerte eignen sich für das Swing Trading?

Wer die sogenannten Swings für sich und sein Trading nutzen möchte, kann diverse Underlyings oder Basiswerte handeln. Es eignen sich Währungspaare (Forex, z.B. Eur/USD), Rohstoffe, Indizes (DAX, S&P500) und natürlich Aktien für das Traden von Swings. Dabei muss es nicht immer die physische Aktie sein. Wer will, kann auch ein CFD, bzw. mehrere CFDs erwerben.

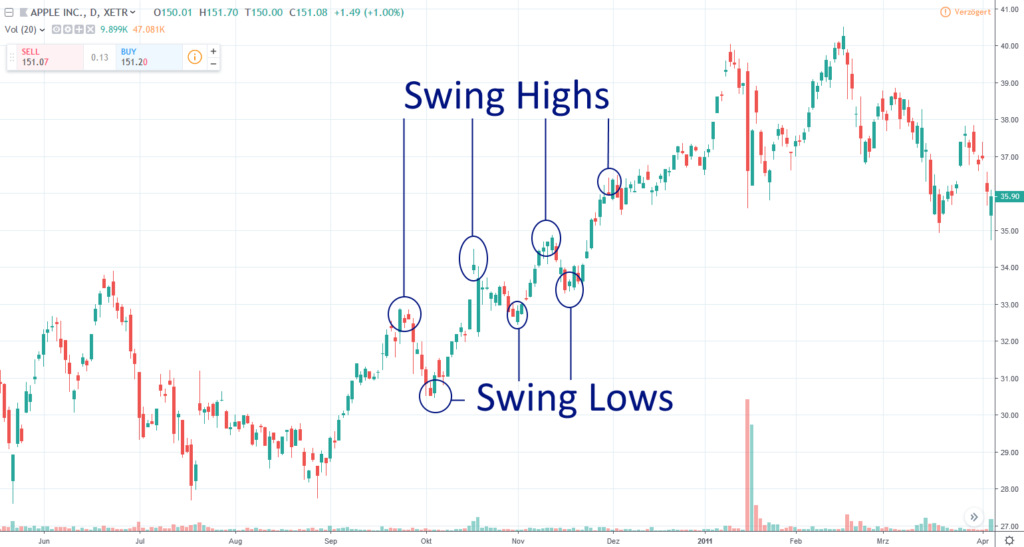

Bild: Im Chart von Apple sind die Swing Highs und Swing Lows sehr schön zu erkennen. Der Stop-Kurs wird zu jedem neuen Swing Low nachgezogen. Bildquelle: Tradingview

Wie handel ich Swings im Forex Markt?

Ich möchte dir einige Szenarien für das Swing Trading im Forex Markt nennen. Selbstverständlich sind die Ideen auch auf den DAX oder Aktien übertragbar. Grundsätzlich spekulierst du auf steigende (Long) oder fallende (Short) Kurse. Außerdem gibt es drei Arten von Trends: Aufwärts-, Abwärts- und Seitwärtstrend. Daraus ergeben sich folgende Szenarien:

- Möglichkeit 1: Seitwärtstrend – Aufwärtsswing long traden

- Möglichkeit 2: Seitwärtstrend – Abwärtsswing short traden

- Möglichkeit 3: Aufwärtstrend – Abwärtskorrektur short traden

- Möglichkeit 4: Aufwärtstrend – Aufwärtsbewegung long traden

- Möglichkeit 5: Aufwärtstrend – Abwärtsbwegung short traden

- Möglichkeit 6: Aufwärtstrend – Aufwärtskorrektur long traden

Welche Strategien für das Swing Trading gibt es?

Hier gibt es verschiedene Werkzeuge, die dir dabei helfen einen passenden Einstiegszeitpunkt zu finden. Wenn du zum Beispiel vom Absturz einer Währung (Forex) profitieren möchtest, dann musst du nach Ländern ausschau halten, die gerade unter enormen Druck stehen. Solltest du an eine Erholung glauben, handelst du dann im Aufwärtstrend in Trendrichtung.

Ohne die Möglichkeiten näher zu erläutern, zeige ich dir einige Hilfsmittel, die dir den Einstieg erleichtern:

- Price Action Chartmuster

- Impuls-System von Alexander Elder

- Extremes Volumen

- Hull Moving Average

- ADX

Ist Swing Trading riskant?

Wenn du die nötige Erfahrung mitbringst: Absolut nicht! Traden ohne vernünftiges Money- und Risiko-Management ist zum scheitern verurteilt. Risikobegrenzung ist das A und O. Auch wenn ich es immer und immer wieder predige – Manche Menschen sind einfach unbelehrbar.

Die eigene Risikopräferenz ist individuell. Bei Swings in Trendrichtung sind zwei Prozent Risiko akzeptabel. Gegen Trendrichtung können es zum Beispiel ein Prozent sein. Die Zahlen hängen von dir als Person ab. Wichtig ist, dass du dir Gedanken über das Risiko machst.

Gewinnmitnahme beim Swing Trading – Wie und wann?

Eines der natürlichsten Phänomene überhaupt, ist das schnelle mitnehmen von Gewinnen. Verluste werden laufen gelassen und Gewinne ohne Grund realisiert. Der Grund dafür ist ganz einfach: Realisierte Verluste schmerzen dem Menschen mehr, als realisierte Gewinne. Genauer beschäftigen tut sich damit die Prospect Theorie von Amos Tversky und Daniel Kahneman.

Für dein Swing Trading bedeutet das folgendes: Ziehe deine Stops nach und lasse den Markt entscheiden. So einfach kann der Handel mit CFDs, Währungspaaren und Co sein.

Scannen von Aktien

Mit dem gezielten Scannen von Aktien kann man sein Konto schon gut diversifizieren, indem man Outperformer für Long-Einstiege sucht und Underperformer für Short-Einstiege. Möglich ist auch ein traden verschiedener Sektoren oder Assetklassen. Es wird immer bestimmte Branchen geben, die gerade gehypt oder abgestraft werden.

Persönliche Empfehlung: Zu Hilfe genommen werden kann die Seite Finviz.com. Diese bietet eine überaus brauchbare Screening-Seite an, wo verschiedenste Parameter eingegeben werden können. Diese filtert von einigen tausend Werten, einige wenige zur näheren Betrachtung heraus. Somit wird das Suchen nach geeigneten Aktien, um einiges erleichtert.

Auf den Punkt gebracht

Der Erfolg der Strategie hängt nicht von einzelnen Parametern ab. Man kann sie zu seinen Gunsten abändern indem man sie an seinen persönlichen Handelsstil anpasst. Wo man sich allerdings strickt immer an seine Regeln halten sollte. Hierzu gehört die Positionsgröße, welche sich nach dem Risiko richtet und der fixe Stopp, welcher nach dem Einstieg zur Absicherung gesetzt wird.

Gerade für Anfänger kann alles sehr verwirrend und kompliziert sein. Im Prinzip läuft es aber nur auf zwei Fragen und Antworten hinaus: Ist ein neuer Swing wahrscheinlich und komme ich möglich günstig mit kleinem Risiko in diesen hinein?

Ein großer Vorteil dieser Strategie ist auch, dass Positionstrader Sie anwenden können. Dazu muss man lediglich in die jeweilige größere Zeiteinheit wechseln, also vom Tageschart in den Wochenchart und vom Stundenchart in den Tageschart. Die grundsätzlichen Parameter dieser Strategie bleiben bestehen.

Das erfolgreiche Trading dieser Trendfolgestrategie beginnt mit der Auswahl von Werten, welche sich in einen klaren und starken Trend befinden müssen, welche sich gerade in einer kurzen Korrekturphase befinden. Es wird nie gegen einen bestehenden Trend agiert.