Anheuser-Busch (Christian W. Röhl)

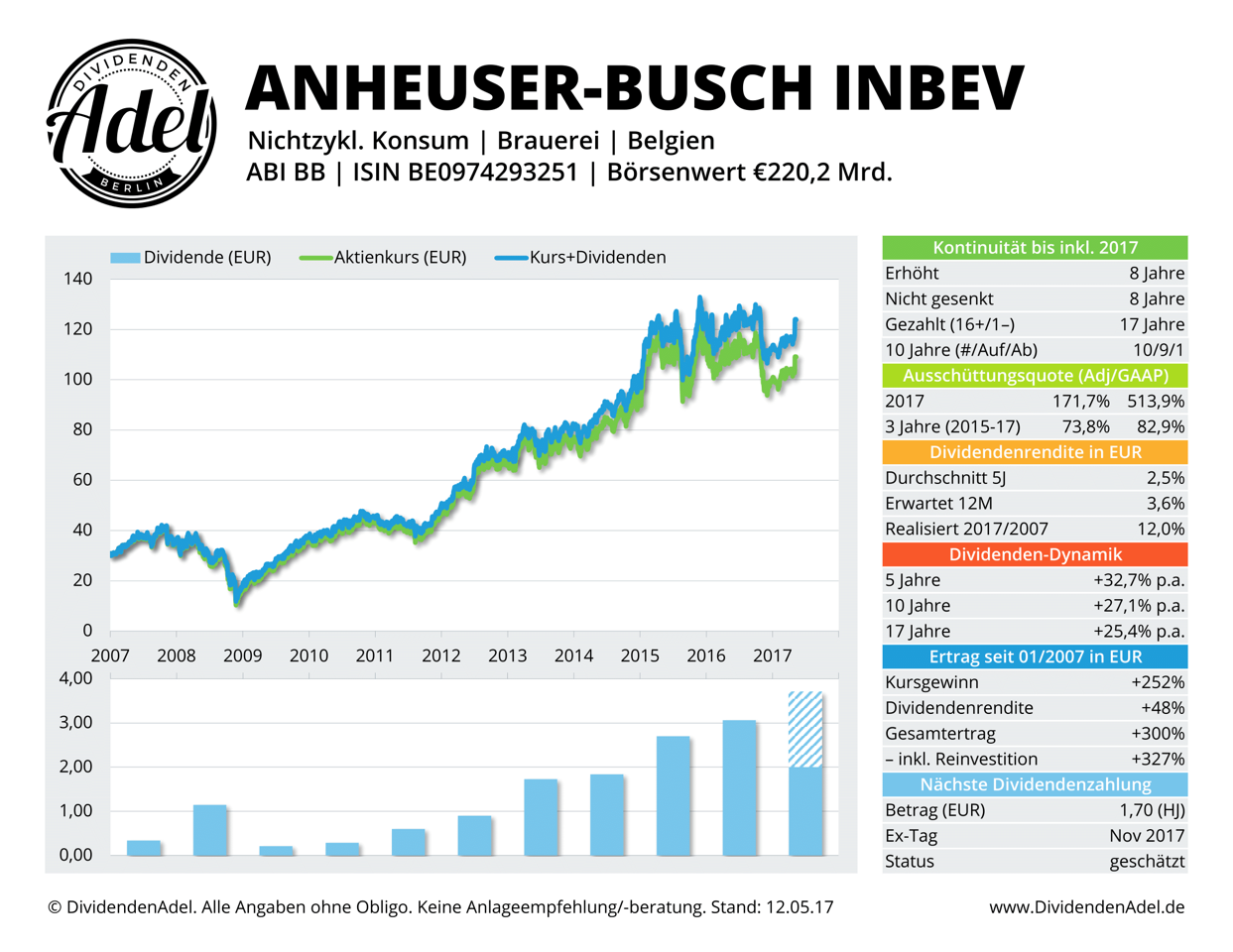

Die größte Brauerei der Welt ist kein DividendenAdel – denn nachdem AB InBev 2009 die Ausschüttung auf einen nur noch symbolischen Betrag kürzen musste, stehen aktuell erst acht (statt der geforderten zehn) Jahre mit mindestens konstanter Dividende zu Buche. Allerdings kann der Bier-Multi mildernde Umstände geltend machen. Erstens gab es zuletzt immerhin acht Anhebungen in Serie. Zweitens ist die Dynamik mit Jahresraten von über 20% p.a. wirklich spektakulär. Und drittens sind Langfrist-Analysen für ein Unternehmen, das alle paar Jahre eine Mega-Fusion durchzieht, methodisch nie ganz sauber. Auch in der Bilanz haben die Übernahmen der letzten Jahre Spuren hinterlassen, insbesondere 2016 musste viel gerade gezogen werden. Im Drei-Jahres-Durchschnitt liegt die Payout-Quote deshalb zunächst mal außerhalb des DividendenAdel-Zielkorridors. Erst wenn man zähneknirschend bereinigte Zahlen zugrunde legt, kommt man auf einen so eben noch akzeptablen Wert von 73,8%. Trotz der üppigen Rendite derzeit eher eine (durchaus aussichtsreiche) Wette auf eine erfolgreiche Integration der einzelnen Marken als ein entspanntes Income-Investment. Nicht zu unterschätzen sind überdies die bilanziellen Goodwill-Risiken.

Folgen Sie Christian W. Röhl bei Facebook und auf Twitter (@CWRoehl).

Das DividendenAdel-Profil und der Kommentar sind zum angegebenen Datum auf Basis der zu diesem Zeitpunkt verfügbaren Informationen erstellt und hernach nicht aktualisiert worden. Sämtliche Inhalte nach bestem Wissen und Gewissen, aber ohne Gewähr für Richtigkeit, Vollständigkeit und Genauigkeit.

Die Inhalte dienen im übrigen nur der Information und stellen keine Aufforderung zum Kauf oder Verkauf der erwähnten Wertpapiere dar. Keinerlei Haftung für materielle und/oder immaterielle Schäden, die durch die Nutzung oder Nichtnutzung der Inhalte oder durch die Nutzung fehlerhafter und unvollständiger Inhalte verursacht wurden. Bitte beachten Sie überdies unseren vollständigen Disclaimer.

Der Beitrag Anheuser-Busch erschien zuerst auf DividendenAdel.

Latest Blogs

» Wiener Börse Party #857: Gewinnmitnahmen i...

» Österreich-Depots: Weekend Bilanz, Regieru...

» Börsegeschichte 7.3.: Walter Rothensteiner...

» Nachlese: Michael Hirt, O-Töne zum ATX TR ...

» PIR-News: Zahlen von Post, News zu Semperi...

» Spoiler: Die umfassendste Sammlung von Fra...

» Börse-Inputs auf Spotify zu u.a. audio-cd....

» LinkedIn-NL: Die wohl umfassendste Inspira...

» ATX-Trends: Addiko, Strabag ...

» Börsepeople im Podcast S17/21: Michael Hirt

Weitere Blogs von Christian W. Röhl

» Essen+Trinken: 1 Fonds + 3 Aktien | DSW Co...

Nestlé, PepsiCo, General Mills & Co: Nahrungsmittel- und Getränke-Hersteller ste...

» Aktien fürs Leben: Mein neuer Podcast mit ...

Aktien fürs Leben! Mit Capital-Chefredakteur Horst von Buttlar spreche ich künftig je...

» Indexmonitor 2021: Nur Sicherheit bringt V...

Willkommen in 2022 – nachdem im vergangenen Jahr an der Börse alles lief, außer...

» Jahresausklang 2021: Dankbarkeit, Videos u...

Am Ende des Jahres mal innehalten und Bilanz ziehen. Und dabei bleibt vor allem ein Gefühl:...

» Inflation: Rationale Strategien statt Glas...

Zum Jahresende nochmal Aufklärungsarbeit rund um das Thema Inflation. In einem dreistü...