Die DividendenAdel-Profile: Dividendenqualität auf einen Blick (Christian W. Röhl)

Wann immer es bei uns um einzelne Aktien statt um allgemeine Themen geht, sind sie mit von der Partie: Die DividendenAdel-Profile – unsere Info-Grafiken mit allen Fakten und Kennzahlen rund um das Magische Viereck nachhaltiger Ausschüttungsqualität.

Exklusive Einschätzung zur Dividendenqualität

In der Facebook -Gruppe „Dividendenstrategie“ gibt es seit Juli 2016 sogar einen eigenen Diskussionsfaden, wo Christian W. Röhl regelmäßig Profile und Kurzkommentare zu von den Mitgliedern vorgeschlagenen Firmen postet. Dieser exklusive Service ist jetzt auch hier auf der Website verfügbar: Über die Navigation „Profile“ können Sie das bis 1. April 2017 zurückreichende Archiv nach Ländern und Sektoren durchblättern. Alternativ helfen Ihnen die Globalsuche oben rechts oder die Komplettliste herauszufinden, ob zu „ihren“ Aktien schon ein Profil hinterlegt ist.

In der Facebook -Gruppe „Dividendenstrategie“ gibt es seit Juli 2016 sogar einen eigenen Diskussionsfaden, wo Christian W. Röhl regelmäßig Profile und Kurzkommentare zu von den Mitgliedern vorgeschlagenen Firmen postet. Dieser exklusive Service ist jetzt auch hier auf der Website verfügbar: Über die Navigation „Profile“ können Sie das bis 1. April 2017 zurückreichende Archiv nach Ländern und Sektoren durchblättern. Alternativ helfen Ihnen die Globalsuche oben rechts oder die Komplettliste herauszufinden, ob zu „ihren“ Aktien schon ein Profil hinterlegt ist.

Jede Woche zwei Dutzend Neuaufnahmen

Außerdem kommt jede Woche ein bis zwei Dutzend neue DividendenAdel-Profile hinzu. Die sieben aktuellsten Neuaufnahmen sind immer gleich rechts auf der Startseite gelistet. Es lohnt sich also, regelmäßig vorbeizuschauen.

So lesen Sie die DividendenAdel Profile

Und damit Sie die Profile optimal für Ihre Anlageentscheidung nutzen können, gibt’s natürlich auch eine Legende – gegliedert nach den einzelnen Rubriken:

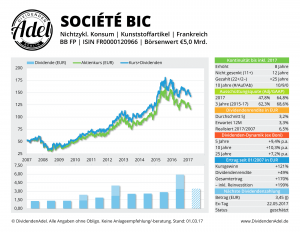

Standardmäßig hat das Profil einen Zeitraum von zehn Jahren. Denn ein Jahrzehnt mit kontinuierlichen Ausschüttungen ohne Kürzung – das ist die erste Bedingung, die ein Unternehmen erfüllen muss, um sich als DividendenAdel zu qualifizieren.

Startpunkt für die Profile des Jahres 2017 ist deshalb – abgesehen von Sonderfällen – der 1. Januar 2007, so dass zehn abgeschlossene Jahre plus das laufende Jahr dargestellt werden können.

Wie in allen unseren Auswertungen werden die Dividendenzahlungen nach Kalenderjahren abgegrenzt, nicht nach möglichweise abweichenden Geschäfts- bzw. Fiskaljahren. Relevant für die Zuordnung ist das Datum vom Ex-Tag – also der Zeitpunkt, zu dem die Ausschüttung rechnerisch vom Aktienkurs abgezogen wird (Dividendenabschlag).

Ausgewiesen wird die Brutto-Dividende je Aktie in der Währung, in der die Ausschüttung erfolgt. Diese ist links oben in der Legende über dem Kurs-Chart in Klammern angegeben, wobei die ISO-Währungscodes Anwendung finden.

Dabei sind reguläre Dividenden mittelblau eingefärbt, Sonderausschüttungen hellblau. Die auf diese Weise dargestellten Dividenden sind entweder bereits gezahlt oder offiziell vom Unternehmen angekündigt.

Nur die Säule für das laufende Jahr kann unter Umständen ganz oder teilweise schraffiert sein – nämlich sofern es sich um eine noch nicht bestätigte Schätzung handelt.

Die grüne Linie zeigt die (ggfs. um Aktiensplits bereinigte) historische Kursentwicklung der Aktie auf Basis von Preisen der jeweiligen Heimatbörse. Sofern Handels- und Dividendenwährung nicht identisch sind, werden die Preise in die Dividendenwährung umgerechnet, um eine einheitliche Darstellung zu gewährleisten.

Die blaue Linie reflektiert die tatsächliche Wertentwicklung – nämlich den Aktienkurs zuzüglich der aufsummierten Brutto-Dividenden. Dafür werden die Ausschüttungen ab dem Ex-Tag zum Kurs hinzuaddiert. Bei kontinuierlicher Dividendenzahlung wird der Abstand zwischen blauer und grüner Linie dementsprechend sukzessiver größer.

Grundlage für diese Auswertung ist die komplette Dividendenhistorie der letzten 25 Jahre – endend mit dem im Spaltenkopf angegebenen Jahr. In der Regel handelt es sich dabei um das laufende Jahr. Nur sofern für das laufende Jahr weder eine Dividendenankündigung vorliegt noch eine valide Schätzung möglich ist, wird das Vorjahr als Referenz verwendet.

Unter „Erhöht“ ist angegeben, wie viele Jahre in Folge die Dividende angehoben wurde. Dabei wird auch die (Wieder-)Aufnahme der Dividendenzahlung als Anhebung gewertet. Wird die Ausschüttung im Referenzjahr nicht angehoben, findet sich hier ein Strich (–).

„Nicht gesenkt“ gibt an, wie viele Jahre in Folge die Dividende nicht gesenkt wurde. Bleibt die Ausschüttung im Referenzjahr nicht mindestens konstant, findet sich hier ein Strich (–). Sofern die Zahl der Jahre ohne Dividendensenkung größer ist als die Zahl der aufeinander folgenden Anhebungen, ist in Klammern angeführt, wie oft die Ausschüttung während dieses Zeitraums angehoben wurde.

In der Zeile „Gezahlt“ ist dargestellt, wie viele Jahre in Folge eine Dividende gezahlt wurde. Fällt die Ausschüttung im Referenzjahr aus, findet sich hier ein Strich. Sofern die Zahl der Jahre mit ununterbrochener Dividendenzahlung größer ist als die Zahl der Jahre ohne Dividendensenkung, ist in Klammern dargestellt, wie oft die Ausschüttung während dieses Zeitraums angehoben (+) bzw. gesenkt (–) wurde.

Bei der Ableitung der drei Dividenden-Serien werden Sonderdividenden zugunsten der Historie gewertet – also nicht einbezogen, sofern der Track Record sich dadurch verschlechtern würde. Der Maximalwert für alle Angaben liegt bei >25 Jahren. Längere Historien werden nicht separat ausgewiesen.

Unterhalb der Dividenden-Serien finden Sie die Ausschüttungsbilanz der letzten 10 Jahre, wobei – in dieser Reihenfolge – die Anzahl der Jahre mit Dividendenzahlung, die Anzahl der Anhebungen und die Anzahl der Kürzungen aufgeführt sind.

Die Ausschüttungsquote ist definiert als Verhältnis zwischen der Dividende und dem im vorangegangenen Jahr erzielten Gewinn.

Unter der Ausschüttungsquote für das angegebene Jahr (i.d.R. das laufende Jahr) ist der über drei Jahre geglättete Wert zu finden.Bei dieser für unsere Qualitätskriterien maßgeblichen Kennzahl handelt es sich um das Verhältnis zwischen den aufsummierten Dividendenzahlungen der letzten drei Jahre und dem kumulierten Ergebnis je Aktie für die drei korrespondierenden Rechnungsperioden.

Ist das Ergebnis je Aktie auf Ein- oder Drei-Jahres-Basis negativ, so dass die Ausschüttungsquote keine verwertbare Aussage liefert, steht in der jeweiligen Zeile „Verlust“. Falls die Dividende mehr als zehnmal höher ist als der Gewinn, wird die Ausschüttungsquote mit 999,9% ausgewiesen.

Als Gewinn verwenden wir standardmäßig den Jahresüberschuss nach allgemein anerkannten Rechnungslegungs-Grundsätzen (GAAP). Nur in Ausnahmefällen, die im Begleittext erläutert werden, ist zusätzlich die Ausschüttungsquote auf Basis bereinigter Ergebnisse (Adj.) angegeben. Bei Immobiliengesellschaften berechnen wir die Ausschüttungsquote aus den operativen Erträgen (Funds from Operations), worauf dann in der Kopfzeile durch den Zusatz (FFO) hingewiesen wird.

„Durchschnitt 5J“ bezeichnet die durchschnittliche Dividendenrendite der letzten fünf Jahre. Zur Berechnung wird die Ausschüttungssumme der vergangenen fünf Jahre durch den Mittelwert der täglichen Börsenpreise im selben Zeitraum geteilt.

Unter „Erwartet 12M“ ist die Dividendenrendite ausgewiesen, die ein Investor für die kommenden zwölf Monate erwarten darf. Als einzige Kennzahl innerhalb des Profils kann diese Angabe ganz oder teilweise auf Schätzungen basieren, weshalb besondere Vorsicht angebracht ist – vor allem, wenn unter „Nächste Dividendenzahlung“ noch keine offiziell angekündigte Ausschüttung gelistet ist.

Die realisierte Dividendenrendite schließlich setzt die Dividende des laufenden Jahres in Relation zum Startkurs des Profils (in der Regel Anfang 2007).

Die Dynamik bezeichnet das durchschnittliche jährliche Dividendenwachstum (CAGR = Compound Annual Growth Rate) über den angegebenen Zeitraum. Es handelt sich dabei um eine reine Stichtags-Betrachtung: Zur Berechnung wird die Dividende des laufenden Jahres durch die Dividende n Jahre zuvor geteilt, hernach wird aus dem Quotienten die n-te Wurzel gezogen.

Die Standard-Zeiträume, für die wir die Dividenden-Dynamik berechnen, sind fünf, zehn und 25 Jahre. Bei eingeschränkter Historie können auch kürzere Zeiträume dargestellt sein.

Um Verzerrungen zu vermeiden, werden Sonderdividenden dabei zumeist ausgeschlossen, was dann in der Spaltenüberschrift aus dem Zusatz „(ex Boni)“ ersichtlich ist.

Hier ist – in der jeweiligen Dividenden-Währung – die Ertragsbilanz eines Anlegers subsummiert, der die Aktie zum Startkurs des Profils (in der also Anfang 2007) erworben und bis heute gehalten hat.

Dargestellt ist zunächst der Kursgewinn (aktueller Aktienkurs geteilt durch Startkurs). Es folgt die kumulierte Dividendenrendite, berechnet aus der Ausschüttungssumme und dem Startkurs.

Kursgewinn und Dividendenrendite addiert ergeben den Gesamtertrag – so, als hätte man die Aktie über die gesamte vom Profil abgedeckte Zeitspanne im Portfolio gehalten und die angefallenen Brutto-Dividenden auf einem Konto gesammelt.

In Abgrenzung dazu ist in der Zeile darunter der Gesamtertrag angegeben, den man erzielt hätte, wenn sämtliche Brutto-Dividenden am Tage des jeweiligen Zuflusses in die Aktie reinvestiert worden wären. Diese sog. „Gross Total Return“-Methodik findet auch bei der Berechnung des DAX Performance-Index Anwendung.

Sofern für die nächste Dividendenzahlung entweder eine offizielle Ankündigung vorliegt oder eine halbwegs valide Schätzung möglich ist, geben wir hier den entsprechenden Betrag sowie den voraussichtlichen Ex-Tag an – wobei alle Indikationen (Status „geschätzt“) mit Unsicherheiten behaftet sind.

In Klammern hinter dem Dividendenbetrag findet sich ein Hinweis darauf, ob es sich bei der Zahlung um eine Jahres- (J), Halbjahres (HJ)-, Quartals- (Q) oder Monats-Dividende (M) handelt.

Bitte beachten Sie:

Die DividendenAdel-Profile und die Kommentare werden zum angegebenen Datum auf Basis der zu diesem Zeitpunkt verfügbaren Informationen erstellt und hernach nicht aktualisiert.

Da die DividendenAdel-Profile die Ausschüttungsqualität der Unternehmen ins Visier nehmen, sind keinerlei Steuer- oder Währungseffekte, die erst auf Seiten des Anlegers entstehen.

Der Beitrag Die DividendenAdel-Profile: Dividendenqualität auf einen Blick erschien zuerst auf DividendenAdel.

Latest Blogs

» Börse-Inputs auf Spotify zu u.a. Premiere ...

» SportWoche Podcast #155: Lili Tagger und A...

» Börse-Inputs auf Spotify zu u.a. Ex-Börseh...

» Österreich-Depots: Irre Weekend Bilanz, ab...

» Börsegeschichte 4.4.: Das wird wohl einer ...

» Nachlese: Danke Sophie Wotschke, Rudi Grei...

» Wiener Börse Party #877: Grösster ATX TR-P...

» PIR-News: Pierer Mobility, AMAG, BKS Bank,...

» 618 intraday vs. 605 (Christian Drastil)

» Börse-Inputs auf Spotify zu u.a. gettex-Po...

Weitere Blogs von Christian W. Röhl

» Essen+Trinken: 1 Fonds + 3 Aktien | DSW Co...

Nestlé, PepsiCo, General Mills & Co: Nahrungsmittel- und Getränke-Hersteller ste...

» Aktien fürs Leben: Mein neuer Podcast mit ...

Aktien fürs Leben! Mit Capital-Chefredakteur Horst von Buttlar spreche ich künftig je...

» Indexmonitor 2021: Nur Sicherheit bringt V...

Willkommen in 2022 – nachdem im vergangenen Jahr an der Börse alles lief, außer...

» Jahresausklang 2021: Dankbarkeit, Videos u...

Am Ende des Jahres mal innehalten und Bilanz ziehen. Und dabei bleibt vor allem ein Gefühl:...

» Inflation: Rationale Strategien statt Glas...

Zum Jahresende nochmal Aufklärungsarbeit rund um das Thema Inflation. In einem dreistü...