Aristokraten bevorzugt: Warren Buffett auf Dividenden-Jagd (Christian W. Röhl)

Wissenschaftliche Studien zeigen: Je nach Land und Branche stammen ein Drittel bis die Hälfte der langfristigen Gesamtrendite von Aktien aus der Dividende. Trotzdem sind viele Anleger nach wie vor auf die Kursentwicklung fixiert und führen dabei gerne Warren Buffett ins Feld – schließlich hat Berkshire Hathaway, die börsennotierte Beteiligungsgesellschaft des Investment-Genies aus Omaha, noch nie auch nur einen einzigen Cent Dividende gezahlt.

Nur eine von Berkshires Top 10-Firmen schüttet nicht aus

Alle Gewinne fließen wieder ins Geschäft zurück und dennoch taugt der nach Bill Gates (Microsoft ), Amancio Ortega (Inditex) und Jeff Bezos (Amazon ) mit einem Vermögen von 66,4 Mrd. US-Dollar derzeit viertreichste Mann der Welt nicht als Kronzeuge gegen nachhaltige Ausschüttungen. Im Gegenteil, die 85-jährige Investment-Ikone ist ein besonders konsequenter Dividendenjäger: Von den zehn größten Positionen im Aktien-Portfolio von Berkshire Hathaway wirft nur eine einzige keine Dividende ab – der Dialyse-Spezialist DaVita Healthcare, der mit einer EBITDA-Marge von knapp 20% zwar hochprofitabel ist, seinen Free Cash Flow aber bislang komplett in den Bau neuer Nieren-Kliniken steckt.

Ansonsten aber DividendenAdel allerorten. Insgesamt hält Berkshire Hathaway momentan genau 30 Aktienpakete, die an der Börse jedes für sich genommen mindestens 100 Mio. US-Dollar wert sind – davon haben zwölf ihre Dividende seit mehr als einem Jahrzehnt Jahr für Jahr erhöht. Hinzu kommen einige Firmen, die eine solche Erfolgsbilanz nur deshalb noch nicht vorweisen können, weil sie noch nicht lange genug börsennotiert sind.

Dazu gehört etwa das mit einem Marktwert von knapp 30 Mrd. US-Dollar wichtigste Buffet-Engagement, der 26%-ige Anteil am Nahrungsmittel-Riesen Kraft Heinz. Die Firma ist erst 2015 auf Betreiben Buffets aus der Fusion von Kraft Foods mit dem Ketchup-König H.J. Heinz entstanden – und schüttet natürlich von Anfang an aus. Dasselbe gilt für den Raffinerie- und Tankstellen-Betreiber Phillips 66, der 2012 vom Ölmulti ConocoPhillips abgespalten wurde und die Dividende in diesem Jahr zum fünften Mal in Folge anhebt. Ebenso lange zahlt und erhöht auch Apple seine Gewinnbeteiligung. Und nachdem Dividenden-Liebhaber Buffett seinen Anteil am iPhone-Hersteller kräftig erhöht hat, dürfte diese Serie weiter ausgebaut werden.

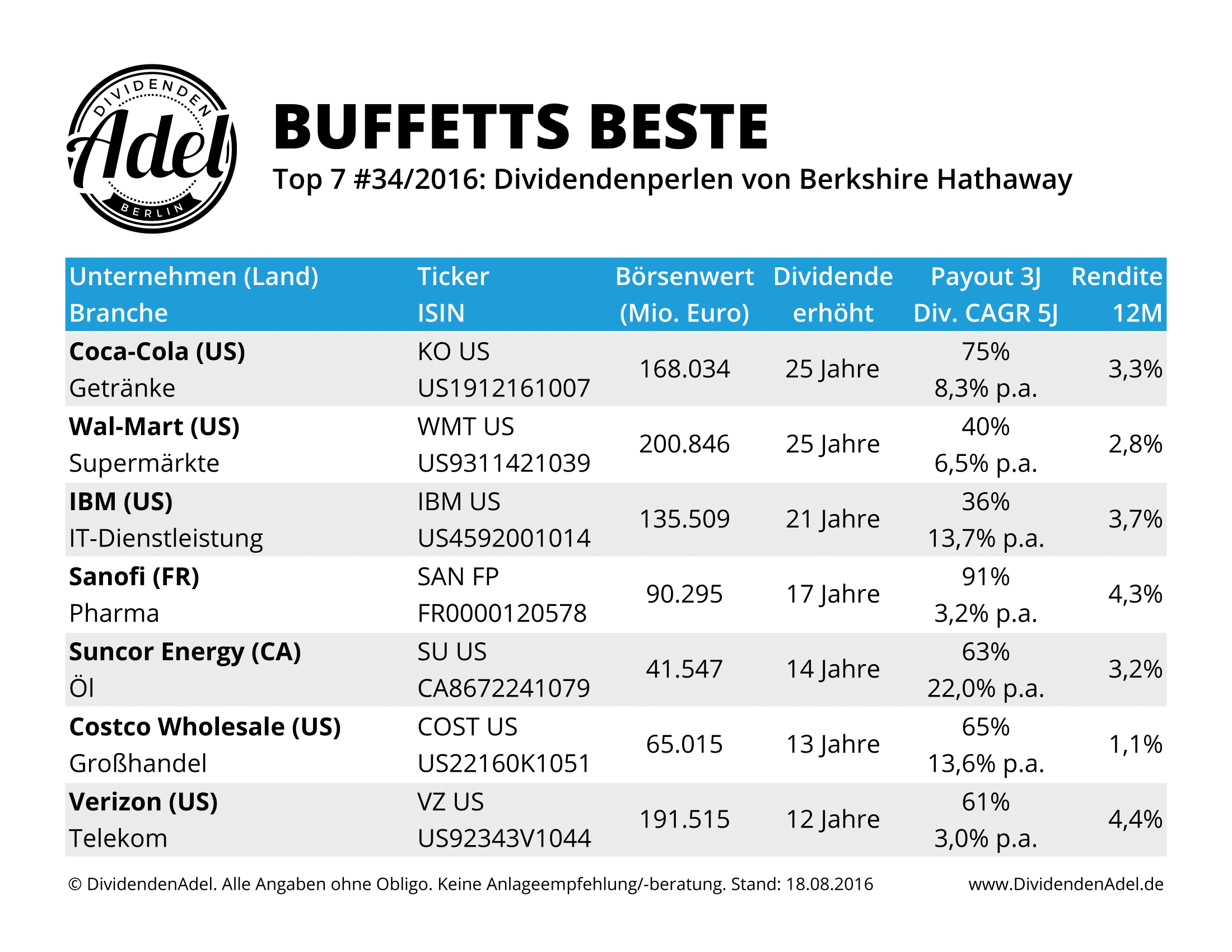

In die aktuelle „Top 7 der Woche“ mit den zuverlässigsten Dividendenzahlern aus dem Berkshire Hathaway-Reich schaffen es Apple oder ConocoPhillips allerdings genauso wenig wie die Kreditkartenfirma Visa , die 2008 an der Wall Street debütiert und ihre Ausschüttung bereits neunmal hintereinander angehoben hat. Doch neun sind drei zu wenig: Verizon Communications auf Rang sieben hat bereits das Dutzend voll – zwölf Erhöhungen in Serie.

Zwei echte Aristokraten, nur ein Europäer

Ganz oben thronen mit Coca-Cola und Wal-Mart derweil zwei echte Dividenden-Aristokraten, die ihre Ausschüttungen seit über einem Vierteljahrhundert kontinuierlich anheben. IBM fehlen dafür noch vier Jahre und obwohl das Geschäft von „Big Blue“ bereits seit 17 Quartalen in Folge schrumpft, gibt es auch angesichts der noch immer niedrigen Ausschüttungsquote kaum einen Zweifel, dass der IT-Gigant 2020 in den Dividenden-Olymp aufsteigt.

Einziger Europäer unter den Top-Werten ist der französische Pharma-Hersteller Sanofi , in dem (wenn auch verwässert durch grassierende Fusionitis) wenigstens ein bisschen Deutschland steckt – nämlich die Frankfurter Hoechst AG, die sich 1999 mit Rhône-Poulenc zu Aventis zusammengeschlossen hatte. Aventis wurde dann 2004 seinerseits von Sanofi-Synthélabo übernommen.

Komplettiert wird das Septett durch den Großhändler CostCo und die Ölfirma Suncor. Insgesamt auffällig: Geld-Großmeister Buffett setzt auf hohe Renditen – im Durchschnitt kommen die „Top 7“ für die nächsten 12 Monate auf eine Dividendenrendite von 3,2%.

Klicken Sie sich hier durch die DividendenAdel-Profile der Top 7 (Doppelklick vergrößert die Ansicht):

Der Beitrag Aristokraten bevorzugt: Warren Buffett auf Dividenden-Jagd erschien zuerst auf DividendenAdel.

_-_finanzmarktfoto.at_wuenscht_alles_gute!_http:--commons.wikimedia.org-wiki-file:warren_buffett_ku_visit.jpg)

Latest Blogs

» BSN Spitout Wiener Börse: 11 ATX-Titel yea...

» Österreich-Depots: Korrektur (Depot Kommen...

» Börsegeschichte 16.4.: Immofinanz, Verbund...

» Zahlen von Marinomed und Agrana, Research ...

» Wiener Börse Party #630: Zu Mittag kündigt...

» Nachlese: Wienerberger 155, B&C überlegt C...

» Wiener Börse zu Mittag schwach: Warimpex, ...

» Börsenradio Live-Blick 16/4: DAX und ATX v...

» ABC Audio Business Chart #100: Worüber sic...

» Wiener Börse Party 2024 in the Making, 16....

Weitere Blogs von Christian W. Röhl

» Essen+Trinken: 1 Fonds + 3 Aktien | DSW Co...

Nestlé, PepsiCo, General Mills & Co: Nahrungsmittel- und Getränke-Hersteller ste...

» Aktien fürs Leben: Mein neuer Podcast mit ...

Aktien fürs Leben! Mit Capital-Chefredakteur Horst von Buttlar spreche ich künftig je...

» Indexmonitor 2021: Nur Sicherheit bringt V...

Willkommen in 2022 – nachdem im vergangenen Jahr an der Börse alles lief, außer...

» Jahresausklang 2021: Dankbarkeit, Videos u...

Am Ende des Jahres mal innehalten und Bilanz ziehen. Und dabei bleibt vor allem ein Gefühl:...

» Inflation: Rationale Strategien statt Glas...

Zum Jahresende nochmal Aufklärungsarbeit rund um das Thema Inflation. In einem dreistü...