Was bedeutet die Zinserhöhung der FED für Aktien? (Michael Gredenberg)

Es ist soweit: Die erste Zinserhöhung seit der Finanzkrise 2008 ist da: Die amerikanische Zentralbank FED hat heute erstmals seit über 9 Jahren den Leitzinssatz für den US-Dollar erhöht. Die Märkte haben das bereits seit längerem erwartet – es ist also keine Überraschung.

Der Leitzinssatz zu welchem Banken bei der FED Geld ausleihen können wurde von 0,25% auf 0,5% erhöht und es wurde eine weitere schrittweise Erhöhung bis Ende 2016 auf 1,25% angedeutet.

Damit ist – zumindest in den USA – eine jahrelange Durststrecke mit Niedrigzinsen in der Nähe von 0% beendet. Die Wirtschaft in den USA ist wieder stark genug um höhere Zinsen zu verkraften.

Höhere Zinsen bedeuten aber auch höhere Renditen bei Anleihen und höhere Kosten für Fremdkapital für die Unternehmen.

Deshalb – so heisst es – ist eine Zinserhöhung Gift für Aktien. Die Alternative Anlage in “sichere” zinstragende Investments wie Anleihen wird wieder interessanter und durch höhere Fremdkapitalkosten könnten die Gewinne vieler Unternehmen zurückgehen und damit auch die Aktienkurse.

Aus diesem Grund haben diverse Medien noch letzte Woche die sinkenden Aktienkurse mit der Angst vor der heutigen Zinserhöhung durch die FED begründet. Sie z.B. diesen Artikel bei Börse-Online.

Was bedeutet die Zinserhöhung in Amerika also für Aktien-Investoren?

Was bedeutet die Zinserhöhung für Aktien?

Wie bereits erwähnt ist natürlich theoretisch ein Niedrigzins-Umfeld mit viel billigem Geld ideal für die Entwicklung von Aktien. Einerseits gibt es zu Zeiten von niedrigen Zinsen wenig Alternativen zu Aktien (Anleihen haben sehr schlechte Renditen), andererseits können die Unternehmen sehr günstig Fremdkapital aufnehmen und damit wirtschaften.

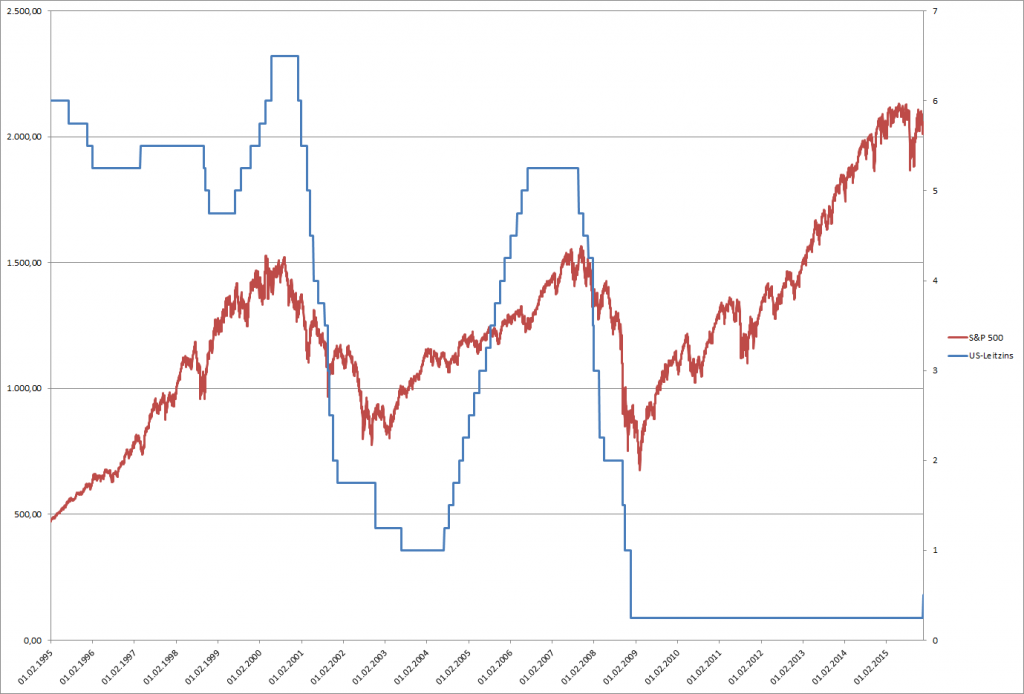

Doch in der Praxis sind die Zusammenhänge offensichtlich komplexer – ein Blick auf die Korrelation zwischen Zinsen und Aktienkursen der letzten 20 Jahre zeigt das deutlich:

Die Entwicklung von US-Aktien im Vergleich zum Leitzinssatz in den letzten 20 Jahren

Die Argumentation, dass Zinserhöhungen prinzipiell schädlich für Aktienkurse sind kann man ganz einfach mit dem folgenden Chart widerlegen:

Zu sehen ist der FED-Leitzinssatz in Blau sowie der Kurs des S&P 500 Index in rot – jeweils seit Anfang 1995.

In dieser Zeit gab es 2 Zins-Zyklen mit Höhepunkten 1999/2000 und 2006/2007 sowie Tiefpunkten 1998 und 2003 und natürlich 2008 bis heute.

Die Kurse der Aktien im S&P 500 sind bei Zinserhöhungen in den letzten 20 Jahren nie gefallen. Deutlich ist das zu erkennen im Zeitraum zwischen 2004 und 2006 wo der Leitzins in mehreren Schritten von 1% auf 5,25% erhöht wurde.

Die Richtigen Kursstürze begannen meistens NACH der Senkung des Leitzinses. So auch im Jahr 2000 und im Jahr 2007.

Die ersten Zinserhöhungen fanden meistens im Aufwärtstrend bei den Aktien statt (1998 und 2004). Die starken Zinserhöhungen in den Jahren 1998 und 1999 wurden durchgeführt um die damalige Internet-Blase (New Economy Blase) einzudämmen. Der damalige FED-Präsident Alan Greenspan bekämpfte damit auch eine ansteigende Inflation. (Damals lag die Inflationsrate bei etwa 3%, heute liegt sie bei 0,5%)

Man kann jedenfalls keine negative Korrelation zwischen der Höhe des Leitzinssatzes und der Entwicklung von Aktienkursen erkennen – im Gegenteil.

Wieso sind steigende Zinsen gut für Aktien?

Zinserhöhungen finden dann statt wenn die Wirtschaft dazu in der Lage ist diese zu verkraften. Die Zentralbank will ja nicht absichtlich die Wirtschaft gefährden sondern mit den Zinserhöhungen gegen Überhitzung und Inflation ankämpfen. In Zeiten von stagnierendem Wirtschaftswachstum und schlechtem Konsum macht es keinen Sinn die Zinsen zu erhöhen. Die Gefahr einer Inflation ist in dieser Zeit nicht gegeben – im Gegenteil: in den letzten Jahren musste man sogar gegen eine Deflation kämpfen und tut das im EUR-Raum nach wie vor.

Höhere Zinsen deuten also auf eine stärkere Wirtschaft hin, die in der Lage ist mit diesen Zinsen umzugehen.

Sie deuten auch darauf hin, dass sowohl die Nachfrage nach Fremdkapital für Investitionen stark ist als auch die Verfügbarkeit dieses Kapitals gegeben ist. Während einer Kreditklemme würde keine Zentralbank die Zinsen erhöhen.

Im Gegensatz dazu zeigen Phasen sehr niedriger Zinsen, dass es Probleme gibt – besonders wenn trotz niedriger Zinsen keinerlei Inflation stattfindet. Dann kommt nämlich das billige Geld nicht bei den Unternehmen (und Verbrauchern) an die es benötigen. Oft gibt es Kreditklemmen wo Banken keine Kredite vergeben wollen oder können. Da bringt das billigste Geld nichts, wenn niemand Zugang dazu erhält.

Die Signale die die FED heute ausgesendet hat sind also durchwegs positiv für die Zukunft der US-Wirtschaft und deshalb auch gute Nachrichten für Aktionäre.

Dazu kommt noch, dass Anleihen in Zeiten steigender Zinsen auch keine gute Anlage sind: Die Renditen der Anleihen steigen natürlich wenn die Zinsen steigen, sodass der Wert der Anleihen sinkt. Wieso sollte man auch z.B. eine Anleihe mit 5 Jahren Laufzeit mit einer fixen Verzinsung kaufen wenn möglicherweise innerhalb dieser 5 Jahre die Zinsen stärker steigen als vom Markt erwartet? Man hätte dann sein Geld eventuell bei einem zu niedrigen Zinssatz für 5 Jahre gebunden.

Die Märkte nahmen die Zinserhöhung heute auch positiv auf: Der S&P 500 Index ist aktuell 1,6% im Plus. Sehr interessant auch, dass oft die selben Medien die vor einigen Tagen noch berichtet haben dass die Aktienkurse aufgrund der schwelenden Zinserhöhung sanken, heute die steigenden Kurse ebenfalls mit der heutigen Entscheidung der FED begründen :-)

Der Beitrag Was bedeutet die heutige Zinserhöhung der FED für Aktien? erschien zuerst auf Financeblog.

_frbsf.org)

Latest Blogs

» BSN Spitout Wiener Börse: Mit Erste, Bawag...

» SportWoche Party 2024 in the Making, 23. A...

» SportWoche Party 2024 in the Making, 25. A...

» Österreich-Depots: Unverändert (Depot Komm...

» Börsegeschichte 25.4.: RBI, Porr (Börse Ge...

» Zahlen von Strabag, News von Marinomed, S ...

» Wiener Börse Party #637: Egalite Addiko Ba...

» Nachlese: Marcel Hirscher, Hannes Roither,...

» Wiener Börse zu Mittag schwächer: Frequent...

» MMM Matejkas Market Memos #35: Gedanken üb...

Michael Gredenberg

Inode-Gründer. Heute u.a. passionierter Radfahrer und Finanzautor via financeblog.at.

Weitere Blogs von Michael Gredenberg

» Apple - Wird der Apfel faul? (Michael Gred...

Apple hat letzte Woche mit der Veröffentlichung der Ergebnisse des letzten Quartals (Fisk...

» Unternehmensgründer vs Manager - welche Ak...

Einige der größten Konzerneder Welt werden heute noch von ihren Gründern geleite...

» Tesla - eine Bewertung unter neuen Gesicht...

Tesla – der innovative Elektroautohersteller aus dem Silicon Valley – hat letzte W...

» Negative Zinsen - an Aktien führt kein Weg...

Letzten Donnerstag hat die EZB mit der Senkung des Leitzinssatzes im EUR-Raum auf Null sowie der...

» Korrelation und Kausalität (Michael Greden...

Korrelation misst den Zusammenhang zwischen mehreren Ereignissen wie z.B. auch der Entwicklung v...